ファクタリング業者は乗り換えできる!注意すべきポイントを解説

2025年12月25日

ファクタリングを利用中の経営者の方は、このような悩みを抱えているかもしれません。

「今の契約条件に不満がある」

「もっと有利な条件で資金調達したい」

「他社のサービスが気になるけど、乗り換えるのは難しそう…」

ファクタリングは資金繰りを支える便利な方法ですが、一度契約したら変更できないと思い込んでいる方も少なくありません。実は、ファクタリングも他の金融サービスと同様に「乗り換え」が可能です。

しかし、ファクタリングの乗り換えには注意点やリスクが存在します。適切な知識がないまま乗り換えすると、資金繰りに支障をきたしたり、思わぬトラブルに巻き込まれたりする可能性があります。

本記事では、ファクタリングの乗り換えのポイントについて、乗り換えのメリットデメリットや具体的な手順、注意すべき点など、経営者の皆さまが知っておくべき情報を解説します。

ファクタリングにおける乗り換えの必要性

ファクタリング業者の乗り換えは、資金調達する上で重要です。現在の契約条件に不満がある場合や、より有利な条件での利用を考える場合、乗り換えによって手数料の削減や資金調達枠の拡大、サービスの質の向上など、企業はさまざまなメリットを得られる可能性があります。一方で、手続きの煩雑さや新たなリスクなどのデメリットも存在します。

業者の乗り換えが成功すれば、資金調達コストの削減や経営戦略の幅が広がるなどの恩恵を受けられるでしょう。ただし、乗り換えを検討する際は、財務状況や事業計画を踏まえ、慎重に判断する必要があります。

ファクタリング会社の乗り換えの概要

ファクタリング業者の乗り換えとは、現在利用しているファクタリング業者から別の業者へ取引を移行することを指します。より有利な条件や自社に合ったサービスを求めて行われることが多いでしょう。

乗り換えは、主に以下のような目的をもって行われます。

・手数料率の引き下げ

・資金調達可能額の増額

・審査基準の緩和

・サービスの質や利便性の向上

・特定の業界や事業規模に特化したサービスの利用

ファクタリング業者の乗り換えが必要となる状況はさまざまです。たとえば、企業の規模の拡大に伴って、現在の契約では資金が不足する場合や、手数料の見直しが必要になった場合などが挙げられます。また、オンライン完結型のサービスやAIを活用した迅速な審査など、新たなサービスが登場していることから、最新のサービスを利用するために乗り換えを検討する企業もあるでしょう。

ただし、乗り換えには慎重な検討が必要です。現在の契約条件や解約時のペナルティ、新規業者の信頼性など、総合的に判断する必要があります。

乗り換えのメリットとデメリット

乗り換えにはメリットとデメリットがあるため、状況に応じて慎重に検討することが大切です。

【メリット】

乗り換えにより手数料率が引き下げられたり、資金調達可能額が増加し、より大規模な事業展開が可能になったりする可能性があります。また、より迅速な審査が可能な業者に乗り換えることで、資金繰りの効率が向上するかもしれません。

そのほか、自社の業界や規模に特化したファクタリングを選択できたり、より柔軟な契約条件や専門的なアドバイスを受けられたりする可能性もあります。

【デメリット】

乗り換えのデメリットとしては、新規契約と既存契約の解約を同時に進める必要があるため、事務的な負担が増加する点、必要書類の準備や審査対応に時間と労力がかかる点などが挙げられます。また、乗り換え期間中は新旧の業者との調整により、一時的に資金調達が滞ることも考えられるでしょう。

債権譲渡先の変更に伴い、取引先への説明や手続きが必要になる場合があったり、新規業者の信頼性や財務状況を十分に確認していなかったりしたために、思わぬリスクに直面する可能性もあります。細かい契約条件を見落とすと、想定外のコストや制約が発生するかもしれません。これらのメリットとデメリットを踏まえ、利用者は最適な判断をする必要があります。

ファクタリング業者の乗り換えの手順とポイント

スムーズに業者を乗り換えるために必要な具体的な手順と、乗り換えのポイントについて解説します。

乗り換えポイント 1.現況の確認

乗り換えを検討する際、現在の契約状況の詳細な確認が必要です。契約条件や解約条項を理解することで、乗り換え時のリスクやコストを最小限に抑えられるでしょう。

現在のファクタリング契約書を読み直し、手数料率や資金調達枠などの条件を再確認します。中でも解約時のペナルティや違約金には注意が必要です。これらは新規業者との交渉材料にもなります。

また、現在利用している業者の解約についても確認が必要です。解約には一定の時間がかかることから、解約通知の提出期限や必要書類、旧業者との調整事項を事前に確認し、スムーズな移行を目指しましょう。また、解約後も一定期間は旧業者とのやり取りが必要になる場合もあります。

乗り換えポイント 2.新規ファクタリング業者の比較と選定

新規ファクタリング業者を選ぶ際は、手数料率だけでなく、総合的な観点から比較検討することが大切です。ここでは、業者選定のポイントを解説します。

新規業者を選ぶ際にもっとも重要なのは、信頼と実績です。多くのファクタリング業者があるなかで、長年の実績がある業者は信頼性が高いといえます。また、財務諸表を確認し、安定した経営基盤を持つ業者を選びましょう。

そのほか、適切な情報開示ができているかをチェックし、コンプライアンス体制が整っているかを確認しましょう。アフターサービスの体制や問い合わせ対応の迅速さ、丁寧さ、担当者の専門知識や対応力も重要な判断材料です。

乗り換えポイント 3.手数料や審査基準の比較

各業者を比較するポイントには「手数料」「審査基準」「限度額」「解約条件」「付帯するサービスの有無」などがあります。

手数料体系については、基本の手数料率だけでなく、事務手数料なども含めて総合的に比較します。割引率や計算方法が業者によって異なるため、注意深く確認しましょう。また、審査基準の柔軟性も重要です。たとえば、業績不振時の対応はどうか、自社の資金需要に見合った調達枠を提供してくれるかも合わせてチェックします。将来の事業拡大を見すえて、柔軟に資金枠の拡大が可能かも重要なポイントです。

そのほか、最低契約期間や解約時のペナルティを比較し、将来の再乗り換えの可能性も考慮に入れましょう。経営相談や業界情報の提供など、資金調達以外のサポートについても比較・検討することも大切です。これらのポイントについて総合的に評価し、自社にとって最適な業者を選定することが重要です。

乗り換えポイント 4.乗り換え手続きの流れ

ファクタリングの乗り換え手続きは、慎重かつ計画的に進める必要があります。以下に、具体的な手順と注意点を解説します。

必要書類の準備

新規ファクタリング業者との契約に向けて書類を準備しましょう。必要な書類は各業者によって異なりますが、以下のような書類を求められるのが一般的です。

・決算書(直近分~過去3期分)

・貸借対照表、損益計算書、キャッシュフロー計算書

・会社の登記簿謄本(発行後3ヶ月以内のもの)

・代表者の本人確認書類(運転免許証やパスポートのコピー)

・取引先リスト(主要取引先の情報)

・売掛金明細(過去6ヶ月分程度)

・納税証明書(法人税、消費税など)

・事業計画書(特に新規事業や拡大計画がある場合)

最新かつ、正確な情報を提供することが、スムーズな審査につながります。

新規契約と旧契約の解約タイミング

乗り換えは以下の手順ですすめることをおすすめします。

1.新規業者との仮契約

条件面で合意が取れたら仮契約を結びます。この段階では、まだ旧業者との契約は解約しません。

2.旧業者への解約通知

新規業者との契約が確実になった時点で、旧業者に解約の意向を伝えます。解約通知期間を確認し、適切なタイミングで正式な解約手続きをします。

3.債権譲渡の調整

新旧業者間で債権譲渡の調整をします。二重譲渡を防ぐため、譲渡対象の債権を明確にする必要があります。

4.取引先への通知

債権譲渡先の変更について、取引先に通知します。混乱を避けるため、明確な説明と手続きが必要です。

5.新規契約の締結と旧契約の解約

全ての調整が完了したら、新規契約を締結し同時に旧契約を解約します。

6.移行期間の設定

新旧業者の切り替えがスムーズにできるように、一定の移行期間を設けるとよいでしょう。

新旧業者の双方と頻繁に連絡を取り、進捗状況を確認しながら乗り換え手続きを進めることで、トラブルを未然に防げます。

乗り換え時に注意したいポイント

ファクタリングの乗り換えには、さまざまなリスクや注意すべきポイントがあります。乗り換えを滞りなく行うには、これらについて事前に把握し、適切に対処することが大切です。

注意したいポイント 1.二重譲渡リスクの回避方法

二重譲渡は、同一の債権を複数の業者に譲渡してしまうことを指します。これは法的トラブルの原因となり、企業の信用を大きく損なう可能性があります。

二重譲渡を防ぐためには、徹底した債権管理が不可欠です。たとえば、すべての債権を管理するための台帳を作成して、譲渡済みの債権を明確に区別し、常に最新の状態に更新しておくといった方法があります。

また、債権譲渡の決定権限を特定の担当者や部署に限定し、複数の確認プロセスを設け、ダブルチェック体制を整えたり、債権管理ソフトウェアを導入し、人為的ミスを減らす必要があるでしょう。

それ以外にも取引先と綿密なコミュニケーションを図り、取引先と定期的に債権残高の確認といった対策を講じることで、二重譲渡のリスクを大幅に軽減できます。

注意したいポイント 2.審査基準の変更に対する対策

ファクタリング業者を乗り換える際には、新しい業者の審査基準に適応することが必要です。これは、資金調達が円滑に進むかどうかの重要なポイントとなります。

新規業者の審査を通過するためには、自社の財務状況を整えることが大切です。売上高や利益率は企業の健全性を示す重要な指標であるため、コスト削減や新規顧客獲得などで、これらの数値を改善していきましょう。

また、現金収支が安定していることは、資金繰りが安定していることを示します。入金サイクルの短縮や在庫管理の効率化などでキャッシュフローを改善しておく必要があるでしょう。企業の財務リスクを示す指標である負債比率の改善には、不要な借入金の返済や資本増強で、負債比率を適正化することが効果的です。

売掛金の回収リスクを低減するため、取引先の信用調査をして、信用力が低い取引先との取引条件を見直すことも検討します。

ファクタリング乗り換えで実現する経営改革

ファクタリング業者の乗り換えは、単なる資金調達手段の変更にとどまらず、企業経営全体を見直し、改革する絶好の機会です。ファクタリング乗り換えを通じた経営改革の成功例をご紹介します。

乗り換えの成功例

製造業のある会社では、乗り換え前に契約していた大手ファクタリング会社の手数料率が、中小企業特化型ファクタリング会社に乗り換えたことで、コスト削減と資金繰りの改善につながりました。

このケースでは、複数の業者を比較し、自社にとって最適な条件を提示した業者を選定したこと、過去3年分の詳細な財務諸表を準備し、信頼性を高めたこと、今後の成長戦略を具体的に提示し信頼を得たことなどがポイントとなり、勝因となりました。

また、あるIT企業では、乗り換え前は一般的なファクタリング会社を利用していたときの与信枠が、IT業界特化型ファクタリング会社に乗り換えたところ、与信枠が1.5倍に拡大し、大型案件の受注が可能になり売上が増加したという例もあります。

このケースでは、IT業界の特性を理解している業界特化型のファクタリング会社に乗り換えたことで、柔軟な与信判断を受けることに成功しました。その際、自社の技術の優位性を説明し、将来性をアピールできたこと、大手企業との継続的な取引実績を示し安定性を示したため、信用を得られたのです。

おすすめのファクタリング会社10選

ファクタリング業者は途中からの乗り換えも可能で、手数料や対応スピードの改善につながるケースがあります。

ただし、契約内容や違約金の有無など事前に確認すべき注意点も少なくありません。

比較表下には各社の詳しい詳細も載せてありますので、自社に合ったファクタリング会社を見つける際の参考にして下さい。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ペイトナーファクタリング | 1万円~100万円 | 10% | 最短10分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

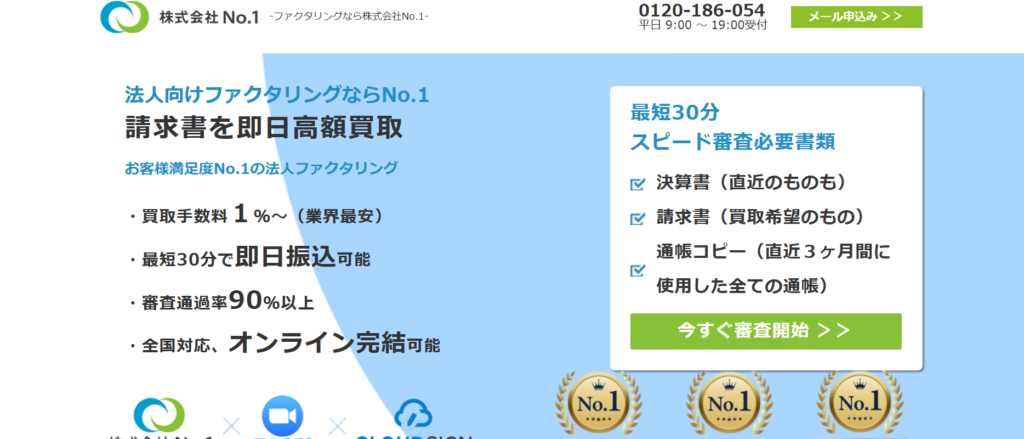

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

| フリーナンス | 1万円~ | 3%~10% | 最短即日 | 可能 |

| ソクラ | 上限・加減なし | 2%~15% | 最短2時間 | 可能 |

ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランスといったスモールビジネスに従事する方々に特化したファクタリングサービスを提供している、注目のファクタリング会社です。特に注目すべきポイントは、申し込みから入金までのスピード感にあり、最短でわずか10分という驚異的なスピードで請求書を現金化できる点が大きな魅力です。このスピードは業界内でもトップクラスであり、急な資金ニーズにも迅速に対応できる体制が整っています。

手数料については、わかりやすく一律10%に設定されており、手数料の変動に不安を感じることなく、安心してサービスを利用することができます。また、これからファクタリングを初めて利用する方でも、シンプルで直感的な手続きによってスムーズに取引を進めることが可能です。

さらに、買取対象となる請求書の金額は1万円から100万円までと、比較的少額の取引に対応しているのが特徴です。これは、日々の運転資金や短期的な資金繰りを必要とする個人事業主やフリーランスの方々にとって、非常に利用しやすい設定となっています。

このように、ペイトナーファクタリングは早いスピード・手軽さ・安心感の三拍子が揃ったサービスを提供しており、時間も手間もかけずに資金化したい方にとって、非常に頼れる存在といえるでしょう。

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 身分証明書、請求書 |

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号 | 明記なし |

| FAX番号 | ー |

| 営業時間 | 10:00~18:00 |

| 設立日 | 2019年2月4日 |

みんなのファクタリング

「みんなのファクタリング」は、法人や個人、フリーランス向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに簡単に利用できる点が魅力です。迅速な早い 資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。注文書ファクタリングも可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡単さとスピード早い、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ベストファクター

「ベストファクター」は、個人事業主にもおすすめのスピード対応ファクタリングサービスです。

急な資金調達が必要になったときでも、**電話での簡単スピード診断を活用することで、最短5分で審査結果がわかります。そのため、資金繰りに不安を感じている個人事業主でも、すぐに対応できるのが大きなメリットです。

このサービスは法人だけでなく、個人向けにも利用できるのが特徴。売掛債権の買取額は最大1億円と高額に対応しており、小規模事業者でも安心して利用できます。また、建設業や物流業、製造業、IT、医療、小売、サービス業など、さまざまな業種に対応しているため、職種を問わず柔軟に活用可能です。

さらに、1億円が基本の上限ではありますが、事業内容や取引状況によっては、さらに高額なファクタリングも可能。資金繰りの悩みに対して、しっかりと柔軟に応えてくれるサービスです。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

フリーナンス

FREENANCEは、主にフリーランスや個人事業主を支援する「お金と保険のサービス」を提供しています。オンラインで完結する売掛債権の買取に加え、無料で付帯できる保証が大きな魅力です。

2社間ファクタリングに特化しながらも、手数料は最大10%と低水準。1万円からの少額債権にも対応し、買取上限がないため高額な資金調達にも活用できます。

さらに、会員登録をすると無料で付帯される「フリーナンス安心補償Basic」により、業務中の事故や商品の破損などの損害を最大5000万円まで補償。安心して業務に取り組めます。

| 会社名 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 代表者名 | 五十島 啓人 |

| 所在地 | 本社 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー 福岡オフィス |

| 電話番号 | 03-5458-8056 |

| 営業時間 | 明記なし |

| 設立 | 2002年4月 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 請求書コピー 通帳 |

- フリーランス・個人事業主向けのサービスを中心に展開

法人でも利用できる柔軟な仕組み - 売掛債権をオンラインで手軽に売却可能

ソクラ

「SOKULA」は、個人事業主から法人まで幅広く利用できる、オンライン完結型のファクタリングサービスです。

手数料は2%~15%と、業界相場と比較しても低水準に設定されており、申し込み完了から最短2時間で資金調達が可能です。

原則として債権譲渡登記が必要ですが、状況に応じて留保も可能となっており、実際に申し込んだ企業の約50%が即日資金調達に成功しています。このことから、留保のハードルはそれほど高くないと言えるでしょう。

また、審査通過率は93%と非常に高く、買取可能な売掛債権には上限・下限の制限がないため、柔軟な資金調達が可能です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 電話番号 | 050-7562-2380 |

| 営業時間 | 平日10:00~18:30 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 買取可能額 | 上限・下限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 明記なし |

- 個人事業主から法人まで、誰でも利用できるオンライン完結型のファクタリングサービス。

- 申し込み完了から最短2時間で資金調達が可能

まとめ:ファクタリング業者は乗り換えできる!注意すべきポイントを解説

ファクタリングでは、現在契約中の業者から乗り換えられます。業者の乗り換えは、現在の契約条件に不満がある場合や、より有利な条件で資金調達したい場合に有効な方法です。

ただし、乗り換えには注意したいポイントがあります。新しく契約する業者の手数料体系で不明瞭な点はないか、追加でかかるコストはないかを確認し、現在の業者と詳細に比較することが大切です。また、契約内容や条件、信頼性や評判、実績を調査し、自社に合っているか、信頼できるかどうかを確認する必要があるでしょう。

さらに、トラブルが発生した際のサポート体制や対応の速さ、契約の変更や解約が容易かどうかも、乗り換え時の大切な確認ポイントです。

乗り換えには一定の時間や手間が必要です。ファクタリングは、支払いの遅れがあっても安い手数料で利用でき支払い義務なしで資金化できる点が手形割引との違いです。

乗り換えをしないほうが良かった、と後悔しないためにも、仕分け方法なども慎重に検討することをおすすめします。

実際にファクタリングサービスの立ち上げに携わったメンバーも在籍。

実質の手数料や審査通過のリアルを徹底的に追求し、お客さまの資金調達をナビします。