ファクタリングに限度額はある?資金調達額の仕組みなどを解説

2025年8月2日

ファクタリングを利用するときはサービス内容に疑問や不安を感じることも少なくありません。

ファクタリング利用時のよくある疑問に「限度額」があります。ファクタリングによる資金調達にはキャッシングやカードローンのような限度額はあるのでしょうか。

ファクタリングを使うときに知っておきたい基礎知識や、ファクタリングの限度額の有無などを解説します。

「ファクタリングでいくらまで資金調達できるの?」

このような疑問のある方はこちらの記事を参考にファクタリングについての知識を深めて頂けたらと思います。

ビジネスを続ける中で、「支払いの期限が迫っているのに資金が足りない」「仕入れ先に払えない」といった悩みを抱えることは珍しくありません。

そんなときに活用できるのがファクタリングです。

ファクタリングとは、売掛金(未回収の請求書)を現金化するサービス。借入ではないので、返済の義務もありません。銀行融資のような時間のかかる審査を待つ必要もなく、最短即日で資金を確保できる場合もあります。

「支払いが遅れて信用を失いたくない」

「払えない状況をなんとか乗り切りたい」

そんなときの選択肢として、ファクタリングをぜひ検討してみてください。

ファクタリングに限度額はない

ファクタリングは資金調達に使える方法だと言われると、キャッシングなどのように「限度額があるのではないか 」と思うかもしれません。

ファクタリングにキャッシングのような限度額はありません。ただし、資金調達の限度額は存在します。

ファクタリングにおける限度額とはどのような意味なのか、基本的な知識から順番に解説して行きます。

限度額のないファクタリングとは?種類やメリットなど

ファクタリングの仕組みを理解すればキャッシングのような限度額(枠)がないことも理解しやすくなります。

まずはファクタリングのサービス内容やメリット、融資やキャッシングとの違いなどを説明します。

ファクタリングは債権の譲渡・売却である

ファクタリング による資金調達には債権を使います。手持ちの債権をファクタリング会社に譲渡・売却することによって資金化するのがファクタリングです。

ファクタリングには取引先の債権が回収不能になったときに保証を受けられるタイプ(保証型)もありますが、資金調達の際は一般的に債権を譲渡・売却で資金化する買取型が使われています。

2社間・3社間などファクタリングの種類

買取型ファクタリングには2つの種類があります。

・2社間ファクタリング

・3社間ファクタリング

2社間ファクタリングと3社間ファクタリングは共に債権の譲渡・売却による資金化ですが、手続きに関与する人(会社)やメリット、デメリットなどが違っています。

2社間ファクタリングで手続きに関与するのは、ファクタリング会社と申込者です。2社間ファクタリングには「取引先に債権の資金化を知られない」「手続きがスピーディである」などのメリットがあります。デメリットは手数料が割高に設定されているところです。

3社間ファクタリングで手続きに関与するのは、ファクタリング会社と申込者、取引先です。3社間ファクタリングには「取引先が関与するのでトラブルという点で安心感がある」「手数料が割安に設定されている」などのメリットがあります。反面、「取引先に債権の資金化を知られてしまう」「手続きに時間がかかる」などのデメリットがあります。

ファクタリングを利用するメリット

ファクタリングによる資 金調達には4つのメリットがあります。

・柔軟かつ迅速に資金調達できる

・債権回収などのリスク対策ができる

・売却によって複数債権の管理の手間が省ける

・自社の経営状態が悪くても利用できる

ファクタリングは債権を使って柔軟かつ迅速に資金調達できるというメリットがあります。また、複数の債権の管理に困っている場合は、ファクタリングで資金化することにより管理の手間や負担から解放されるというメリットもあります。

この他にファクタリングは不安な債権を早めに手放すことでリスク管理できるというメリットもあるのです。自社の経営状況が悪い場合や債務超過の場合、赤字の場合なども使える可能性が高いというメリットもあります。

ファクタリングを利用するデメリット

ファクタリングの利用には注意したいデメリットもあります。

・審査落ちなどの理由で使えないことがある

・手数料がかかる

・資金調達額は債権の額面が限度額になる

ファクタリングは債権を譲渡・売却する方法なので、100万円の債権があれば、資金調達できるのは債権の金額の範囲内になります。手数料がかかることや、利用できないケースがあるなどのデメリットにも注意してください。

ファクタリングと金融機関の融資との違い

資金調達によく使われる方法に、銀行などの金融機関の融資があります。融資とファクタリングはどちらも資金調達によく使われますが、4つの違いがあります。

・融資は借り入れ(負債、借金)で、ファクタリングは債権の売却である

・融資と比較してファクタリングは迅速に資金調達できる

・融資とファクタリングでは審査の際に重視されるポイントが違う

・融資は経営状況が悪い場合は基本的に断られるが、ファクタリングは問題なく使えることが多い

融資は借り入れであり、ファクタリングは債権の譲渡・売却であるという違いがあります。

融資では銀行など金融機関からお金を借りますが、ファクタリングの場合はファクタリング会社からお金を借りるわけではありません。ファクタリング会社に債権を売却・譲渡してお金を受け取るのがファクタリングです。借り入れと売却・譲渡という点で明確な違いがあります。

2つ目の違いは、資金調達にかかる時間 です。一般的に融資とファクタリングを比較すると、ファクタリングの方が早く資金調達できます。融資には月単位の時間がかかることもありますが、ファクタリングの場合は会社によっては最短即日で対応可能です。

この他にファクタリングと融資には審査でチェックされるポイントの違いや、経営状態が悪いときに使えるかどうかなどの違いがあります。

融資ではご自身・自社の経営状態や返済の可否などが重視される傾向にあります。対してファクタリングの審査では、取引先や債権の内容が重視されるという違いがあるのです。審査で重視されるポイントが異なるため、融資では断られるような経営状態・赤字・債務超過でもファクタリングなら使えることがあります。

ファクタリングとローンやキャッシングの違い

資金調達によく使われる方法にはファクタリングの他にローンやキャッシング などもあります。

ローンやキャッシング でよくあるのは枠を使うタイプのサービスです。決まった額(限度額、枠)を用意しておき、その枠(限度額)の範囲内でお金を借りるというサービス内容になります。限度額(枠)が10万円であれば、その10万円の枠内で貸し借りするわけです。

ファクタリングとこれらローン・キャッシングには次のような違いがあります。

・お金を借りるのがキャッシングやローンであり、ファクタリングは債権の売却である

・ファクタリングにはキャッシングなどによくある枠(限度額)がない

ローンやキャッシングはお金の借り入れです。ファクタリングは債権を使った資金調達方法です。ファクタリング会社に債権を譲り、売却代金を受け取る方法です。キャッシングやローンのようにお金を借りるわけではありません。

また、ファクタリングにはキャッシングなどのような枠(限度額)の概念はありません。ファクタリングとキャッシングなどの借り入れでは、そもそもの仕組みが違っています。

ファクタリングにおける限度額とは調達限度額である

ファクタリングの限度額とはキ ャッシングのような枠の概念ではありません。ファクタリングにおける限度額とは、債権の譲渡・売却を行ったときの調達限度額になります。

ファクタリングの調達限度額とは何か、意味や仕組みを説明します。

ファクタリングの限度額は債権による調達限度額

ファクタリングには調達限度額というキャッシングなどとは違った限度額があります。

キャッシングなどの場合、限度額は「この金額の範囲内でお金を貸し借りできます」という枠でした 。10万円の限度額であれば、その10万円という枠内で貸し借りできる仕組みになっています。

ファクタリングの限度額とは、主に調達限度額を指します。調達限度額 とは「資金調達できる上限の額」のこと です。

ファクタリングは債権を譲渡・売却する方法です。したがって、売却できる手持ちの債権の総額が調達限度額になります 。

ファクタリングでは債権全額が調達額になるわけではない

ファクタリングで は手持ちの債権を満額で譲渡・売却できるわけではありません。

個人事業主が50万円の売掛債権を譲渡・売却しても、入金されるのは満額の50万円ではなく、手数料などを差し引かれた金額になります。

ファクタリングの調達限度額は債権額に等しくても、実際に調達できる金額は違ってくるということです。

ファクタリング会社ごとの利用限度額はある

ファクタリング 会社は利用条件で対応限度額を決めていることも少なくありません。ファクタリング会社が「債権額100万円まで」という条件を定めている場合は、調達限度額は制約を受けてしまいます。

ファクタリングに使える手持ちの債権が総額1,000万円分あっても、ファクタリング会社の条件で制約を受け、対応してもらえる限度額は100万円までになってしまいます。

債権額が高くて買取・譲渡が難しい可能性もある

ファクタリング会社に よっては債権額が高額過ぎると対応が難しい場合があります。少額の債権に対応しているファクタリング会社に億円単位の高額債権を持ち込んだ場合などです。

このようなケースでは対応限度額や調達限度額、実際の調達額といった問題以前に、ファクタリングの利用自体が難しい可能性があります。

調達限度額などファクタリング利用時の注意点

ここまでのファク タリングの限度額を踏まえ、サービスの利用で注意したいポイントがあります。

ファクタリングの利用時に注意したいポイントは次の4つです。

・ファクタリングには利用限度額はないが調達限度額や対応可能額は存在する

・ファクタリングの調達限度額を把握するときは手数料に注意が必要である

・ファクタリング利用時は調達限度額だけでなく利用条件にも注意する

・ファクタリング利用時は返還請求権の有無を確認する

注意したいポイントの中には資金調達の額に関わってくる事項もあります。

ファクタリングを使って「この金額を調達したい」というニーズがある場合は特に注意が必要です。

利用限度額はないが調達限度額などはある

ファクタリングにはキャッシングなどのように「この利用範囲内で使ってください」という枠のような限度額の概念はありません。

ただし、ファクタリングは債権を売却・譲渡する方法なので、債権の金額という意味での限度額はあります。債権を総額100万円分持っているとすれば、その債権の限度でしかファクタリングは利用できません。

また、ファクタリング会社が「債権額30万円まで」などの条件を設定していれば、債権総額が100万円でも、利用は30万円という条件の範囲内になります。

キャッシングなどの限度額(枠)とファクタリングの仕組みを混同しないよう注意が必要です。

ファクタリングの手数料にも注意が必要である

ファクタリングの利用には手数料が必要になります。債権額100万円をファクタリングで資金化しても、満額である100万円を受け取ることはできません。そのため、債権だけで100万円調達するためには、基本的にさらに大きな債権総額が必要になります。

ファクタリングの手数料は2社間ファクタリングや3社間ファクタリングなど、ファクタリングの種類によって変わってきます。一般的に2社間ファクタリングより3社間ファクタリングの方が手数料相場は低めです。

会社によってもファクタリングの手数料は違います。手数料によって調達できる資金額も違ってくるため、手数料は特に注意したいポイントです。

ファクタリング会社の利用条件に注意する

ファクタリング会社によって利用条件を定めています。利用条件にも「個人事業主でも使える」「フリーランスOK」「債権額〇万円以上」「債権額〇万円まで」などいろいろあります。

債権が手元にあっても会社側が提示している利用条件に合致していないと使えません。仮に申し込んでも審査落ちやお断りの原因になってしまいます。

返還請求権の有無などもチェックする

ファクタリングを選ぶときは返還請求権 にも注意が必要です。

返還請求権とは「債権を回収できないときは申込者が代わって払ってください(買い戻してください)」という請求権になります。返還請求権についてよくチェックしておらず、サービスを利用した後、急に「支払ってください」と言われたら大変です。資金調達や経営状態にも影響してしまいます。

ファクタリングを選ぶ際は各社の条件なども重要ですが、返還請求権も含む契約内容についてもチェックしておくことが注意点です。

おすすめの優良ファクタリング会社15選

急な資金ニーズに対応したい方に向けて、当サイトでは信頼できるオンラインファクタリング会社を厳選してご紹介しています。

審査が比較的甘く、少額から利用可能な会社も多数掲載しており、個人事業主やフリーランスの方でも利用しやすいサービスを中心に構成しています。中には、24時間以内の即日入金や土日対応が可能な会社もあり、スピーディな資金調達をサポート。さらに、請求書だけでなく注文書でも契約可能な柔軟なサービスを提供している会社もありますので、さまざまな業種・取引形態に対応できます。

また、審査が甘いとされる会社や、実績・信頼性・対応力に優れた“ランキング上位”の人気会社もピックアップして掲載中です。

初めての方でも安心してご利用いただけるよう、

✅ 利用可能金額

✅ 実績・信頼性

✅ 手数料の明確さ・安い

✅ 対応スピード

といった基準で各社を比較・評価したおすすめランキングを公開している記事も多いです。本記事ではランキング形式ではなく各項目をご紹介しています。

ファクタリング会社は非常に多く存在します。だからこそ、自社の状況に合った最適な一社を見つけるために、当サイトの情報をぜひお役立てください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ペイトナーファクタリング | 1万円~100万円 | 10% | 最短10分 | 可能 |

| アクティブサポート | ~1000万円 | 2%~14.8% | 最短即日 | 可能 |

| アットライン | 上限なし | 0%~ | 最短5分 | 可能 |

| ファクトル | 1万円~制限なし | 1.5%~ | 最短40分 | 可能 |

| Mentor Capital | 30万円~1億円 | 2%~ | 最短30分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

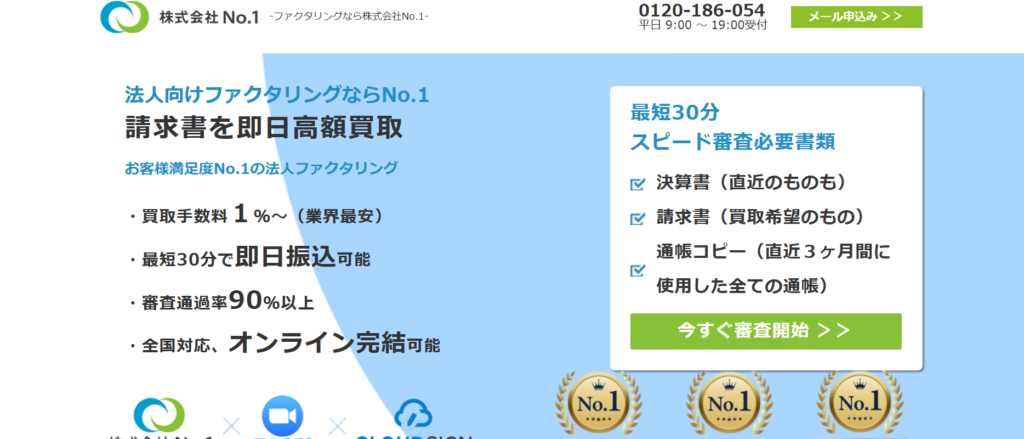

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

| フリーナンス | 1万円~ | 3%~10% | 最短即日 | 可能 |

| ソクラ | 上限・加減なし | 2%~15% | 最短2時間 | 可能 |

| トラストゲートウェイ | 10万円~1億円 | 1.5~%~ | 最短即日 | 可能 |

| うりかけ堂 | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランスといったスモールビジネスに従事する方々に特化したファクタリングサービスを提供している、注目のファクタリング会社です。特に注目すべきポイントは、申し込みから入金までのスピード感にあり、最短でわずか10分という驚異的なスピードで請求書を現金化できる点が大きな魅力です。このスピードは業界内でもトップクラスであり、急な資金ニーズにも迅速に対応できる体制が整っています。

手数料については、わかりやすく一律10%に設定されており、手数料の変動に不安を感じることなく、安心してサービスを利用することができます。また、これからファクタリングを初めて利用する方でも、シンプルで直感的な手続きによってスムーズに取引を進めることが可能です。

さらに、買取対象となる請求書の金額は1万円から100万円までと、比較的少額の取引に対応しているのが特徴です。これは、日々の運転資金や短期的な資金繰りを必要とする個人事業主やフリーランスの方々にとって、非常に利用しやすい設定となっています。

このように、ペイトナーファクタリングは早いスピード・手軽さ・安心感の三拍子が揃ったサービスを提供しており、時間も手間もかけずに資金化したい方にとって、非常に頼れる存在といえるでしょう。

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 身分証明書、請求書 |

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号 | 明記なし |

| FAX番号 | ー |

| 営業時間 | 10:00~18:00 |

| 設立日 | 2019年2月4日 |

アクティブサポート

アクティブサポートは、小額買取専門のファクタリング会社 で、300万円までの取引に対応しています。無料見積もりは最短30分、取引完了までは最短60分と、スピーディーな資金調達が可能です。

契約方法は、郵送・来社・出張訪問のいずれかから選択 でき、事業主の都合に合わせた手続きが可能です。法人だけでなく個人事業主も利用できるため、幅広い事業形態に対応しています。

手数料は2%~と低めに設定 されており、安い手数料でコストを抑えて資金調達ができる点も魅力です。お近くにアクティブサポートの拠点がある場合は、直接訪問して相談してみるのも良いでしょう。

また、2社間ファクタリングを採用 しているため、取引先に通知されることなく資金調達が可能です。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒170-0013 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 電話番号 | 03‐5957‐5950 |

| 営業時間 | 9:00~19:00 |

| 設立 | 平成29年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~14.8% |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則必須 |

| 申込方法 | オンライン 電話 訪問 |

| 必要書類 | 本人確認書類 通帳コピー 請求書など |

- 少額から利用でき、幅広い業種に対応

- オンライン完結で最短2時間で現金化と早い

アットライン

アットラインは、最短5分での資金調達が可能なファクタリングサービスを提供しています。担保や保証人が不要で、手続きもシンプルで簡単。急な資金ニーズにも迅速に対応し、買取金額に上限がないため、大口取引にも対応可能です。他社と比較しても圧倒的な早いスピードと柔軟な対応力を持ち、ビジネスの成長を強力にサポートします。

| 会社名 | 株式会社アットライン |

|---|---|

| 代表者名 | 橋本 靖彦 |

| 所在地 | 東京都豊島区東池袋一丁目31番6三昌ビル301号 |

| 電話番号 | 0120-620-005 |

| 営業時間 | 9:00~19:00 |

| 設立 | 2024年10月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 0%~ |

| 買取可能額 | 上限なし |

| 入金スピード | 最短5分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話・オンライン |

| 必要書類 | 通帳コピー 請求書など |

- 初回手数料0%だからコストを抑えて利用可能!安い

- 最短5分で入金!スピーディーに早い資金調達

ファクトル

ファクトルは、独自のAI技術を活用したファクタリングサービスにより、業界トップクラスのスピードで資金調達ができるファクタリング会社です。

審査は最短10分、入金までは最短40分と、急な資金ニーズにも迅速に早い対応ができます。

サービスは完全WEB完結型となっており、来店やオンライン面談の必要は一切なし。全ての手続きがオンラインで完結するため、忙しい経営者でもスムーズに簡単に利用できます。

手数料は最低1.5%〜と、スピードだけでなくコスト面でも安い、魅力的。迅速かつ低コストで資金調達を行いたい法人経営者に最適なサービスです。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0012 東京都港区芝大門1-2-18-2F |

| 電話番号 | 03-6435-7371 |

| 営業時間 | 8:30~18:00 |

| 設立 | 2017年4月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~ |

| 買取可能額 | 1万円~上限なし |

| 入金スピード | 最短40分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー 請求書 契約書など |

- 独自のAIファクタリングを利用することで、審査時間は最短10分、入金まで最短40分で資金調達が可能

- 完全WEB完結ファクタリングサービスなので、店舗に赴かずに手軽に取引可能

Mentor Capital

Mentor Capitalは、最短30分で資金を受け取れるスピード対応が魅力のファクタリング会社です。

急な資金ニーズにも迅速に応えてくれるため、スピードを重視する事業主にとって頼れる存在です。

手数料は2%からと低コストで利用可能。安い。

コストを抑えて資金調達できる点も大きなメリットです。契約はオンライン・対面どちらにも対応しており、事業主のスタイルに合わせた柔軟な取引ができます。

対応金額は30万円〜1億円までと幅広く、少額から大口まで対応可能。

規模を問わず、さまざまな資金ニーズに応えられる体制が整っています。

また、無料査定はわずか60秒程度で完了。

簡単な手続きで、どの程度の資金調達が可能かすぐに確認できる点も便利です。

スピーディーな入金と柔軟な対応力を備えたMentor Capitalは、あらゆる規模の事業主にとって、心強い資金調達のパートナーといえるでしょう。

| 会社名 | 株式会社Mentor Capital |

|---|---|

| 代表者名 | 庄司 誠 |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-12 サンカテリーナ4F |

| 電話番号 | 03-6670-1996 |

| 営業時間 | 9:30~18:30 |

| 設立 | 平成21年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 本人確認書類 直近の取引入金が確認できる書類 請求書など |

- 必要書類を揃えておけば即日でファクタリングできる

- 2社間と3社間のファクタリングに対応

みんなのファクタリング

「みんなのファクタリング」は、法人や個人事業主、フリーランス向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに簡単に利用できる点が魅力です。迅速な早い 資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、安い、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。手数料安い。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達と審査甘い

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。注文書ファクタリングも可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、安い手数料で売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡単さとスピード早い、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

フリーナンス

FREENANCEは、主にフリーランスや個人事業主を支援する「お金と保険のサービス」を提供しています。オンラインで完結する売掛債権の買取に加え、無料で付帯できる保証が大きな魅力です。

2社間ファクタリングに特化しながらも、手数料は最大10%と低水準で安い。1万円からの少額債権にも対応し、買取上限がないため高額な資金調達にも活用できます。

さらに、会員登録をすると無料で付帯される「フリーナンス安心補償Basic」により、業務中の事故や商品の破損などの損害を最大5000万円まで補償。安心して業務に取り組めます。

| 会社名 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 代表者名 | 五十島 啓人 |

| 所在地 | 本社 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー 福岡オフィス |

| 電話番号 | 03-5458-8056 |

| 営業時間 | 明記なし |

| 設立 | 2002年4月 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 請求書コピー 通帳 |

- フリーランス・個人事業主向けのサービスを中心に展開

法人でも利用できる柔軟な仕組み - 売掛債権をオンラインで手軽に売却可能

ソクラ

「SOKULA」は、個人事業主から法人まで幅広く利用できる、オンライン完結型のファクタリングサービスです。

手数料は2%~15%と、業界相場と比較しても低水準に設定されており、申し込み完了から最短2時間で資金調達が可能です。

原則として債権譲渡登記が必要ですが、状況に応じて留保も可能となっており、実際に申し込んだ企業の約50%が即日資金調達に成功しています。このことから、留保のハードルはそれほど高くないと言えるでしょう。

また、審査通過率は93%と非常に高く、買取可能な売掛債権には上限・下限の制限がないため、柔軟な資金調達が可能です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 電話番号 | 050-7562-2380 |

| 営業時間 | 平日10:00~18:30 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 買取可能額 | 上限・下限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 明記なし |

- 個人事業主から法人まで、誰でも利用できるオンライン完結型のファクタリングサービス。

- 申し込み完了から最短2時間で資金調達が可能

- 審査通過率高く、甘い

トラストゲートウェイ

トラストゲートウェイは、迅速かつ柔軟な資金調達を可能にする信頼性の高いファクタリング会社です。

同社は、オンラインでの審査および契約に対応しており、わざわざ来社したり、面談を行ったりする必要がありません。そのため、時間や手間をかけずに手続きを進めることができ、急に資金が必要になった場合でも、最短で即日中に資金を調達することが可能です。スピーディーな対応により、資金繰りの不安を抱える事業者の強い味方となっています。

トラストゲートウェイでは、「2社間ファクタリング」を採用しており、取引先企業に知られることなく資金調達ができる点も大きな魅力です。これにより、今後のビジネス関係や信頼関係に悪影響を与える心配がなく、安心してサービスを利用することができます。とくに、外部への情報漏洩に敏感な個人事業主の方々から高い支持を受けています。

また、最低買取金額が10万円からと比較的少額から利用可能である点も、利用者にとって大きなメリットです。売掛債権の金額が小さい場合でも柔軟に対応してもらえるため、事業の規模を問わず多くの方が利用しやすいサービスとなっています。

さらに、トラストゲートウェイでは「診療報酬債権ファクタリング」にも対応しており、病院・クリニック・歯科医院などの医療機関や介護事業所など、医療・福祉分野の事業者にとっても非常に心強い存在です。公的機関からの入金までのタイムラグによってキャッシュフローが不安定になりがちな医療現場でも、確実でスピーディーな資金確保が可能となります。

総じて、トラストゲートウェイは「早く・確実に・安心して」資金を調達したいすべての事業者にとって、非常に頼りになる存在です。

| 会社名 | 株式会社トラストゲートウェイ |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 福岡県福岡市大名2-2-42 ケイワン大名402 |

| 電話番号 | 0120-951-212 |

| 営業時間 | 平日9:00~18:00 |

| 設立 | 2017年02月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 医療ファクタリング |

| 手数料 | 1.5%~9.5% |

| 買取可能額 | 10万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 要お問い合わせ |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 要お問い合わせ |

- オンライン完結で最短即日資金調達できる

- 診療報酬債権ファクタリングにも対応

うりかけ堂

うりかけ堂は、個人事業主にもおすすめのスピード対応型ファクタリング会社です。

業界最安水準の手数料2%から利用できる点が大きな魅力で、資金調達の対象額は最低30万円から、最大で5,000万円までと幅広く対応しています。そのため、小規模な事業者様から中堅規模の法人様まで、資金繰りに関する多様なニーズに柔軟に応えることができます。

うりかけ堂では、Webからたったの1分で簡単に見積もりができるオンライン対応の仕組みを導入しており、日中は忙しくて時間が取れないという方にも非常に便利です。また、電話でのご相談やお問い合わせは、365日24時間体制で受け付けており、急な資金ニーズにも迅速に対応可能です。

契約手続きもオンライン完結型となっており、電子契約サービス「クラウドサイン」を活用することで、書類のやり取りや郵送の手間を省き、最短で申込から2時間以内に入金が完了するスピード感も大きな魅力です。

このスピーディーさは、日々の売上や取引先からの入金に頼る個人事業主にとっては、資金繰りの不安を軽減する非常に心強いサポートとなります。

さらに、保証人や担保の提出は一切不要で、債務超過や税金の未納がある方でも利用可能な柔軟な審査基準が設けられているため、一般的な融資やローンの審査が通りにくいと感じている方にもおすすめです。実際に、うりかけ堂の審査通過率は92%以上と非常に高く、多くの事業者様が利用しやすい環境が整っています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~5,000万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 本人確認書類 入出金の通帳(Web通帳含む) 取引先との契約関連書類(請求書/見積書/基本契約書等) |

| 会社名 | 株式会社hs1 |

|---|---|

| 代表者名 | 鈴木 博雅 |

| 住所 | 〒101-0041 東京都千代田区神田須田町2-2-7 トーハン須田町ビル10 |

| 電話番号 | 0120-060-665 |

| FAX番号 | 03-5927-8416 |

| 営業時間 | 平日9:00~19:30 |

| 設立日 | 非公開 |

ファクタリングに限度額はある?資金調達額の仕組みのまとめ

本記事では、ファクタリングを使うときに知っておきたい基礎知識や、ファクタリングの限度額の有無などを解説しました。

ファクタリングにはキャッシングなどのような限度額(枠)はありません。ただし、所持している債権額によって調達時の限度額などはあります。

ファクタリングを利用するときは他サービスとの仕組みの違いを理解し、ぜひ効果的な使い分けを行ってください。

ファクタリングによる資金調達には4つのメリットがあります。

・柔軟かつ迅速に資金調達できる

・債権回収などのリスク対策ができる

・売却によって複数債権の管理の手間が省ける

・自社の経営状態が悪くても利用できる

「支払いが遅れて信用を失いたくない」

「払えない状況をなんとか乗り切りたい」

そんなときの選択肢として、ファクタリングをぜひ検討してみてください。

さらに、信頼できるオンラインファクタリング会社を厳選してご案内しています。

ファクタリング会社は数多く存在しており、それぞれに異なる特徴があります。手数料の安さ、即日入金の対応、オンライン完結の可否など、提供されるサービス内容はさまざまです。そのため、自社のニーズに合ったファクタリング会社を選ぶことが非常に重要です。とはいえ、忙しい中で情報収集に時間を割くのは大変かもしれません。しかし、時間がないからといって安易に業者を選んでしまうのは危険です。複数社から見積もりを取り、公式サイトや口コミをチェックする、可能であれば実際に訪問して話を聞くなど、慎重な比較検討を行いましょう。特に、法外な手数料を請求するような**悪質業者(いわゆる闇金業者)**には十分注意が必要です。信頼できるファクタリング会社を選ぶことで、安心して資金調達を行うことができます。本記事を参考にして最適な会社をお選びください。

実際にファクタリングサービスの立ち上げに携わったメンバーも在籍。

実質の手数料や審査通過のリアルを徹底的に追求し、お客さまの資金調達をナビします。