注文書の現金化ファクタリングとは?審査や個人事業主も使えるかなど徹底解説

2025年10月6日

製造業や建設業では仕事を受注したタイミングで「注文書」を受け取ることが少なくありません。

注文書を受け取った(仕事を受けた)段階でファクタリングを使えるのでしょうか。

仕事を受注した段階ですぐに資金調達したいときに有用な「注文書ファクタリング」について説明します。サービスのメリットやデメリット、請求書の資金化との違いなどについてもわかりやすく解説します。

注文書はファクタリングで現金化できる

注文書や発注書 を現金化することは可能です。

一般的なファクタリングは取引先に代金を請求できるタイミングで使われます。手続きの中で必要になる書類も請求書や通帳のコピーなどになっています。

ただ、中小企業などが仕事をする際は代金を請求する前のタイミングでお金が必要になることも珍しくありません。

ファクタリングの中には注文書や発注書を現金化できるサービスもあり、代金の請求前のタイミングで資金調達したいときによく使われています。

注文書ファクタリングとは債権の現金化サービス

建設業や製造業などの中小企業では、取引先に代金を請求する前に「お金が必要になった」「資金繰りに困る」というケースが少なくありません。

このようなケースでの資金調達に使えるのが注文書ファクタリングというサービスです。

注文書ファクタリングとは

ファクタリングとは取引先との債権を資金化できるサービスです。注文書ファクタリングも同サービスの一種で、注文書(あるいは発注書など)を現金化できるサービスになっています。

代金を請求する前のタイミングで資金調達できるため、仕事に取りかかる前の段階で「お金が必要だ」というときに有用なサービスです。

注文書ファクタリングの特徴とは

このサービスの最大の特徴は、一般的な債権の資金化サービスより早いタイミングでの申し込み・資金調達が可能になっている点です。

一般的な債権の資金化サービスも、取引先から代金を受け取れる日(支払い日)より前に資金調達できるサービスになります。

注文や発注の書面を現金化するサービスは、請求書などを使う一般的な債権の資金化よりもさらに早いタイミングでの現金化が可能になっています。

注文書ファクタリングの仕組みを具体例で

仕事の受注書面で の資金化は、書面をサービスの提供会社に買い取ってもらうという仕組みになっています。

建設業の中小企業が2,000万円の仕事を受注するとします。受注のタイミングで取引先から書類を受け取りました。ただ、仕事に着手するには資金状況が不安でした。この建設業の中小企業は書面をサービスの提供会社に買い取ってもらい、資金調達しました。これが仕事を受けたタイミングでの現金化の例です。

ファクタリングの種類や契約タイプ

注文書ファクタリングなど必要書類を提出して資金化するサービスには、2つの種類と2つの契約タイプがあります。

【2つの種類】

・買取型

・保証型

【2つの契約タイプ】

・2社間契約

・3社間契約

買取型・保証型ファクタリング

ファクタリングには「買取型」と「保証型」の2つの種類があります。

買取型とは注文書の買取により現金を受け取れるタイプのサービスです。資金調達によく使われる種類になります。

保証型は取引先の倒産など「もしもの事態」が起きたときのリスク対策に有効なサービスです。取引先から仕事や商品などの代金を回収できないときに保証金が支払われる種類です。

2社間・3社間ファクタリング

ファクタリングには「2社間契約」と「3社間契約」の2つのタイプがあります。

2社間契約タイプとは中小企業などの申込者と現金化の会社の2社で契約するタイプの手続きです。手続きの当事者が2社なので、資金調達が迅速に完了するというメリットがあります。取引先に知られず資金調達できることもメリットです。

3社間契約タイプとは中小企業などの申込者とその取引先、現金化の会社の3社で手続きを進めるタイプのサービスになります。当事者が3社なのでその分だけ手続きに時間がかかってしまいますが、手数料が割安に設定されているところがメリットです。

注文書ファクタリングのメリットとデメリット

仕事の発注の書面を資 金化するサービスにはメリットとデメリットがあります。

メリットとデメリットについてそれぞれ説明します。

メリットは迅速な資金調達など

注文書ファクタリングのメリットは、早いタイミングで迅速に資金調達できることです。

建設業の中小企業の場合、受けた仕事の完成が相当後になることも珍しくありません。月単位の仕事や年単位の仕事になることもあるでしょう。その間の資金繰りに困ることも珍しくないと言えるでしょう。注文書を受け取った時点で資金調達できれば、資金繰りの点でも安心です。

製造業の中小企業の場合も、仕事を受けるにしても「素材を買うお金がない」と困ってしまうことがあります。注文書を使って柔軟にファクタリングできれば、製造に着手する際の資金として活用できるわけです。

また、2社間で資金化の手続きを進めることで取引先に知られずに資金調達できるメリットもあります。2社間の契約では取引先が関与しないからです。取引先に「経営が不安定なのか」「取引を見直すべきかもしれない」と思われることなく現金を確保できます。

デメリットは手数料が割高になっているなど

注文書ファクタリングのデメリットは手数料などのコストが割高になっているところです。

仕事の受注に関する書面の現金化は2社間契約タイプになっていることも少なくありません。2社間契約タイプは3社間契約タイプと比較して手数料が割高です。

この他に、個人の利用が難しいというデメリットがあります。法人を対象にしている会社が多いため、個人事業主の利用先が限られてしまうことや、会社選びに困ってしまうことがあります。

請求書ファクタリングとの違いを比較

請求書を提出して 債権を資金化するサービスと注文書ファクタリングには違いがあります。仕事を受注した段階で使える現金化と請求書の資金化の違いについて説明します。

買取対象が違っている

2つのファクタリングでは売買の対象が違っています。

請求書の資金化は買取対象が代金を請求する書面です。仕事の前のタイミングでの現金化では、発注書や注文書などが買取の対象になっています。

手数料の設定も違っている

2つのファクタリングでは手数料の設定が異なり、注文書の現金化の手数料はやや高めに設定されていることが多いと言えます。

請求書の資金化よりコストがかかってしまう可能性があります。

利用のタイミングも異なる

2つのファクタリングでは利用できるタイミングも違っています。

注文書の現金化は仕事を受注した段階で利用できますが、請求書の資金化は代金を請求したタイミングでの利用になります。

扱っている会社が少ない

仕事の受注に関する書類を現金化するサービスは扱っている会社が少ないというデメリットがあります。

代金の請求に関する書面を売買したいときは多くの会社の中から選べるのに、仕事の受注に関する書面の売買では「選べる会社が少ない」と困ることも少なくありません。

必要書類が変わってくる

注文書を対象にしたサービスと請求書を対象にしたサービスでは必要になる書類が違っています。

注文書の現金化では仕事の受注が確認できる書類が必要です。請求書ファクタリングでは代金の請求についての書類が必要になります。

注文書ファクタリングの使い方と審査基準

注文書の現金化はす べてのファクタリング会社が対応しているわけではありません。まずは注文書ファクタリングに対応しているか確認し、会社選びをする必要があります。

使い方や審査基準について説明します。

まずは会社選びをして申し込みをするという流れ

注文や発注のタイミングで使える債権の資金化は、次のような手順で利用します。

1.取引先から仕事の発注を受ける(発注に関する書面を受け取る)

2.仕事の発注に関する書面での資金化に対応している会社に申し込む

3.サービスの提供会社の審査を受ける

4.審査の結果と買取条件が提示される

5.会社と契約し書面を現金化する

6.売買代金を受け取る

現金化の際に使うファクタリングの種類・タイプによっても流れが多少変わってきます。上記の流れは2社間の契約タイプを想定しています。

利用の際には各社の審査を受ける必要がある

注文書ファクタリングを使うためには申込先の審査を受ける必要があります。また、申込先ごとに利用条件を定めています。

会社を選ぶ際は申し込みを検討している先のホームページなどを確認してください。利用条件が記載してあると共に、審査の参考にもなります。

注文書ファクタリングが向くケースと利用事例

ファクタリング には注文書を使うタイプや請求書を使うタイプなどさまざまありますので、資金調達を検討している場合は「どのタイプを使うべきか」と悩むことも少なくありません。

サービスの使い分けの参考として、仕事を受注したときの書面での現金化が向くケースや利用事例を紹介します。

サービスをよく使うのは建設業や製造業など

注文書ファクタリングは仕事の受注が次々と発生する業種でよく使われます。代表的な業種としては製造業や建設業になります。

サービスの利用が向くケース

仕事の受注に 関する書面の現金化に向くのは次のようなケースです。

・仕事に着手するための資金が乏しい

・自社の資金状態が悪い

・仕事の完了や代金の支払いまでの期間が長い

・注文書で融資が受けられない

・赤字や経営状況の悪化、税金の滞納によって融資が使えない

・早めに資金調達したい

・次々に仕事の発注が入るので資金計画に役立てたい

・大きな仕事を受注して仕事や設備が足りない

建設業のサービス利用事例

活用の参考とし て建設業の事例を説明します。

建設業のA社は大きな仕事を受注しましたが、仕事を遂行するためにはどうしても人手が足りませんでした。そこで新たな人員を確保することになったのですが、人件費に回す資金が心もとない状況でした。

建設業のA社は注文書ファクタリングで早期に資金調達し、仕事に必要な人員を無事に確保しました。大きな仕事を成功させるために現金化を活用した事例です。

製造業のサービス利用事例

活用の参考とし て、製造業の事例についても説明します。

インテリア関係の製造業であるB社は取引先から急な大量発注を受けました。大きなビジネスチャンスではありましたが、発注に応じるためには人員や設備、製品の素材が足りません。また、人員を確保する資金や設備を導入する資金なども足りない状況でした。

製造業であるB社は注文書ファクタリングで迅速に資金を確保し、仕事を成功させました。製造業の会社の活用事例になります。

注文書ファクタリングのよくあるQ&A

発注の書類を現金化するサービスに対してよくある質問をまとめました。

Q&A①個人事業主は使える?

個人事業主が 使えるかどうかはサービスの提供会社によります。個人事業主も使えるケースと、使えないケースがあります。

早いタイミングでのファクタリングは申込者にも信用力がないと、後から資金化業者の方が損害を受ける可能性があります。受けた仕事を遂行できない可能性があるからです。したがって、ある程度の資金力や仕事の遂行能力のある法人を対象にしているケースも少なくありません。

しかし個人向けに対応している会社も増えているので、申し込みを検討している先の利用条件を確認してください。

Q&A②使えるのは建設業や製造業だけ?

サービスの提供会社によります。建設業や製造業など特定の業種に特化している会社もあります。より多くの業種に対応しているファクタリング会社もありますので、申し込みを検討している先の利用条件を確認してください。

ホームページなどの記載をチェックしても「使えるかどうかわからない」という場合は直接問い合わせてもいいでしょう。

Q&A③審査は厳しいの?

注文書ファクタリングだからといって「すべての会社の審査が厳しい」というわけではありません。審査基準や審査の厳しさはサービスの提供会社により異なります。

おすすめのファクタリング会社8選

おすすめのファクタリング会社を厳選し、比較表にまとめました。

比較表下には各社の詳しい詳細も載せてありますので、ファクタリング会社を見つける際の参考にして下さい。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ペイトナーファクタリング | 1万円~100万円 | 10% | 最短10分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

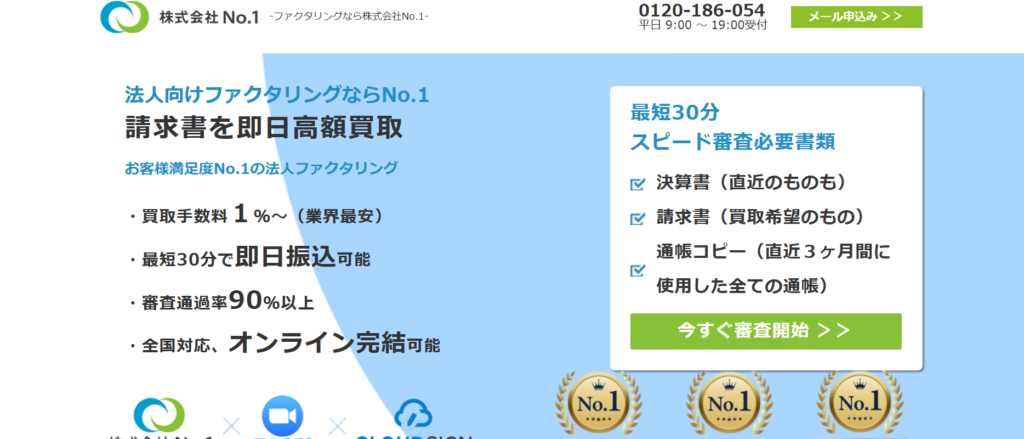

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランスといったスモールビジネスに従事する方々に特化したファクタリングサービスを提供している、注目のファクタリング会社です。特に注目すべきポイントは、申し込みから入金までのスピード感にあり、最短でわずか10分という驚異的なスピードで請求書を現金化できる点が大きな魅力です。このスピードは業界内でもトップクラスであり、急な資金ニーズにも迅速に対応できる体制が整っています。

手数料については、わかりやすく一律10%に設定されており、手数料の変動に不安を感じることなく、安心してサービスを利用することができます。また、これからファクタリングを初めて利用する方でも、シンプルで直感的な手続きによってスムーズに取引を進めることが可能です。

さらに、買取対象となる請求書の金額は1万円から100万円までと、比較的少額の取引に対応しているのが特徴です。これは、日々の運転資金や短期的な資金繰りを必要とする個人事業主やフリーランスの方々にとって、非常に利用しやすい設定となっています。

このように、ペイトナーファクタリングは早いスピード・手軽さ・安心感の三拍子が揃ったサービスを提供しており、時間も手間もかけずに資金化したい方にとって、非常に頼れる存在といえるでしょう。

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 身分証明書、請求書 |

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号 | 明記なし |

| FAX番号 | ー |

| 営業時間 | 10:00~18:00 |

| 設立日 | 2019年2月4日 |

みんなのファクタリング

「みんなのファクタリング」は、法人や個人、フリーランス向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに簡単に利用できる点が魅力です。迅速な早い 資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。注文書ファクタリングも可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡単さとスピード早い、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ベストファクター

「ベストファクター」は、個人事業主にもおすすめのスピード対応ファクタリングサービスです。

急な資金調達が必要になったときでも、**電話での簡単スピード診断を活用することで、最短5分で審査結果がわかります。そのため、資金繰りに不安を感じている個人事業主でも、すぐに対応できるのが大きなメリットです。

このサービスは法人だけでなく、個人向けにも利用できるのが特徴。売掛債権の買取額は最大1億円と高額に対応しており、小規模事業者でも安心して利用できます。また、建設業や物流業、製造業、IT、医療、小売、サービス業など、さまざまな業種に対応しているため、職種を問わず柔軟に活用可能です。

さらに、1億円が基本の上限ではありますが、事業内容や取引状況によっては、さらに高額なファクタリングも可能。資金繰りの悩みに対して、しっかりと柔軟に応えてくれるサービスです。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

注文書の現金化ファクタリングとは?審査や個人事業主も使えるかのまとめ

今回は、注文書の現金化ファクタリングについて詳しく解説しました。

ファクタリングでは、銀行からの融資だけでなく受取手形を現金化する方法などもあり、資金繰りの柔軟性を高める手段として注目されています。

注文書ファクタリングとは、仕事の受注段階で受け取る書面を現金化するタイプのサービスです。

仕事の着手にもお金がかかります。人員の確保や材料の購入、設備の導入など、仕事の完成のためには準備が必要です。準備のためにはお金が必要になります。仕事を成功させるためにも早いタイミングでの資金確保が重要になると言えるでしょう。

注文書ファクタリングは仕事に着手した段階での資金調達を可能にするサービスです。事業資金や人件費、設備費などに困っているなら、活用を検討してはいかがでしょう。

実際にファクタリングサービスの立ち上げに携わったメンバーも在籍。

実質の手数料や審査通過のリアルを徹底的に追求し、お客さまの資金調達をナビします。