ファクタリングは審査が甘い?審査落ちする要因や初回取引のポイントを解説サポート!

2026年1月31日

ファクタリングとは、企業が保有する「売掛金」をファクタリング会社に売却することによって、早期に資金を調達することができる金融サービスの一種です。売掛金とは、取引先に商品やサービスを提供したものの、まだ代金が支払われていない未回収の債権のことを指します。通常、代金の支払いまでに数ヶ月かかることもありますが、ファクタリングを利用することで、その待ち時間を大幅に短縮し、現金を迅速に手に入れることが可能になります。

このサービスは、特に個人事業主や中小企業など、資金繰りに不安を抱えやすい経営者にとって非常に有効な手段となっています。銀行融資とは異なり、担保や保証人を必要としないケースが多いため、比較的利用しやすく、スピーディーに資金を得ることができるのが特徴です。

ファクタリング利用における4つの審査基準

ファクタリングは、銀行融資とは異なる審査基準を設けています。

ファクタリング利用における審査基準は、下記の4つです。

• 売掛先の信用度

• 売掛金の支払サイト

• 売掛先との取引回数

• 利用者の信用度

それでは、ひとつずつ見ていきましょう。

売掛先の信用度

ファクタリングを利用する際、審査で最も重視される要素の一つが「売掛先企業の信用度」です。ファクタリングは、売掛債権をファクタリング会社に譲渡することで資金を得る仕組みであるため、その売掛金が将来的に確実に回収できるかどうかが、審査を通過するための重要な判断材料となります。

特に、売掛先が上場企業である場合や、長年安定経営を続けている中堅・大手の法人である場合は、信用度が高いと判断される傾向があります。こうした企業は支払い能力が高く、請求された代金を滞りなく支払う可能性が高いため、ファクタリング会社にとってはリスクの少ない取引相手と見なされやすいのです。

ファクタリング会社にとって、売掛金の回収ができなければ自社の経営にも大きな影響を及ぼしかねないため、売掛先の信用調査は非常に重要なプロセスとなります。実際、多くのファクタリング会社では、契約前に売掛先企業の法人情報を詳細にチェックします。これには、企業の設立年数、従業員数、業績の推移、取引先の規模、過去の支払実績などのほか、業種によっては業界全体の景気動向も加味されることがあります。

さらに、上場企業であるかどうかはもちろん、自己資本比率や負債比率など、財務的な健全性を示す指標が確認されることもあります。こうした数値から、企業がどれほど自己資本に余裕を持ち、長期的に安定した経営を維持できているかが判断されるのです。自己資本比率が高い企業は、借入に頼らずに運転資金を確保できる体力があると見なされ、信用力が高いと評価されるケースが多くなります。

このように、ファクタリング審査においては、申込者自身の信用情報や財務状況よりも、売掛先の企業が「確実に支払いを行うかどうか」が何よりも重要視されます。つまり、ファクタリングをスムーズに利用したいと考える事業者にとっては、信頼できる取引先との継続的な関係構築が、資金調達の成功を左右する重要なカギとなるのです。

売掛金の支払サイト

ファクタリングを利用する際、審査で重視される項目のひとつに「売掛金の支払サイト」があります。この「支払サイト」とは、売掛金の金額が確定してから、実際に取引先(売掛先)が支払いを完了するまでの期間を指します。たとえば、「月末締めの翌月末払い」であれば、約30〜60日の支払サイトが設定されていることになります。

この支払サイトの長短は、ファクタリング審査において非常に重要な意味を持ちます。なぜなら、支払サイトが短いほど、ファクタリング会社が資金を立て替える期間が短くなり、リスクや資金負担が軽減されるためです。逆に、支払サイトが長くなればなるほど、その期間中に売掛先企業が経営不振に陥る、あるいは倒産してしまうといった信用リスクが高まってしまいます。

ファクタリング会社は、売掛金を買い取った時点から、実際に売掛先から入金があるまでの間、自社の資金を前倒しで提供することになります。そのため、支払サイトが長いと、資金を回収するまでに時間がかかるばかりでなく、その間の資金の寝かせコストも発生します。これはファクタリング会社にとって、資金繰りや運営上の大きな負担となる可能性があるのです。

一方、利用者である売掛先企業にとっては、できるだけ支払期日を延ばしたいという意向があるのが一般的です。支払いを後ろ倒しにできれば、それだけ手元資金を長く保持でき、キャッシュフローの改善につながるからです。しかし、ファクタリング会社としては、できる限り支払サイトが短く、資金回収の見通しが明確である契約のほうが安心して取引を行えるため、審査上も評価が高くなります。

つまり、支払サイトの短さは、ファクタリング会社にとって「売掛債権の健全性」や「回収可能性の高さ」を示す重要な指標のひとつといえます。一般的には、30日以内であれば非常に良好、60日程度であれば問題なし、それ以上になるとやや慎重な審査が行われる傾向にあるとされています。

このように、支払サイトの設定は、ファクタリングを利用する上で審査通過の可否に大きく関わるポイントとなります。これからファクタリングの導入を検討する事業者にとっては、売掛先との取引条件や請求サイクルを見直し、可能であれば支払サイトを短縮できるよう交渉することも、資金調達を有利に進めるための一つの戦略となるでしょう。

売掛先との取引回数

ファクタリングを利用する際、審査において見逃せない重要な要素の一つが、「利用者と売掛先との取引実績の有無」、つまり両者の関係性です。ファクタリングでは、申込者自身の資金力や信用情報はそれほど重視されず、むしろ売掛先企業の支払い能力や信用度が審査の中心となります。しかし、それだけでなく、売掛先との間に築かれた「信頼関係」や「安定した取引履歴」もまた、審査において非常に大きな意味を持つのです。

たとえば、売掛先企業と継続的かつ安定した取引を続けている利用者であれば、ファクタリング会社は「この売掛債権は実在性が高く、回収リスクも少ない」と判断しやすくなります。反対に、売掛先との取引が今回限りであったり、過去に一度きりの取引しか行われていなかったりする場合には、ファクタリング会社としてもその取引の信頼性を評価する材料が少なく、債権の真実性や回収可能性に対する不安が拭いきれません。

また、取引回数が少ないということは、売掛先との信頼関係が十分に構築されていない可能性があると判断されることもあります。その場合、「今後も売掛先がきちんと支払ってくれる保証があるのか?」という疑念が生じ、審査を通過するハードルが高くなることがあります。特に初めてのファクタリング利用で、かつ売掛先との取引も浅い場合、慎重な審査が行われる傾向が強く、場合によっては審査に通らないこともあるでしょう。

このような背景から、ファクタリング会社は申込者に対して「過去の取引実績が分かる書類」や「売掛先との契約書」、「複数回にわたる請求書や納品書」などの提出を求めることがあります。これらは、売掛先との取引が継続的かつ実態のあるものであることを証明するための重要な書類となります。

つまり、ファクタリング審査においては、「売掛先の信用度」だけでなく、「売掛債権の実在性」や「過去の関係性」も重視されるという点を理解しておく必要があります。単発の取引による売掛金であっても審査に通る可能性がゼロではありませんが、取引の継続性や信頼性を裏付ける材料が豊富であるほど、審査通過の可能性は高まります。

今後ファクタリングの利用を検討している事業者は、売掛先と安定した取引関係を築くこと、そしてその関係性を客観的に示す記録を整えておくことが、円滑な審査を進めるうえで非常に重要なポイントになると言えるでしょう。

利用者の信用度

ファクタリングは、売掛債権をファクタリング会社に譲渡し、その対価として資金を早期に受け取る仕組みであることから、審査においては「売掛先の信用度」が最も重視される傾向にあります。これは、実際に売掛金を支払うのは売掛先であるため、売掛先の資金力や経営状態が回収リスクに直結するためです。

しかしながら、売掛先の信用度さえ高ければ誰でも審査に通るわけではなく、ファクタリングの申込者である利用者自身の信用度も、審査の通過可否を左右する重要な要素となります。つまり、ファクタリングは「売掛先」と「利用者」の両方の信頼性がバランスよく整っていることが、審査通過の鍵となるのです。

具体的にファクタリング会社がチェックするポイントとしては、まずファクタリングの利用希望額が、利用者の財務状況や事業規模に対して妥当な金額かどうかが挙げられます。例えば、年間売上が数百万円規模の個人事業主が、いきなり高額のファクタリングを申請した場合には、その必要性や返済能力に対して疑念を持たれる可能性があります。反対に、堅実な事業運営を行っており、必要資金の使途が明確である場合は、審査において好意的に受け止められるでしょう。

また、売掛先企業との継続的な取引関係があるかどうかも、利用者の信頼性を測る指標として重視されます。継続的な取引があるということは、売掛債権が一時的なものではなく、今後も同様の債権が発生する可能性があるということを意味し、ファクタリング会社としてもリスクを抑えやすくなります。さらに、このような継続的な関係性は、利用者自身が誠実な取引を行っていることの証とも捉えられ、信用力の向上にもつながります。

そのほか、過去に不渡りを起こしていないか、税金の滞納がないか、債務整理の履歴があるかといった過去の信用情報も、確認されるケースがあります。たとえ現在の経営状況に問題がなくても、過去に重大な信用トラブルがあった場合は、慎重な判断が下されることもあるでしょう。

このように、ファクタリングの審査では、売掛先の信用度に加えて、利用者自身の経営姿勢や取引の信頼性、資金計画の妥当性といった複数の側面が評価されます。つまり、資金調達を成功させるためには、取引先との健全な関係を築くだけでなく、自らの事業における信頼性や安定性を第三者に対して証明できるよう、日頃から丁寧な経営を行うことが求められるのです。

審査が甘いファクタリング会社が持つ7つの特徴

審査に通りやすいかどうかは、ファクタリング会社によって異なります。

審査が甘いファクタリング会社は、下記のような特徴がある場合がほとんどです。

• 審査通過率が高い

• 独立系ファクタリング会社

• オンライン完結型ファクタリングの提供

• 入金スピードが早い

• 手数料が高め

• 必要書類が少ない

• 個人事業主でも利用できる

それでは、審査が甘いファクタリング会社が持つ特徴を7つ紹介していきます。

審査通過率が高い

ファクタリングの利用を検討する際、多くの方が気にするポイントの一つが「審査に通るかどうか」ではないでしょうか。特に、資金繰りがひっ迫していて早急な現金化を必要とする場合には、できるだけ審査が通りやすいファクタリング会社を選びたいと考えるのは当然のことです。そこで注目されるのが、「審査通過率」を公開している会社や、「高い通過率」を謳っている会社です。

こうした会社は、一般的に審査の柔軟性が高く、利用者の事情を幅広く受け入れている傾向があります。たとえば、「90%以上の通過率」などと明記しているファクタリング会社であれば、それだけ多くの申込者が実際に審査を通過しているという実績があるため、「自分も利用できるかもしれない」という安心感が得られやすいでしょう。

ただし、このように審査通過率が高いファクタリング会社には、いくつかの注意点も存在します。その代表的なものが、「手数料の高さ」です。審査基準を緩やかに設定しているということは、それだけ回収リスクの高い債権も取り扱っている可能性があるということです。そのリスクを補うために、手数料が高めに設定されているケースが多く見受けられます。特に、即日対応や無審査に近い対応を行っているファクタリング会社では、手数料が10〜30%程度と高額になる場合もあります。

そのため、「通過率が高いから安心」と安易に判断するのではなく、手数料率、対応スピード、契約条件、サービスの透明性、会社の信頼性といった他の要素も含めて総合的に比較・検討することが重要です。通過率だけに着目してしまうと、結果的に予想外のコストを抱えてしまったり、満足のいく資金調達ができなかったりするリスクもあるため注意が必要です。

また、審査通過率を明示している会社がすべて誠実な業者とは限りません。中には実際の数字よりも誇張した表現を使って集客を狙っているケースも存在します。信頼できる会社かどうかを見極めるためには、複数の会社に見積もりを依頼する、口コミや評判をチェックする、過去の実績や運営年数を調べるといった下調べも欠かせません。

スムーズにファクタリングを利用したいと考えるのであれば、まずは「審査通過率が高いこと」に注目するのは一つの手段です。しかし、最終的には、条件やコスト面も含めて自社にとって最適なファクタリング会社を見つけることが、資金調達を成功させるための鍵となります。審査通過のしやすさと引き換えに、余計なコストやリスクを抱えてしまわないよう、冷静かつ慎重に判断することが求められます。

独立系ファクタリング会社

ファクタリングの利用を検討している事業者にとって、「どの会社なら審査に通りやすいか」というのは非常に重要な検討ポイントの一つです。審査に時間がかかりすぎたり、厳しすぎて通らなかったりしては、せっかくの資金調達の機会を逃してしまう可能性もあります。そのような中で、一般的に「審査に通りやすい」とされているのが、独立系のファクタリング会社です。

一方で、銀行や信販会社などの大手金融機関の系列会社が運営するファクタリング会社も存在しますが、これらは比較的審査が厳しくなる傾向があります。というのも、大手金融機関のグループ会社は、グループ全体のリスク管理方針や与信審査ルールに従って運営されており、その審査基準は非常に厳格に設定されていることが多いのです。

たとえば、税金や社会保険料の滞納、過去の債務整理の履歴、債権の規模や売掛先の経営状態など、あらゆる項目について細かくチェックされます。さらに、売掛先の信用力が高くても、利用者自身の業歴が短い、または法人格を持たない個人事業主である場合は、審査通過が難しくなることさえあります。こうした背景から、大手系列のファクタリング会社は、信用力の高い中堅企業や上場企業を主な顧客とするケースが多いのです。

それに対して、独立系のファクタリング会社は、親会社に縛られることなく、自社独自の審査基準を設定することができるため、柔軟な対応が可能です。個人事業主や設立間もない中小企業など、一般的な融資審査では不利になりがちな事業者に対しても、事業の実態や売掛債権の内容を総合的に判断し、前向きな審査をしてくれるケースが少なくありません。

独立系の会社では、「売掛先が信頼できる会社であること」「売掛債権に偽りがなく、実際に支払いが見込まれること」が確認できれば、利用者の過去の信用情報に多少不安材料があったとしても、柔軟に対応してくれる可能性があります。こうした柔軟性こそが、独立系ファクタリング会社の最大の強みと言えるでしょう。

ただし、独立系ファクタリング会社の中には、経験や実績の乏しい会社や、手数料が不透明な業者、強引な契約を持ちかけてくるような悪質な悪徳業者も存在するため注意が必要です。審査が通りやすい=信頼できる業者であるとは限らないという点をしっかりと意識し、事前に複数社の比較を行うことが大切です。

審査の通過しやすさを重視するのであれば、まずは「独立系のファクタリング会社」であるかどうかをチェックするのが良い出発点です。そのうえで、各社の手数料の水準、契約条件の透明性、過去の実績、利用者の評判などを加味して総合的に判断し、自社にとって最も適したファクタリング会社を選ぶことが、資金調達成功への近道となるでしょう。

オンライン完結型ファクタリングの提供

ファクタリングを利用した資金調達を検討する際、近年特に注目を集めているのが「オンライン完結型」のファクタリングサービスです。これまでの対面型や電話・書類提出を伴うファクタリングとは異なり、申込から審査、契約、資金の受け取りまでをすべてインターネット上で完結できるのが大きな特徴です。

このオンライン型のファクタリングは、単に手続きが便利というだけでなく、「審査に通りやすい傾向がある」という点でも注目されています。その理由の一つに、AIや自動化されたシステムによる審査の導入が挙げられます。

従来のファクタリング審査は、担当者による書類確認やリスク判断に基づいて行われており、一定の基準を設けていたとしても、どうしても人間の感情や主観が影響するケースが否めません。たとえば、些細なミスや過去の信用情報に対して過敏に反応され、基準を満たしていても落とされてしまうといった「不透明さ」や「曖昧さ」が指摘されることもありました。

それに対して、AIによる自動審査では、入力されたデータや提出書類の内容がシステムによって機械的に処理されるため、明確な審査基準に従って公正かつスピーディーに判定されるのが大きなメリットです。例えば、売掛先の信用情報、過去の取引履歴、売掛金の支払サイトの長さなど、複数の要素をAIが統計的に評価し、総合的なスコアリングを行ったうえで審査可否が判断されます。

このため、「これといった問題もないのに、なぜか審査に落ちた」「担当者にネガティブな印象を持たれてしまったのかもしれない」といった不満を感じた経験のある方にとっては、オンライン完結型ファクタリングは再挑戦のチャンスとも言えるでしょう。

もちろん、すべてのオンライン型ファクタリングが審査に必ず通るというわけではありませんが、公正な審査を求めたい方、これまでに審査に落ちた経験がある方、手続きのスピードを重視する方にとっては、選択肢として非常に有力です。加えて、オンラインで完結することにより、全国どこにいても利用可能であることも、多忙な個人事業主や遠方の企業にとっては大きな利点となります。

とはいえ、AI審査はあくまで「基準に合致すれば通る」形式であるため、書類の整合性や入力情報の正確性がより重要になります。提出書類に不備があったり、数値が曖昧だったりすると、システムは即座に否定的な判断を下す可能性があるため、事前準備は入念に行うことが成功の鍵となります。

総じて言えるのは、オンライン完結型のファクタリングサービスは、これまでの選択肢とは異なる、新しい可能性を提供する手段だということです。特に「人の感情に左右されない審査」を求める方や、「効率よく、できるだけ早く資金を調達したい」というニーズを持つ事業者には、非常に相性の良いサービスだと言えるでしょう。

入金スピードが早い

ファクタリングを利用する際、多くの事業者が重視するのが「入金までのスピード」です。実際に、近年では「申し込みから最短数時間で入金可能」「即日対応」「24時間以内に資金調達完了」といったスピード感を売りにしているファクタリング会社が増えており、急な資金繰りに悩む事業者にとっては非常に心強い存在となっています。

そして、こうした入金スピードの早い会社の多くは、審査のハードルが比較的低めであるという特徴もあわせ持っています。では、なぜ「スピード重視の会社=審査が甘い」と言えるのでしょうか?

その背景には、審査工程の簡略化や省略が関係しています。従来型のファクタリング会社では、審査に数日を要することも珍しくなく、申込者や売掛先の財務状況、取引履歴、信用情報など、さまざまな情報を細かくチェックしたうえで、リスクを慎重に見極めてから契約へと進むのが一般的でした。これにより、審査の正確性は高まるものの、入金までに時間がかかってしまうというデメリットがあります。

一方で、即日入金を実現しているようなファクタリング会社は、スピードを最優先するため、審査工程そのものを簡素化している傾向があります。たとえば、利用者本人の信用情報までは確認せず、売掛金の内容と売掛先の企業情報のみを重点的にチェックする、またはスコアリングシステムやAIによる機械的な判断で迅速に可否を決定するといった方法がとられています。

こうした仕組みにより、審査は柔軟かつ短時間で済み、申し込みから数時間以内に資金が振り込まれるというスピーディーな対応が可能になります。したがって、「とにかく早く資金を手にしたい」「信用情報に不安があるが、売掛先はしっかりしている」という方には、即日対応のファクタリング会社は特に相性が良い選択肢だと言えるでしょう。

もちろん、審査が甘い分、手数料が高めに設定されていたり、対応額に制限がある場合もあるため、そうした点には注意が必要です。また、あまりに手続きが簡単すぎる場合は、悪質業者による過剰請求や不透明な契約条件などのリスクもゼロではありません。スピードと安全性のバランスを見極めながら、信頼できる会社を選ぶことが重要です。

まとめると、審査が甘く、資金調達を早く行いたい場合は、「即日入金」を掲げるファクタリング会社を検討するのが有効な手段です。ただし、そのスピードの裏側にある審査の仕組みや費用の設定についても十分に理解したうえで、自社に合ったサービスを選ぶことが、トラブルを防ぎつつ、スムーズな資金調達を実現するポイントとなります。

手数料が高め

ファクタリング会社を選ぶ際、利用者が特に気になるポイントのひとつが「審査の通りやすさ」でしょう。そして、その審査の通過率に関して注目すべき指標が、「手数料の高さ」です。実は、ファクタリングの手数料が高めに設定されている会社ほど、審査のハードルが低く設定されている傾向があるのです。

一見すると「手数料が高い=損」と思われがちですが、その背景にはファクタリング会社側のリスク管理の考え方が関係しています。ファクタリングというサービスは、売掛債権を買い取って先に現金を提供するという性質上、最終的に売掛先から資金が回収できなかった場合は、ファクタリング会社が損失を被るリスクを背負うことになります。

審査を厳しくすることで、そのリスクを低く抑えることは可能ですが、利用者にとっては審査落ちの可能性が高まり、利用しづらくなります。そこで、あえて審査を柔軟にし、多くの事業者に利用してもらえるようにする代わりに、リスクヘッジとして手数料を高く設定するというビジネスモデルが成り立つわけです。

つまり、審査が甘いということは、ファクタリング会社にとって「債権回収不能リスクを受け入れる」という意味であり、その分、手数料という形で収益を確保しなければ経営が成り立たないのです。これは、「高リスク・高リターン」の原則に基づいた自然な仕組みだと言えるでしょう。

また、審査が通りやすい会社では、手数料率の幅が非常に広かったり、手数料の上限を明示していないケースも少なくありません。このような場合、実際に契約してみないと最終的な手数料がいくらになるのか分からず、思った以上にコストがかさんでしまうこともあります。そのため、審査の通りやすさだけを優先するのではなく、「手数料の透明性」や「料金体系の明確さ」も事前にチェックすることが重要です。

以下のような点に注意して、ファクタリング会社を選ぶと安心です:

・手数料の「最低〜最高」レンジが具体的に公開されているか

・見積もりや契約前に、手数料率を明示してくれるか

・契約書に手数料率が明記されているか

・手数料以外に、事務手数料や送金手数料などの名目で追加費用が発生しないか

結論として、手数料が高いファクタリング会社は審査が通りやすい傾向にある一方で、コスト負担が増す可能性があるため、事前確認と比較検討が非常に重要です。スピードや審査の柔軟さだけに目を向けず、総合的に見て自社にとって最適なサービスを選ぶことが、トラブルを避けつつ、安心して利用するための鍵となるでしょう。

必要書類が少ない

ファクタリングの審査において、提出を求められる書類の数や種類は、その会社の審査基準の厳しさをはかる重要な指標となります。一般的に、必要書類が多いほど審査で確認される事項も増え、結果として審査が厳格になる傾向があります。逆に、書類の提出が少なく、例えば決算書の提出すら求められないファクタリング会社は、審査基準が緩やかである可能性が高いと言えます。

具体的に言うと、決算書は企業の経営状態や財務体質を示す重要な書類です。多くのファクタリング会社は、利用者の財務状況を把握した上で、申込金額が妥当かどうか、返済能力に見合っているかを慎重に判断します。つまり、決算書の提出を求めるということは、利用者の信用度をしっかりと見極める姿勢の表れであり、それが審査の厳格さにつながっています。

一方、決算書提出を求めない会社は、利用者の経営規模や財務状況の詳細をチェックしないため、利用者の信用力に対する評価は甘くなると考えられます。もちろん、これにより審査通過のハードルが下がるため、「書類が少ない=審査が通りやすい」というメリットがある一方で、裏を返せばファクタリング会社側もリスクを多く負っていることになります。そのため、手数料が高めに設定されているケースが多いのも特徴です。

また、書類の少なさは審査時間の短縮にもつながるため、スピーディーな資金調達を希望する事業者にとっては大きな魅力です。複雑な書類を準備する手間が省けることで、申し込みから資金受け取りまでの期間が短縮されるため、急な資金ニーズにも対応しやすくなります。

ただし、必要書類が少ないファクタリング会社を選ぶ際には注意も必要です。審査基準が緩い分、悪質な業者が混ざっているリスクもあるため、会社の信頼性や口コミ、料金体系の透明性など、他のポイントもしっかりチェックしたうえで選ぶことが重要です。

まとめると、審査に必要な書類の少なさは審査が通りやすいことの一つの目安になりますが、その分リスクも伴うため、利用前には十分な情報収集と比較検討を行うことが大切です。

個人事業主でも利用できる

ファクタリングを利用する際、特に個人事業主の方にとって気になるのが「自分でも申し込みができるのか」「審査に通るのか」という点でしょう。結論から言うと、個人事業主を対象にサービスを提供しているファクタリング会社は、審査基準が比較的柔軟に設定されているため、審査を通過しやすい傾向にあります。

個人事業主には、法人とは異なる特徴があります。例えば、ファクタリングで扱われる売掛金の額が少額になりがちなため、ファクタリング会社にとっては採算を取りにくいケースも多いです。また、法人に比べて社会的責任の範囲が狭く、信用度の評価が難しい点もあります。さらに、売掛先の未回収リスクが相対的に高いと見なされることも少なくありません。

こうした事情から、個人事業主を対象にしていない会社も多い中で、個人事業主でも利用可能と明示しているファクタリング会社は、こうしたリスクを踏まえたうえで審査基準を柔軟に設定し、審査の壁を低くしているケースが多いのです。そのため、個人事業主でも申し込みやすく、審査に通りやすいというメリットがあります。

逆に、個人事業主が利用可能かどうかは、ファクタリング会社を選ぶ際の重要なチェックポイントとなります。対応していない会社に申し込むと、最初から審査に通らない可能性が高いため、公式サイトや問い合わせなどでしっかり確認しましょう。

また、個人事業主向けのファクタリング会社は、申し込みから資金受け取りまでのスピードが早い場合が多く、急な資金ニーズに対応しやすいのも魅力の一つです。もちろん、会社によって審査基準や手数料、サービス内容は異なるため、複数の会社を比較検討して、自分の事業に合った会社を選ぶことが大切です。

ファクタリングの甘い審査に落ちた5つの要因

ファクタリングの審査は銀行融資と異なり、本人の支払い能力を問わないですが、どのような状況であっても必ず通るというものではないです。

ファクタリングの甘い審査に落ちた要因としては、下記の5つが当てはまるでしょう。

• 売掛先の信用度が低い

• 売掛金の支払サイトが長い

• 売掛金に不審な点がある

• 提出した書類に不備があった

• 利用者に問題がある

ファクタリングの甘い審査に落ちた場合には、これからご紹介する5つの項目に該当していないか確認してみてください。

売掛先の信用度が低い

ファクタリングの審査において、最も重要視されるポイントの一つが「売掛先の信用度」です。これは、ファクタリングが他の資金調達手段、例えば銀行融資などとは大きく異なる性質を持っているためです。

一般的な銀行融資の場合、審査の中心は利用者本人の信用力に置かれます。すなわち、申込者の経営状況や財務状況、過去の返済実績などが評価され、これらが良好であれば融資が受けやすくなります。しかし、ファクタリングの場合は、融資ではなく「売掛金の買取り」という形態であるため、資金の回収元は利用者ではなく売掛先になります。したがって、審査では売掛先がどれだけ信頼できるかが最も重要なポイントになるのです。

具体的には、売掛先が大手企業や上場企業、または金融機関の厳しい審査を通過している法人である場合、これだけで高い信用度が認められます。取引実績が長期にわたり安定しているケースや、売掛先の財務状況が健全であることが確認できれば、ファクタリング会社は回収リスクを低く見積もりやすく、審査通過の可能性も高まります。

一方で、売掛先が個人事業主であったり、中小企業でも経営状況が不安定であったりする場合は事情が変わってきます。たとえ利用者本人に経営上の問題や資金繰りの問題がなくても、売掛先の信用力が低いと判断されれば、ファクタリング会社としては売掛金の回収リスクが高いとみなされ、審査落ちの可能性が高まるのです。

このため、ファクタリングを検討する際には、まず「売掛先の信用度」を確認し、その信用力に応じて利用可能なファクタリング会社やサービスを選ぶことが非常に重要です。場合によっては、売掛先の信用情報を改善するための対策や、信用度の高い売掛先との取引を増やすことが、資金調達成功の鍵になるでしょう。

売掛金の支払サイトが長い

ファクタリングの審査において、売掛金の「支払いサイト」(売掛金の額が確定してから実際に入金されるまでの期間)が長いことは、審査に不利に働く大きな要因の一つです。支払いサイトが長いと、ファクタリング会社にとって様々なリスクや負担が増えるため、審査に通らない可能性が高まります。

まず、支払いサイトが長いということは、売掛債権をファクタリング会社が肩代わりする期間が長くなることを意味します。これはファクタリング会社の資金面での負担が増えるだけでなく、入金が遅れることによるキャッシュフローのリスクも大きくなるため、ファクタリング会社にとっては非常に大きなリスク要因です。

さらに、支払いサイトが長い間は、売掛先が倒産や経営悪化に陥るリスクも高まります。このリスクはファクタリング会社に直接的な損失をもたらす可能性があるため、支払いサイトの長さは審査の重要なチェックポイントとなっています。

そのため、一般的には支払いサイトが短い売掛金の方が審査に通りやすく、逆に支払いサイトが長期間にわたる場合は審査で不利になるケースが多いのです。売掛先の信用度が十分に高くても、支払いサイトが長すぎると、ファクタリング会社がリスクを取りきれずに審査に落ちてしまうことがあります。

もし「売掛先の信用度に問題がないはずなのに、なぜか審査に落ちてしまった」という場合は、まず支払いサイトの期間がファクタリング会社の基準を大幅に超えていないかどうかを確認してみることをおすすめします。会社によって支払いサイトの許容範囲は異なりますが、長すぎる場合は申込前に相談や交渉をしてみるのも一つの手です。

売掛金に不審な点がある

ファクタリングの審査では、売掛金自体の「信頼性」や「安全性」が非常に重要なポイントとなります。もし売掛金に不審な点がある場合、ファクタリング会社はその債権の回収が困難であると判断し、審査に落ちてしまう可能性が高くなります。

ファクタリング会社は、売掛金を買い取ることで資金を提供するため、その売掛金が確実に回収できるものであることを前提に取引を進めています。したがって、売掛金が財産的価値を持っているかどうかは審査の重要な基準となっています。

特に注意されるのが、不良債権や二重譲渡といった問題のある売掛金です。

・不良債権とは、回収できる可能性が非常に低い、またはほとんど見込みがない債権のことを指します。こうした債権はファクタリング会社にとって回収不能リスクが高いため、審査で否決されやすくなります。

・二重譲渡とは、同じ売掛金を複数のファクタリング会社に対して同時に売却しようとする行為です。これは当然ながら法律的にも問題があり、どちらか一方のファクタリング会社しか債権を回収できなくなるため、非常にリスクの高い状態です。二重譲渡が発覚すると審査が即座に否決されるケースがほとんどです。

そのため、ファクタリングを利用する際は、自分の売掛金がこうしたリスクに該当していないかをしっかりと確認しておくことが重要です。売掛金に不明瞭な点や疑わしい部分がある場合は、事前にファクタリング会社に相談し、必要に応じて適切な書類を整えるなどの対策を講じることが望ましいでしょう。

提出した書類に不備があった

ファクタリングの審査においては、提出書類の正確さや完全性が非常に重要な役割を果たします。いくら審査が通りやすいとされるファクタリング会社であっても、必要な書類が揃っていなかったり、不備があったりすると、審査を正しく進めることができず、結果として審査に落ちてしまう可能性が高くなります。

ファクタリング会社は、売掛金の信用度や取引の信憑性を確認するために様々な書類を求めます。これらの書類は、債権の回収リスクを正確に判断するための重要な資料となります。もし必要な書類が不足していたり、記載内容に誤りがあった場合、ファクタリング会社は適切な審査ができないため、リスクが高まると判断しやすくなります。

また、審査に必要な書類の種類や量はファクタリング会社によって異なるため、申し込みを行う際は必ずその会社が指定する書類一覧を確認し、漏れや不備がないか慎重にチェックすることが大切です。例えば、決算書や売掛先との契約書、請求書などが必要になることが多いですが、会社ごとに求められる書類が変わることもあります。

提出書類の不備は審査の遅れや再提出の手間だけでなく、審査落ちの直接的な原因となるため、書類準備には十分な注意を払いましょう。事前に必要書類を整理し、内容に誤りや欠落がないかを入念に確認することで、スムーズな審査通過に繋がります。

利用者に問題がある

ファクタリングの審査では、基本的に利用者の直接的な支払能力は重視されないものの、利用者自身の信用力や提出情報の正確性は非常に重要です。もし利用者が身分を偽ったり、申込時に虚偽の情報を提出したりすると、その時点で信用が大きく損なわれ、審査に通ることはほぼ不可能となります。

ファクタリング会社は、売掛債権の回収リスクを評価する上で、利用者から提供される情報の信頼性を厳しくチェックしています。したがって、たとえ審査が比較的甘いとされる会社であっても、利用者が正確かつ誠実な情報を提出しない限り、審査通過は難しいと言えます。

審査に落ちてしまった場合は、まず自身の申請内容に誤りや虚偽がなかったかを再確認しましょう。誤った情報や虚偽の申告は、審査担当者に疑念を抱かせるだけでなく、将来的にファクタリング利用の信頼を失う大きなリスクとなります。

また、審査に通りやすくしようと嘘の情報を故意に伝える行為は、結果的に逆効果です。こうした行為は審査の段階で判明するケースも多く、信用失墜につながり、ファクタリング会社からの利用拒否や法的な問題に発展する可能性もあります。

そのため、ファクタリングの利用申請にあたっては、必ず正確かつ誠実な情報提供を心がけることが大切です。信頼できる情報をもとに審査を受けることで、スムーズな資金調達につながるでしょう。

ファクタリングにおける初回取引のポイント

審査が比較的甘いファクタリングですが、初回取引で失敗しないためには下記のポイントを抑えることが大切です。

• 必要書類の準備を早めにする

• 午前中に申し込む

• 手数料が高くなる傾向にある

• 初回取引に期待し過ぎない

必要書類に不備があると審査に落ちてしまうため、事前に準備すべき書類は確認しておきましょう。

即日入金が可能なファクタリング会社でも申し込む時間帯によっては、翌営業日に振り込みになる可能性があります。

即日での現金化を希望するなら、午前中に申し込むことをおすすめします。

ファクタリング会社との取引実績がない場合、手数料が高くなる傾向にある点は覚えておきましょう。

最後に、初回取引に期待し過ぎず、あくまで短期的な資金調達方法としてファクタリングを利用してみてください。

おすすめファクタリング会社21選

ここからは、おすすめのファクタリング会社をランキング形式でご紹介します。

ファクタリング会社によって、申し込みから資金調達までのスピードや審査の甘さは大きく異なりますが、近年では即日対応が可能な会社も増えてきており、個人事業主の方にも利用しやすくなっています。

急ぎで資金調達が必要な事業主にとって、迅速に対応してくれるファクタリング会社は非常に便利です。しかし、即日利用が可能な会社の中には、手数料が激しく高いケースや、サービス内容に大きな違いがある場合もあります。特に審査が甘い会社を選ぶ際には注意が必要で、悪質な闇金業者と見分けがつかないこともあるため、信頼できる会社を見極めることが重要です。

そこで、本記事では個人事業主を含めた幅広い利用者におすすめできる、安心して利用できるファクタリング会社を厳選してランキング形式でご紹介します。どの会社を利用するか悩んだ際には、ぜひ参考にしてみてください。

おすすめファクタリング会社21選比較表

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| PMGファクタリング | ~2億円 | 2.0%~11.5% | 最短2時間 | 可能 |

| PayToday | 10万円〜 | 1%〜9.5% | 最短30分 | 可能 |

| OLTA | 上限下限なし | 3%~10% | 最短即日 | 可能 |

| ペイトナーファクタリング | 1万円~100万円 | 10% | 最短10分 | 可能 |

| 日本中小企業金融サポート機構 | 無制限 | 1.5%~10% | 最短3時間 | 可能 |

| ファクトル | 1万円~制限なし | 1.5%~ | 最短40分 | 可能 |

| アクティブサポート | ~1000万円 | 2%~14.8% | 最短即日 | 可能 |

| Mentor Capital | 30万円~1億円 | 2%~ | 最短30分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| FKマネージメント | ~5000万円 | 3%~20% | 最短即日 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ファクタリングのTRY | 10万円~5000万円 | 3%~ | 最短即日 | 不可 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

| フリーナンス | 1万円~ | 3%~10% | 最短即日 | 可能 |

| ソクラ | 上限・加減なし | 2%~15% | 最短2時間 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

| ネクストワン | 30万円~上限なし | 1.5%~10% | 最短即日 | 不可 |

| ZIST | 30万円~5000万円 | 2%~10% | 最短即日 | 可能 |

| うりかけ堂 | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

おすすめファクタリング会社21選内容をご紹介

PMGファクタリング

PMG(ピーエムジー)ファクタリングは、申込みから最短2時間というスピードで即日資金化が可能な、スピーディーな対応力を誇るファクタリング会社です。急な資金ニーズにも柔軟に対応できることから、多くの企業や事業者に支持されています。お手元の請求書を活用して、迅速かつ確実に資金調達ができるため、資金繰りに不安を感じた際にも強力な味方となるサービスです。

手数料は業界でも比較的低めの「2%~」と設定されており、コストを抑えながら資金調達を行えるのが特徴です。さらに、取引金額には上限が設けられておらず、最低取引額は50万円からとなっているため、比較的大きな金額の請求書を現金化したい場合にも最適です。

また、契約方法についても非常に柔軟で、オンライン契約と対面契約のどちらにも対応しているため、利用者の状況や希望に合わせたスタイルで取引を進めることが可能です。さらに、2社間ファクタリングと3社間ファクタリングの両方に対応しているため、取引先にファクタリングを知られたくないケースにも安心して利用できます。

申込みに必要な書類もシンプルで、請求書のコピーと、取引実績が確認できる通帳のコピーさえあれば申請が可能です。この手軽さにより、初めてファクタリングを利用する方でも手間なくスムーズに手続きを進めることができます。

PMGは、スピード・柔軟性・信頼性を兼ね備えたファクタリングサービスを提供しており、幅広い事業者にとって頼りになる資金調達手段として高い評価を得ています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 2.0%~11.5% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | ~2億円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 請求書、決算書、直近の通帳コピー、身分証明書 印鑑証明書、登記簿謄本 |

| 会社名 | ピーエムジー株式会社 |

|---|---|

| 代表者名 | 佐藤 貢 |

| 住所 | 東京都新宿区西新宿2丁目4番1号 新宿NSビル25階 |

| 電話番号 | 03-3347-3333 |

| FAX番号 | ー |

| 営業時間 | 8:30~18:00 |

| 設立日 | 平成27年6月 |

PayToday

PayToday(ペイトゥデイ)は、最短30分で即日入金が可能な、完全オンライン型のAIファクタリングサービスです。手数料は1%〜**と業界でもトップクラスの低水準を実現しています。

オンライン完結型のため、日本全国どこからでもお申し込み可能。すでに累計申込金額は100億円を突破しており、多くの方にご利用いただいています。

初期費用・月額費用は一切不要。フリーランスや個人事業主の方にも利用しやすく、資金繰りの強い味方となるサービスです。

また、取引先への通知は原則不要。返済期日が守られている限り、通知が行われることはありませんので、安心してご利用いただけます。

| 会社名 | Dual Life Partners株式会社 |

|---|---|

| 代表者名 | 矢野 真一 |

| 所在地 | 東京都港区南青山2-2-6 ラセーナ南青山7F |

| 電話番号 | 03-6721-0799 |

| 営業時間 | 平日10時00分~17時00分 |

| 設立 | 平成28年4月 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~9.5% |

| 買取可能額 | 10万円〜 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー・請求書・本人確認書類 |

- 業界最安水準の手数料

- 2社間ファクタリングに対応

OLTA

OLTA(オルタ)はクラウドファクタリングというサービスを提供している業者です。OLTA(オルタ)が提供しているのはオンラインによるサービスであり、会社などにいながら手続きをしていく方法です。そのため、全国どこからでも申し込みができます。即日で資金調達ができ、個人や法人にかかわらず利用できます。手数料は2%~9%と他社と比較すると業界最安水準です。申し込み制限がないので、売掛金の大小を気にせず利用できます。

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2%~9% |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 上限下限なし |

| 債権譲渡登記 | 不要 |

| 必要書類 | 請求書 決算書 入出金明細 身分証明書 |

| 会社名 | OLTA株式会社 |

|---|---|

| 代表者名 | 澤岻 優紀 |

| 住所 | 〒107-6004 東京都港区赤坂1-12-32 アーク森ビル 4F |

| 電話番号 | 03-5843-0488 |

| FAX番号 | 非公開 |

| 営業時間 | 平日10:00~18:00 |

| 設立日 | 2017年4月14日 |

ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランスといったスモールビジネスに従事する方々に特化したファクタリングサービスを提供している、注目のファクタリング会社です。特に注目すべきポイントは、申し込みから入金までのスピード感にあり、最短でわずか10分という驚異的なスピードで請求書を現金化できる点が大きな魅力です。このスピードは業界内でもトップクラスであり、急な資金ニーズにも迅速に対応できる体制が整っています。

手数料については、わかりやすく一律10%に設定されており、手数料の変動に不安を感じることなく、安心してサービスを利用することができます。また、これからファクタリングを初めて利用する方でも、シンプルで直感的な手続きによってスムーズに取引を進めることが可能です。

さらに、買取対象となる請求書の金額は1万円から100万円までと、比較的少額の取引に対応しているのが特徴です。これは、日々の運転資金や短期的な資金繰りを必要とする個人事業主やフリーランスの方々にとって、非常に利用しやすい設定となっています。

このように、ペイトナーファクタリングは早いスピード・手軽さ・安心感の三拍子が揃ったサービスを提供しており、時間も手間もかけずに資金化したい方にとって、非常に頼れる存在といえるでしょう。

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 身分証明書、請求書 |

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号 | 明記なし |

| FAX番号 | ー |

| 営業時間 | 10:00~18:00 |

| 設立日 | 2019年2月4日 |

日本中小企業金融サポート機構

一般社団法人日本中小企業金融サポート機構は関東財務局長、関東経済産業局が認定する経営革新等支援機関です。

日本中小企業金融サポート機構は、中小企業のためにさまざまな活動をしており、その一つがファクタリングサービスとなっています。最短3時間の即日ファクタリングが利用可能で、即日入金してもらうために、17時までにファクタリング契約を締結しなければいけません。ファクタリングに関する資料提出や契約はすべてメールで完結します。書類の用意さえしておけば後は、即日でファクタリング契約ができます。事前に必要書類を用意し、午前中にお申し込みすることで、ファクタリングの即日入金ができます。

| 入金速度 | 最短3時間 |

|---|---|

| 審査通過率 | 最大98%以上 |

| 手数料 | 2~12%程度 |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 債権譲渡登記なしでの契約も取り扱う |

| 必要書類 | 成因資料(請求書、注文書、契約書など) 銀行通帳のコピー(表紙付2カ月分) |

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 住所 | 〒105-0011 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル 2階 |

| 電話番号 | 0120-318-301 |

| FAX番号 | 03-6435-8728 |

| 営業時間 | 平日 9:30〜19:00 |

| 設立日 | 平成29年5月 |

ファクトル

ファクトルは、独自のAIファクタリングを活用 することで、スピーディーな資金調達を実現しているファクタリング会社です。審査時間は最短10分、入金までは最短40分と、業界内でもトップクラスの速さを誇ります。

また、完全WEB完結型のサービス を提供しているため、店舗に足を運ぶ必要がなく、オンライン上で手軽に手続きが可能です。来所やオンライン面談の手間が省けるため、忙しい事業主にも最適です。

手数料は最低1.5%~と設定されており、スピーディーかつ低コストでファクタリングを利用したい方におすすめです。ただし、法人限定のサービス となっているため、法人経営者向けのファクタリング会社となります。

ファクトルのメリットは最短40分で資金調達が可能で来店やオンライン面談が不要です。手間をかけずに取引できます。

また、手数料1.5%~と低コストで利用できます。

ファクトルは、スピードと利便性を重視する法人経営者にとって、効率的な資金調達手段となるファクタリング会社です。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0012 東京都港区芝大門1-2-18-2F |

| 電話番号 | 03-6435-7371 |

| 営業時間 | 8:30~18:00 |

| 設立 | 2017年4月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~ |

| 買取可能額 | 1万円~上限なし |

| 入金スピード | 最短40分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー 請求書 契約書など |

- 独自のAIファクタリングを利用することで、審査時間は最短10分、入金まで最短40分で資金調達が可能

- 完全WEB完結ファクタリングサービスなので、店舗に赴かずに手軽に取引可能

アクティブサポート

アクティブサポートは、小額買取専門のファクタリング会社 で、300万円までの取引に対応しています。無料見積もりは最短30分、取引完了までは最短60分と、スピーディーな資金調達が可能です。

契約方法は、郵送・来社・出張訪問のいずれかから選択 でき、事業主の都合に合わせた手続きが可能です。法人だけでなく個人事業主も利用できるため、幅広い事業形態に対応しています。

手数料は2%~と低めに設定 されており、コストを抑えて資金調達ができる点も魅力です。お近くにアクティブサポートの拠点がある場合は、直接訪問して相談してみるのも良いでしょう。

また、2社間ファクタリングを採用 しているため、取引先に通知されることなく資金調達が可能です。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒170-0013 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 電話番号 | 03‐5957‐5950 |

| 営業時間 | 9:00~19:00 |

| 設立 | 平成29年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~14.8% |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則必須 |

| 申込方法 | オンライン 電話 訪問 |

| 必要書類 | 本人確認書類 通帳コピー 請求書など |

- 少額から利用でき、幅広い業種に対応

- オンライン完結で最短2時間で現金化

Mentor Capital

Mentor Capital(メンターキャピタル)は、最短30分でスピード入金が可能なファクタリング会社 です。急ぎで資金調達をしたい事業主にとって、迅速な対応が大きな魅力となっています。

手数料は2%~と良心的な設定 で、コストを抑えながら利用できるのも特徴です。契約方法は、オンラインと対面の両方に対応 しているため、事業主の都合に合わせた取引が可能です。

また、買取金額は30万円~1億円と幅広く対応 しており、小規模な資金調達から大口の取引まで、さまざまなニーズに応えられる体制が整っています。さらに、無料査定はわずか60秒程度 で完了するため、どの程度の買取が可能なのかを手軽に確認できる点も大きなメリットです。

スピーディーな資金調達と柔軟な対応が魅力のMentor Capitalは、少額から大口まで幅広い資金調達を希望する事業主にとって、心強い選択肢となるでしょう。

| 会社名 | 株式会社Mentor Capital |

|---|---|

| 代表者名 | 庄司 誠 |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-12 サンカテリーナ4F |

| 電話番号 | 03-6670-1996 |

| 営業時間 | 9:30~18:30 |

| 設立 | 平成21年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 本人確認書類 直近の取引入金が確認できる書類 請求書など |

- 必要書類を揃えておけば即日でファクタリングできる

- 2社間と3社間のファクタリングに対応

みんなのファクタリング

「みんなのファクタリング」は、法人や個人、フリーランス向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに利用できる点が魅力です。迅速な資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは東京都千代田区に拠点を置くファクタリング専門会社で、スピーディーな資金調達と柔軟な審査が特徴です。業界最低水準の買取手数料(5%~)を設定し、最短即日で資金化が可能。赤字決算や税金滞納がある場合でも利用でき、契約方法もオンライン・来店・出張の3種類から選べるため、幅広いニーズに対応しています。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

FKマネージメント

『FKマネージメント(エフケーマネージメント)』は、東京都品川区にある株式会社FK商事が運営する、

社間ファクタリングに特化したサービスです。

手数料は3%〜20%と一般的な水準ながら、全ての手続きがオンラインで完結し、24時間365日いつでも相談可能なのが大きな特徴です。

また、買取可能額は最大5,000万円まで対応しており、個人事業主から中小企業まで幅広く利用できる設定となっています。

| 会社名 | FK商事 |

|---|---|

| 代表者名 | 曽我 文彦 |

| 所在地 | 東京都品川区西五反田3-13-2オークプレイス目黒リバーテラス504号 |

| 電話番号 | 0120-553-114 |

| 営業時間 | 24時間365日 |

| 設立 | 2016年 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 3%~20% |

| 買取可能額 | ~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 要問い合わせ |

- 24時間365日、柔軟に対応できる

- 手続きがオンラインでできる

ククモ

QuQuMo(ククモ)は、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。こうした点からも、QuQuMo(ククモ)は即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡便さとスピード、そして低コストを重視する企業にとって、QuQuMo(ククモ)は最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

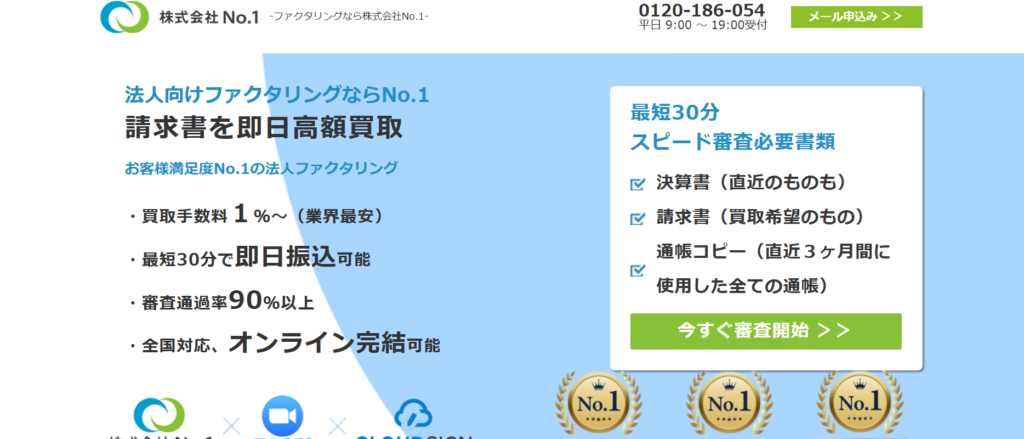

株式会社No.1

株式会社No.1(ナンバーワン)は、東京都に本社を構えるファクタリング事業を展開する企業です。企業や個人事業主が抱える資金繰りの課題に対応し、売掛金を買い取ることで迅速に資金を提供し、ビジネスの安定と成長を支援しています。お客様一人ひとりの状況に合わせた柔軟なサービスを心がけており、スピーディーな審査と資金提供により、キャッシュフローの改善をサポートしています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ベストファクター

「ベストファクター」は、売掛債権の買取をスピーディーに判断できるサービスを提供しており、電話による簡単スピード診断を活用することで、わずか5分という短時間で審査の可否を確認することが可能です。これにより、急な資金調達が必要な企業でも迅速に対応できるため、資金繰りの悩みを抱える経営者にとって大きなメリットとなります。

このサービスは、法人だけでなく個人事業主も利用できるため、企業規模を問わず幅広い事業者が活用できます。また、一社につき最大1億円までの高額な売掛債権買取に対応しており、資金調達の選択肢として非常に魅力的です。特に、建設業や物流業といった業種だけでなく、製造業、IT企業、医療機関、小売業、サービス業など、あらゆる業種の企業にとっても有用なサービスとなっています。

さらに、買取金額の上限は基本的に1億円とされていますが、企業の業態や取引状況によっては、1億円以上のファクタリングを利用できる可能性もあります。資金繰りの課題を抱える事業者にとって、柔軟な対応が可能な点は非常に魅力的です。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ファクタリングのTRY

ファクタリングのTRY(トライ)は、資金調達を急ぐ法人向けに、スピーディーかつ誠実な対応が高く評価されているファクタリングサービスです。特に、土日祝日を含む24時間体制で審査を受け付けているため、いつでも相談・申し込みが可能であり、最短即日での入金にも対応しています。ただし、即時入金を希望する場合は平日に手続きを行う必要があるため、スムーズな資金調達を実現するためには事前の準備を整えておくことが重要です。

| 会社名 | 株式会社SKO |

|---|---|

| 代表者名 | 廣澤 悠哉 |

| 所在地 | 〒110-0015 東京都台東区東上野2-21-1-4F ケーワイビル |

| 電話番号 | 03-5826-8680 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 2018年2月5日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 3%~ |

| 買取可能額 | 10万円~5,000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 請求書 発注書か契約書 売掛先住所と連絡先 通帳コピー(直近3ヶ月分) |

- 手数料は3.0%からと非常に低く設定されており、コストを抑えながら資金調達が可能です。

- LINEを活用した24時間365日の相談サービスを実施しており、いつでも気軽に質問や相談が可能です。

ラボル

ラボルは、個人事業主やフリーランスのために特化したファクタリングサービスを提供する会社であり、オンライン完結型の手続きと最小限の提出書類で、最短1時間という圧倒的なスピードで資金調達が可能です。スピードだけでなく、手軽さや利便性の高さも大きな魅力となっています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

フリーナンス

FREENANCE(フリーナンス)は法人も利用可能ですが、主にフリーランスや個人事業主を支援する「お金と保険のサービス」を提供しています。オンラインで完結する売掛債権の買取に加え、無料で付帯できる保証が大きな魅力です。

2社間ファクタリングに特化しながらも、手数料は最大10%と低水準。1万円からの少額債権にも対応し、買取上限がないため高額な資金調達にも活用できます。

さらに、会員登録をすると無料で付帯される「フリーナンス安心補償Basic」により、業務中の事故や商品の破損などの損害を最大5000万円まで補償。安心して業務に取り組めます。

| 会社名 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 代表者名 | 五十島 啓人 |

| 所在地 | 本社 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー 福岡オフィス |

| 電話番号 | 03-5458-8056 |

| 営業時間 | 明記なし |

| 設立 | 2002年4月 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 請求書コピー 通帳 |

- フリーランス・個人事業主向けのサービスを中心に展開

法人でも利用できる柔軟な仕組み - 売掛債権をオンラインで手軽に売却可能

ソクラ

「SOKULA(ソクラ)」は、個人事業主から法人まで幅広く利用できる、オンライン完結型のファクタリングサービスです。

手数料は2%~15%と、業界相場と比較しても低水準に設定されており、申し込み完了から最短2時間で資金調達が可能です。

原則として債権譲渡登記が必要ですが、状況に応じて留保も可能となっており、実際に申し込んだ企業の約50%が即日資金調達に成功しています。このことから、留保のハードルはそれほど高くないと言えるでしょう。

また、審査通過率は93%と非常に高く、買取可能な売掛債権には上限・下限の制限がないため、柔軟な資金調達が可能です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 電話番号 | 050-7562-2380 |

| 営業時間 | 平日10:00~18:30 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 買取可能額 | 上限・下限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 明記なし |

- 個人事業主から法人まで、誰でも利用できるオンライン完結型のファクタリングサービス。

- 申し込み完了から最短2時間で資金調達が可能

買速

「買速」は、最短30分で売掛債権を現金化でき、平日午前9時から営業しているため、急ぎの資金調達にも非常に便利です。買取額は10万円から対応しており、多くの企業にとって十分な範囲となっています。

手数料は最低2%と低めですが、上限については公開されていないため、事前に確認することをお勧めします。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

ネクストワン

「ネクストワン」は、96%という非常に高い審査通過率を誇るファクタリング会社で、丁寧な審査が特徴です。

手数料は、3社間ファクタリングで「1.5%から8%」、2社間ファクタリングでも「5%から10%」と、非常に競争力のある設定となっており、安心して利用できます。また、他社から乗り換えの場合、手数料の優遇を受けられ、乗り換え前より10%程度安くなる可能性もあります。

高い審査通過率と低い手数料によって、利用者の満足度は98%と非常に高評価ですが、「法人専用ファクタリング」である点には注意が必要です。

| 会社名 | 株式会社ネクストワン |

|---|---|

| 代表者名 | 福田 文生 |

| 所在地 | 〒101-0047 東京都千代田区内神田3-24-4 9STAGEkanda 6F |

| 電話番号 | 0078-6017-5802-84 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 平成27年8月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~10% |

| 買取可能額 | 30万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- 「法人専用ファクタリング」であるため、個人事業主や法人以外の利用者は利用できない点に注意が必要です

- 丁寧な審査により、審査通過率は96%と非常に高く、利用者にとって安心です。

ZIST

「ZIST(ジスト)」は、急な資金調達を必要とする際に重要な資産通過率が93%以上を達成しており、申込みを行った企業のほとんどが資金調達に成功しています。

ZISTではファクタリングによる資金調達が可能なだけでなく、資金調達の専門パートナーや企業経営アドバイザー、財務戦略パートナーなどの認定アドバイザーが在籍しており、専門的なサポートを提供します。

手数料面では、3社間ファクタリングが「3%から7%」、2社間ファクタリングは「5%から15%」と、低めの手数料で利用しやすい設定となっています。

| 会社名 | 株式会社ZIST |

|---|---|

| 代表者名 | 岡田 裕一 |

| 所在地 | ≪渋谷本社OFFICE≫ 〒150-0044 東京都渋谷区円山町5番6号 道玄坂イトウビル7階 ≪練馬総合センター本部≫ 〒176-0001 東京都練馬区練馬3丁目1-4 SUN CUBEビル5F-Ⅱ |

| 電話番号 | 0120-322-200 |

| 営業時間 | 平日10:00~18:00 |

| 設立 | 2020年7月22日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~10% |

| 買取可能額 | 30万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | 電話 FAX |

| 必要書類 | 身分証明書 請求書 通帳 |

- 通過率が93%以上であり、急な資金調達が必要な企業の大半が成功しています。

- 急ぎの資金調達にも対応でき、迅速な対応が可能です。

うりかけ堂

うりかけ堂は最短2時間のスピード入金可能なファクタリング会社です。業界最安の手数料2%~で利用可能額が30万円から最大5000万円まで対応可能となっています。webから簡単に見積りができ、1分でお見積もりができます。お電話からのお問合せなら24時間365日対応可能になっています。うりかけ堂のファクタリングはオンライン契約可能で電子契約サービスクラウドサインを使用することで、最短2時間の資金調達が可能です。また、他社よりも安い手数料、保証人・担保の不要、債務超過や税金等未払いも関係ない柔軟な審査基準で審査通過率は92%を超えております。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~5,000万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 本人確認書類 入出金の通帳(Web通帳含む) 取引先との契約関連書類(請求書/見積書/基本契約書等) |

| 会社名 | 株式会社hs1 |

|---|---|

| 代表者名 | 鈴木 博雅 |

| 住所 | 〒101-0041 東京都千代田区神田須田町2-2-7 トーハン須田町ビル10 |

| 電話番号 | 0120-060-665 |

| FAX番号 | 03-5927-8416 |

| 営業時間 | 平日9:00~19:30 |

| 設立日 | 非公開 |

まとめ:ファクタリングは審査が甘いが必ず利用できるわけではない

この記事では、ファクタリングにおける審査基準や、審査が甘いファクタリング会社の特徴を解説しました。

銀行融資とは異なり、利用者の支払い能力を重視しないファクタリング審査は、比較的審査が甘い傾向にあります。

しかし、審査が甘いからといって必ずファクタリングを利用できるとは限りません。

どのファクタリング会社も、売掛債権を回収できないというリスクを避けるため、最低限の審査は実施します。

せっかくファクタリングを申し込んだのに、審査に落ちたということが起きないよう、利用時には売掛先や売掛金、提出書類をよく確認しましょう。

「審査が激甘!」みたいな強い言葉だけを信じてしまうのはちょっと危険です。実際は売掛先の信用や取引内容が重視されるので、自社のお金の流れや日々のマネジメントが整っているかも大事なポイントになります。開業して間もない場合や、給料の支払いが近くて「今すぐ払えない…」と焦る場面ほど、条件をちゃんと確認してから動くことが大切です。

また、個人向けと書いてあっても対応内容は各社バラバラ。手数料だけでなく、運営会社の情報がしっかり公開されているか、実績があるかなども見て、優良な会社か見極めましょう。不自然に急がせたり説明があいまいなところは要注意で、場合によっては違法なケースもゼロではありません。不安があれば公的な相談機関の情報も参考にしながら、安心できるところを選ぶのが一番です。

実際にファクタリングサービスの立ち上げに携わったメンバーも在籍。

実質の手数料や審査通過のリアルを徹底的に追求し、お客さまの資金調達をナビします。