ファクタリングの利用からは卒業すべき?正しく活用するための3つの方法

2025年5月8日

2020年4月の法改正により、ますます注目を浴びるファクタリングは、借り入れに頼らない新しい資金調達法です。

2024年現在、ファクタリングサービスを提供する業者は増えており、オンライン完結のファクタリングなど利便性が向上してきています。

しかし、実際に利用した企業のなかには、うまく活用できずに、資金繰りが逆に悪化してしまうケースもあります。

また、ファクタリングからの卒業を推奨する経営の専門家もいるため、利用への不安もあるかもしれません。

この記事では、ファクタリングは卒業すべきなのかについて、資金繰りが悪化する原因とともに詳しく検証していきます。

正しく活用するための方法もご紹介していますので、ぜひ最後までお読みください。

ファクタリングの利用からは卒業すべき?

はじめに、ファクタリングから卒業すべきか悩む人への結論として「必ずしもその必要はない」といえるでしょう。

なぜなら、ファクタリングは正しく活用することで経営者の強い味方となり、企業に対して健全なキャッシュフローをもたらすためです。

ファクタリングを卒業しなければならないと感じるときは、正しく利用できていない可能性が高く、使い方の見直しをすべきときです。

まずは、融資と比べて具体的にどこが優れているのか、ファクタリング利用に適したシーンについて確認しておきましょう。

ファクタリングは融資より頼れる存在

ファクタリングは政府も推奨する売掛債権の活用法のひとつで、中小企業や個人事業主にとって最適な資金調達法のひとつです。

期日前の売掛金を現金化できるファクタリングは、銀行などの融資と異なり、スムーズな資金調達に役立ちます。

利用の際の審査の基準も、貸金業がおこなう融資と違って、会社の業績や個人の信用状況にも依存しません。

やはり早急に資金が必要な状況というのは経営状態が良好でないことも多く、事業資金に悩む経営者にとっては非常に頼れる存在です。

なにより現金化までのスピード感はファクタリング最大の魅力であり、さまざまな資金問題の解決に効果を発揮します。

このメリットを活かすことで、個人事業主など少ない資金でも効率的な経営が実現し、売掛先とも安心して取引が継続できるのです。

卒業よりも活用すべきシステム

ファクタリングは卒業するよりも、正しく活用すべきシステムで、計画的に利用することではメリットが多い資金調達法です。

• 借り入れに頼らない資金繰り

• バランスシートの最適化

• 決算前で借入を避けたいとき

信用情報にも載らないために、設備投資や事業拡大などで大きな融資を控えているときにも、審査に影響することはありません。

借入が多く資金繰りで新たな融資が難しいときにも、ファクタリングは頼れる存在になります。

また、あえて計画的に利用することで、バランスシートの改善や最適化も図れ、決算に影響することのない資金調達が可能になるのです。

ここまでご説明してきたように、融資と比較してもメリットの多いファクタリングですが、なぜ卒業すべきだと感じることがあるのでしょうか。

その理由としては、ファクタリングの使い方や条件について問題があると考えられます。

ファクタリングを卒業したいと感じる原因

ここからは、ファクタリングを卒業したいと感じる原因について詳しく検証し、今後の利用を見直すためのきっかけにしていきましょう。

法改正により、売掛金の担保としての価値も明確化され、経済産業省からも売掛債権の利用促進を推奨されるほどになりました。

ファクタリングも含め、売掛金を自社の資産として活用することは、決して間違った資金調達法ではないのです。

しかし、そんな前提であってもファクタリングを卒業したいと感じるのは、知らずに誤った利用法をしているかもしれません。

ファクタリングのメリットに隠れた問題点

ファクタリングからの卒業を検討せざるを得ない原因とは、実は利用者側の使い方から起こる問題にあります。

ファクタリングは売掛金を早期に現金化できることがメリットですが、このことが逆に問題となることがあるのです。

また、利用者側があまり予定を考えずに乱用すると、本来の利益率を大幅に落としてしまい、結果的に資金不足を招くことにもなりかねません。

あまりに便利なサービスだからといって繰り返し利用していると、上記のような内容でいつのまにか資金難に陥ることもあるのです。

常習化による資金難はなぜ起こるのか?

ファクタリングの常習化による資金難はなぜ起こるのかというと、大きく次の要因が考えられます。

• 手数料による損失

• 計画性のない利用

やはりファクタリング手数料は融資と比較すると高くなるため、繰り返し利用することで出る損失が与える影響は少なくないでしょう。

本来得られるはずの利益から手数料分を失ってしまうため、繰り返し利用することにより、年間では大きな損失を生み出します。

また、取引が継続しているうちはまだ良いですが、取引先との契約が突然切れてしまうと、先の支払いが滞るリスクもあるでしょう。

しかし、このようなファクタリングの常習化が原因となる資金難は、利用する側がコントロールすることで避けられる問題なのです。

ファクタリングを卒業すべき条件

ファクタリングは、正しく活用できれば企業のキャッシュフローの改善に大いに役立つシステムです。

しかし、次のようなファクタリングは卒業すべきものといえます。

• ファクタリング会社の条件が悪い

• 売却する売掛金が適していない

それぞれについて、詳しくみていきましょう。

ファクタリング会社の条件が悪い

ファクタリングの条件が悪い会社を繰り返し利用すると、資金繰りが逆に悪化してしまう可能性があります。

審査が早く利便性が高いファクタリングは、取引実績があるとさらにスピーディーに売却でき、気軽に利用できることもメリットのひとつです。

しかし、売却の手数料をはじめとした各種条件については、どのファクタリング会社も同じではありません。

たとえば、売却債権ごとに登記費用や事務手数料、面談などの訪問費用など、単純な手数料以外の費用が発生することもあります。

売却手数料が高い場合だけでなく、それ以外にもコストが発生する条件が多いところは、使うほどに経営を圧迫するかもしれません。

条件が悪いファクタリング会社との取引は、できるだけ早く卒業しましょう。

売却する売掛金が適していない

買取の条件を悪化させる要因として、売掛金がファクタリングに適していないことも考えられます。

ファクタリングは回収リスクに応じて料金が決まるため、売掛先の信用が低いときには手数料が高額になってしまうのです。

支払いに不安がある、または利益を目的としない活動が主体となるNPO法人が取引先のときは、当然厳しい条件になるでしょう。

条件が悪くなる取引先ばかりを選んで利用していれば、自ら得られる利益を捨てているのと変わらない状態にもなりかねません。

悪条件になる売掛金のファクタリングからは卒業し、条件を落とさない効果的なものを選ぶようにしてください。

ファクタリングを正しく活用するための3つの方法

ここからは、ファクタリングを卒業するのではなく、正しく利用して活用するための方法をお伝えしていきましょう。

1. 手数料を比較する

2. 2社間よりも3社間契約にする

3. コンサルティングを受ける

手数料を比較する

ファクタリングを利用するときは、手数料をきちんと比較して、安いところがあれば積極的に切り替える必要があります。

また、繰り返し利用することで手数料が安くなるなど、先の条件がどうなるかも重要なポイントです。

とはいえ、手数料の安さだけで選んでしまい、ほかの面で不利な条件の契約であったり、違法な業者に騙されないようにしなければなりません。

手数料が明確に表記されている会社を選び、実際の利用者の口コミや評判はもちろん、契約書の内容もよくチェックしておきましょう。

2社間よりも3社間契約にする

これまで主に2社間契約を利用しているときは、条件が甘くなる3社間契約にすることも検討してみてください。

取引先を交えた3社間契約では、ファクタリング会社の回収リスクが減ることにより、手数料も大幅に安くなります。

また、利用する側としても、どこの取引先にでも頼めるものではないため、自然と自制されていくというメリットもあるのです。

3社間契約ならば、気軽な2社間契約ではつい使い過ぎてしまうという人でも、手数料とともに利用頻度も抑えることができるでしょう。

コンサルティングを受ける

ファクタリング会社で受けられるサービスのなかには、経営コンサルティングによる業務支援を提供しているところも少なくありません。

ファクタリングの適切な利用サイクルを相談するだけでなく、債務超過や赤字経営で悩むときも、根本的な問題への解決策も得られます。

ファクタリングの正しい利用方法を知るためにも、コンサルティングによる業務支援の相談をすることも検討してみてはいかがでしょうか。

ファクタリング活用におすすめのファクタリング会社

資金繰りにおいて、取引先からの入金遅れが続くと事業の安定運営が難しくなります。そんな時に活用したいのが「ファクタリング」です。ファクタリングは、売掛金を現金化するシンプルな仕組みで、借入金とは異なり返済の必要がありません。面倒な返済方法を考える必要がなく、事業資金をスムーズに確保できるため、多くの企業に支持されています。

本記事では、ファクタリングの仕組みを簡単に解説しつつ、初めての方でも安心して利用できるおすすめのファクタリング会社をご紹介します。

入金遅れのリスクを最小限に抑え、安定した資金調達を目指しましょう。

ファクタリング活用におすすめのファクタリング会社比較表

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ペイトナーファクタリング | 1万円~100万円 | 10% | 最短10分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

| ソクラ | 上限・加減なし | 2%~15% | 最短2時間 | 可能 |

| ZIST | 30万円~5000万円 | 2%~10% | 最短即日 | 可能 |

| トラストゲートウェイ | 10万円~1億円 | 1.5~%~ | 最短即日 | 可能 |

| うりかけ堂 | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

| ビートレーディング | 上限なし | 2%~12% | 最短2時間 | 可能 |

| PMGファクタリング | ~2億円 | 2.0%~11.5% | 最短2時間 | 可能 |

| FKマネージメント | ~5000万円 | 3%~20% | 最短即日 | 可能 |

| アットライン | 上限なし | 0%~ | 最短5分 | 可能 |

| ファクトル | 1万円~制限なし | 1.5%~ | 最短40分 | 可能 |

| Mentor Capital | 30万円~1億円 | 2%~ | 最短30分 | 可能 |

ファクタリング活用におすすめのファクタリング会社をご紹介

ペイトナーファクタリング

ペイトナーファクタリング(旧:ペイプル)は、個人事業主やフリーランスといったスモールビジネスに従事する方々に特化したファクタリングサービスを提供している、注目のファクタリング会社です。特に注目すべきポイントは、申し込みから入金までのスピード感にあり、最短でわずか10分という驚異的なスピードで請求書を現金化できる点が大きな魅力です。このスピードは業界内でもトップクラスであり、急な資金ニーズにも迅速に対応できる体制が整っています。

手数料については、わかりやすく一律10%に設定されており、手数料の変動に不安を感じることなく、安心してサービスを利用することができます。また、これからファクタリングを初めて利用する方でも、シンプルで直感的な手続きによってスムーズに取引を進めることが可能です。

さらに、買取対象となる請求書の金額は1万円から100万円までと、比較的少額の取引に対応しているのが特徴です。これは、日々の運転資金や短期的な資金繰りを必要とする個人事業主やフリーランスの方々にとって、非常に利用しやすい設定となっています。

このように、ペイトナーファクタリングはスピード・手軽さ・安心感の三拍子が揃ったサービスを提供しており、時間も手間もかけずに資金化したい方にとって、非常に頼れる存在といえるでしょう。

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 身分証明書、請求書 |

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号 | 明記なし |

| FAX番号 | ー |

| 営業時間 | 10:00~18:00 |

| 設立日 | 2019年2月4日 |

みんなのファクタリング

「みんなのファクタリング」は、中小企業の経営者や個人事業主、フリーランスの方々に最適な、完全オンライン対応のファクタリングサービスです。来店や電話対応が一切不要で、パソコンやスマホから簡単に手続きが完結します。

365日いつでも対応しており、最短60分で資金調達が可能なスピード感が大きな魅力。急な支払いが発生したときや、資金繰りに悩んでいるときに頼れる存在です。

買取可能額は1万円から最大300万円まで対応しており、**手数料は7〜15%**と業界でも良心的な水準。中小企業のキャッシュフロー改善や急な運転資金の確保にぴったりです。

「今すぐ資金が必要」「銀行融資は時間がかかる」そんなときこそ、「みんなのファクタリング」が強い味方になります。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べます。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピーディな対応が魅力のファクタリングサービスです。平日午前9時から営業しており、急な資金ニーズにも迅速かつ柔軟に対応できるため、資金繰りに悩む中小企業にとって非常に心強い存在です。

買取可能額は10万円からと、比較的少額から利用できるため、突発的な運転資金の確保にも最適。規模の大小を問わず利用しやすい点は、多くの中小企業にとって大きなメリットといえるでしょう。

手数料は最低2%と良心的な水準に設定されており、コストを抑えながら資金調達を行えるのも魅力の一つです。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

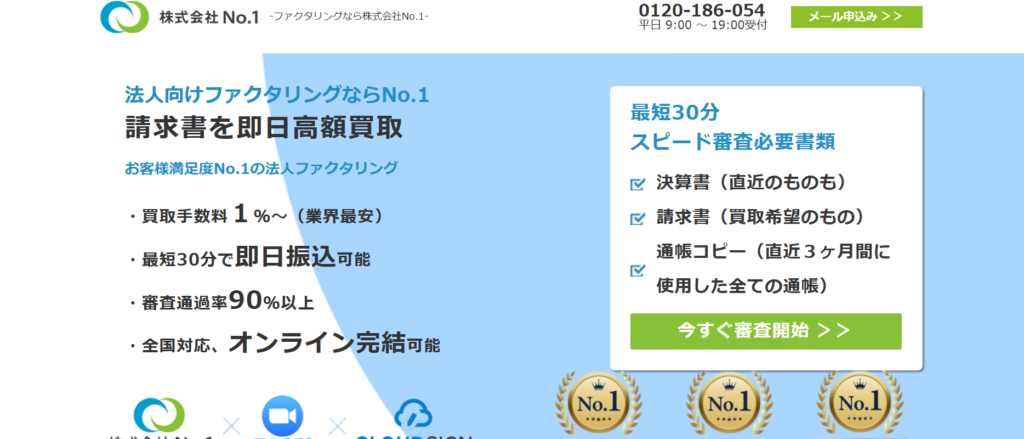

株式会社No.1

株式会社No.1は、東京都に本社を構える信頼と実績のあるファクタリング専門企業です。中小企業の皆様が直面する資金繰りの課題に対して、スピーディーかつ柔軟に対応し、売掛金の買取を通じて早期に資金を提供するサービスを展開しています。これにより、キャッシュフローの改善や経営の安定化、さらには事業の成長を力強く後押しします。

当社は、中小企業一社一社の状況やニーズを丁寧に把握し、個別に最適なソリューションを提供することを重視しています。迅速な審査体制と資金提供のスピードを強みとしており、急な資金ニーズにも即応可能な体制を整えています。

また、銀行融資とは異なり、担保や保証人が不要で審査基準も柔軟なため、資金調達に悩む中小企業の皆様にとって、非常に利用しやすいサービスです。成長機会を逃さず、安定した経営を実現するための資金調達手段として、当社のファクタリングサービスをぜひご活用ください。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡便さとスピード、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

ベストファクター

「ベストファクター」は、中小企業におすすめのスピード対応ファクタリングサービスです。

急な資金調達が必要になったときでも、**電話での簡単スピード診断を活用することで、最短5分で審査結果がわかります。そのため、資金繰りに不安を感じている個人事業主でも、すぐに対応できるのが大きなメリットです。

このサービスは法人だけでなく、個人事業主でも利用できるのが特徴。売掛債権の買取額は最大1億円と高額に対応しており、小規模事業者でも安心して利用できます。また、建設業や物流業、製造業、IT、医療、小売、サービス業など、さまざまな業種に対応しているため、職種を問わず柔軟に活用可能です。

さらに、1億円が基本の上限ではありますが、事業内容や取引状況によっては、さらに高額なファクタリングも可能。資金繰りの悩みに対して、しっかりと柔軟に応えてくれるサービスです。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ラボル

ラボルは、もともと個人事業主やフリーランス向けに提供されているファクタリングサービスですが、そのスピード感と手軽さから、中小企業にも非常におすすめできる資金調達手段です。

ラボルの主な特長は最短1時間で資金調達が可能、オンライン完結で来店不要、面倒な手続きなしで簡単に利用可能です。

売掛金を即日で現金化できるため、急な資金繰りや支払い対応が必要な場面でも、迅速に対応できます。

煩雑な審査や書類の準備も不要で、事務負担を抑えながらスムーズに資金調達できるのは、忙しい中小企業経営者にとって大きなメリットです。

また、オンライン完結型のため、地方の企業や外出が難しい状況でも気軽に利用できる利便性も魅力。スピード・簡便さ・対応力を重視する中小企業には、まさにぴったりのファクタリングサービスといえます。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

ソクラ

「SOKULA」は、個人事業主から法人まで幅広く利用できる、オンライン完結型のファクタリングサービスです。

手数料は2%~15%と、業界相場と比較しても低水準に設定されており、申し込み完了から最短2時間で資金調達が可能です。

原則として債権譲渡登記が必要ですが、状況に応じて留保も可能となっており、実際に申し込んだ企業の約50%が即日資金調達に成功しています。このことから、留保のハードルはそれほど高くないと言えるでしょう。

また、審査通過率は93%と非常に高く、買取可能な売掛債権には上限・下限の制限がないため、柔軟な資金調達が可能です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 電話番号 | 050-7562-2380 |

| 営業時間 | 平日10:00~18:30 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 買取可能額 | 上限・下限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 明記なし |

- 個人事業主から法人まで、誰でも利用できるオンライン完結型のファクタリングサービス。

- 申し込み完了から最短2時間で資金調達が可能

ZIST

「ZIST」は、急な資金調達を必要とする際に重要な資産通過率が93%以上を達成しており、申込みを行った企業のほとんどが資金調達に成功しています。

ZISTではファクタリングによる資金調達が可能なだけでなく、資金調達の専門パートナーや企業経営アドバイザー、財務戦略パートナーなどの認定アドバイザーが在籍しており、専門的なサポートを提供します。

手数料面では、3社間ファクタリングが「3%から7%」、2社間ファクタリングは「5%から15%」と、低めの手数料で利用しやすい設定となっています。

| 会社名 | 株式会社ZIST |

|---|---|

| 代表者名 | 岡田 裕一 |

| 所在地 | ≪渋谷本社OFFICE≫ 〒150-0044 東京都渋谷区円山町5番6号 道玄坂イトウビル7階 ≪練馬総合センター本部≫ 〒176-0001 東京都練馬区練馬3丁目1-4 SUN CUBEビル5F-Ⅱ |

| 電話番号 | 0120-322-200 |

| 営業時間 | 平日10:00~18:00 |

| 設立 | 2020年7月22日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~10% |

| 買取可能額 | 30万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | 電話 FAX |

| 必要書類 | 身分証明書 請求書 通帳 |

- 通過率が93%以上であり、急な資金調達が必要な企業の大半が成功しています。

- 急ぎの資金調達にも対応でき、迅速な対応が可能です。

トラストゲートウェイ

トラストゲートウェイは、迅速かつ柔軟な資金調達を可能にする信頼性の高いファクタリング会社です。

同社は、オンラインでの審査および契約に対応しており、わざわざ来社したり、面談を行ったりする必要がありません。そのため、時間や手間をかけずに手続きを進めることができ、急に資金が必要になった場合でも、最短で即日中に資金を調達することが可能です。スピーディーな対応により、資金繰りの不安を抱える事業者の強い味方となっています。

トラストゲートウェイでは、「2社間ファクタリング」を採用しており、取引先企業に知られることなく資金調達ができる点も大きな魅力です。これにより、今後のビジネス関係や信頼関係に悪影響を与える心配がなく、安心してサービスを利用することができます。

また、最低買取金額が10万円からと比較的少額から利用可能である点も、利用者にとって大きなメリットです。売掛債権の金額が小さい場合でも柔軟に対応してもらえるため、事業の規模を問わず多くの方が利用しやすいサービスとなっています。

さらに、トラストゲートウェイでは「診療報酬債権ファクタリング」にも対応しており、病院・クリニック・歯科医院などの医療機関や介護事業所など、医療・福祉分野の事業者にとっても非常に心強い存在です。公的機関からの入金までのタイムラグによってキャッシュフローが不安定になりがちな医療現場でも、確実でスピーディーな資金確保が可能となります。

総じて、トラストゲートウェイは「早く・確実に・安心して」資金を調達したいすべての事業者にとって、非常に頼りになる存在です。

| 会社名 | 株式会社トラストゲートウェイ |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 福岡県福岡市大名2-2-42 ケイワン大名402 |

| 電話番号 | 0120-951-212 |

| 営業時間 | 平日9:00~18:00 |

| 設立 | 2017年02月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 医療ファクタリング |

| 手数料 | 1.5%~9.5% |

| 買取可能額 | 10万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 要お問い合わせ |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 要お問い合わせ |

- オンライン完結で最短即日資金調達できる

- 診療報酬債権ファクタリングにも対応

うりかけ堂

うりかけ堂は、スピーディーかつ柔軟な対応で高く評価されているファクタリング会社です。業界最安水準ともいえる手数料2%から利用可能で、資金調達額は30万円から最大5,000万円まで幅広く対応。これにより、小規模な企業から中堅規模の法人まで、多様な資金ニーズにしっかり応えてくれます。

特に中小企業にとって心強いのが、そのスピード感と手軽さ。Webからはわずか1分で見積もり依頼ができ、申込みから最短2時間以内で資金が振り込まれることも。急な支払い対応やキャッシュフローの調整が必要な場面でも、すぐに対応可能です。

さらに、契約手続きはすべてオンラインで完結。電子契約サービス「クラウドサイン」の導入により、書類の郵送や対面での手間を省き、効率的な資金調達を実現します。

また、365日24時間体制の電話サポートも完備しており、平日は忙しい中小企業の経営者でも、土日祝日や深夜でも相談できる安心の体制が整っています。

さらに、保証人や担保の提出は一切不要で、債務超過や税金の未納がある方でも利用可能な柔軟な審査基準が設けられているため、一般的な融資やローンの審査が通りにくいと感じている方にもおすすめです。実際に、うりかけ堂の審査通過率は92%以上と非常に高く、多くの事業者様が利用しやすい環境が整っています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~5,000万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 本人確認書類 入出金の通帳(Web通帳含む) 取引先との契約関連書類(請求書/見積書/基本契約書等) |

| 会社名 | 株式会社hs1 |

|---|---|

| 代表者名 | 鈴木 博雅 |

| 住所 | 〒101-0041 東京都千代田区神田須田町2-2-7 トーハン須田町ビル10 |

| 電話番号 | 0120-060-665 |

| FAX番号 | 03-5927-8416 |

| 営業時間 | 平日9:00~19:30 |

| 設立日 | 非公開 |

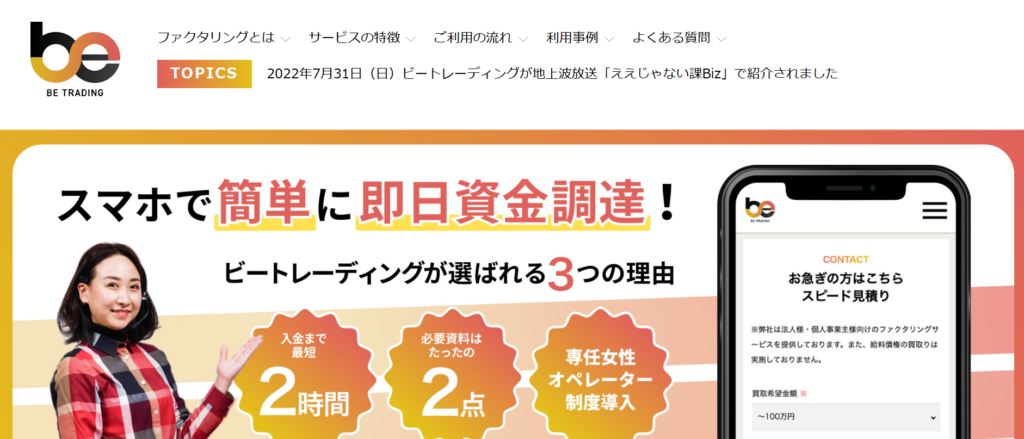

ビートレーディング

ビートレーディングは、申込みから最短2時間で資金調達が可能なスピード対応が魅力のファクタリング会社です。月間1,000件を超える契約実績を誇り、多くの事業者から高い信頼を得ています。

法人はもちろん、個人事業主やフリーランスといった幅広い業種・事業形態に対応しているため、中小企業にとって非常に使いやすいサービスです。

また、審査通過率が非常に高く、赤字経営の企業や税金の滞納がある場合でも、柔軟に対応してもらえるのが特長です。

手続きはすべてオンラインで完結できるため、忙しい経営者でもスムーズに利用可能。通常の売掛債権だけでなく、注文書を用いた審査にも対応しているため、まだ請求前の案件でも資金調達が可能です。

さらに、公式サイトでは無料で見積りを依頼でき、条件を確認してから安心して契約に進める点も安心材料のひとつです。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 98% |

| 手数料 | 2%~12% |

| 契約方法 | オンライン・訪問・来社 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 上限なし |

| 債権譲渡登記 | 不要 |

| 必要書類 | 請求書、通帳コピー |

| 会社名 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 佐々木 英世 |

| 住所 |

〒105-0012 東京都港区芝大門一丁目2-18 野依ビル 3階・4階 |

| 電話番号 | 0120-307-032 |

| FAX番号 | ー |

| 営業時間 | 平日9:30~18:00 |

| 設立日 | 平成24年4月 |

PMGファクタリング

PMGは、申込みから最短2時間というスピードで即日資金化が可能な、スピーディーな対応力を誇るファクタリング会社です。急な資金ニーズにも柔軟に対応できることから、多くの企業や事業者に支持されています。お手元の請求書を活用して、迅速かつ確実に資金調達ができるため、資金繰りに不安を感じた際にも強力な味方となるサービスです。

手数料は業界でも比較的低めの「2%~」と設定されており、コストを抑えながら資金調達を行えるのが特徴です。さらに、取引金額には上限が設けられておらず、最低取引額は50万円からとなっているため、比較的大きな金額の請求書を現金化したい場合にも最適です。

また、契約方法についても非常に柔軟で、オンライン契約と対面契約のどちらにも対応しているため、利用者の状況や希望に合わせたスタイルで取引を進めることが可能です。さらに、2社間ファクタリングと3社間ファクタリングの両方に対応しているため、取引先にファクタリングを知られたくないケースにも安心して利用できます。

申込みに必要な書類もシンプルで、請求書のコピーと、取引実績が確認できる通帳のコピーさえあれば申請が可能です。この手軽さにより、初めてファクタリングを利用する方でも手間なくスムーズに手続きを進めることができます。

PMGは、スピード・柔軟性・信頼性を兼ね備えたファクタリングサービスを提供しており、幅広い事業者にとって頼りになる資金調達手段として高い評価を得ています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 2.0%~11.5% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | ~2億円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 請求書、決算書、直近の通帳コピー、身分証明書 印鑑証明書、登記簿謄本 |

| 会社名 | ピーエムジー株式会社 |

|---|---|

| 代表者名 | 佐藤 貢 |

| 住所 | 東京都新宿区西新宿2丁目4番1号 新宿NSビル25階 |

| 電話番号 | 03-3347-3333 |

| FAX番号 | ー |

| 営業時間 | 8:30~18:00 |

| 設立日 | 平成27年6月 |

FKマネージメント

『FKマネージメント』は、東京都品川区に本社を構える株式会社FK商事が提供する、社間ファクタリングに特化したサービスです。

手数料は3%〜20%と業界標準の範囲ながら、全ての手続きがオンラインで完結し、365日24時間いつでも相談が可能という利便性の高さが魅力。

買取可能額も最大5,000万円まで対応しており、個人事業主やフリーランス、中小企業など、幅広い事業者にとって使いやすいサービス設計となっています。

資金繰りの悩みをスピーディに解決したい中小企業の方に、特におすすめのファクタリングサービスです。

| 会社名 | FK商事 |

|---|---|

| 代表者名 | 曽我 文彦 |

| 所在地 | 東京都品川区西五反田3-13-2オークプレイス目黒リバーテラス504号 |

| 電話番号 | 0120-553-114 |

| 営業時間 | 24時間365日 |

| 設立 | 2016年 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 3%~20% |

| 買取可能額 | ~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 要問い合わせ |

- 24時間365日、柔軟に対応できる

- 手続きがオンラインでできる

アットライン

アットラインは、最短5分での資金調達が可能なファクタリングサービスを提供しています。担保や保証人が不要で、手続きもシンプル。急な資金ニーズにも迅速に対応し、買取金額に上限がないため、大口取引にも対応可能です。他社と比較しても圧倒的なスピードと柔軟な対応力を持ち、ビジネスの成長を強力にサポートします。

| 会社名 | 株式会社アットライン |

|---|---|

| 代表者名 | 橋本 靖彦 |

| 所在地 | 東京都豊島区東池袋一丁目31番6三昌ビル301号 |

| 電話番号 | 0120-620-005 |

| 営業時間 | 9:00~19:00 |

| 設立 | 2024年10月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 0%~ |

| 買取可能額 | 上限なし |

| 入金スピード | 最短5分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話・オンライン |

| 必要書類 | 通帳コピー 請求書など |

- 初回手数料0%だからコストを抑えて利用可能!

- 最短5分で入金!スピーディーに資金調達

ファクトル

ファクトルは、独自のAI技術を活用したファクタリングサービスにより、業界トップクラスのスピードで資金調達ができるファクタリング会社です。

審査は最短10分、入金までは最短40分と、急な資金ニーズにも迅速に対応できます。

サービスは完全WEB完結型となっており、来店やオンライン面談の必要は一切なし。全ての手続きがオンラインで完結するため、忙しい経営者でもスムーズに利用できます。

手数料は最低1.5%〜と、スピードだけでなくコスト面でも魅力的。迅速かつ低コストで資金調達を行いたい法人経営者に最適なサービスです。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0012 東京都港区芝大門1-2-18-2F |

| 電話番号 | 03-6435-7371 |

| 営業時間 | 8:30~18:00 |

| 設立 | 2017年4月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~ |

| 買取可能額 | 1万円~上限なし |

| 入金スピード | 最短40分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー 請求書 契約書など |

- 独自のAIファクタリングを利用することで、審査時間は最短10分、入金まで最短40分で資金調達が可能

- 完全WEB完結ファクタリングサービスなので、店舗に赴かずに手軽に取引可能

Mentor Capital

Mentor Capitalは、最短30分で資金を受け取れるスピード対応が魅力のファクタリング会社です。

急な資金ニーズにも迅速に応えてくれるため、スピードを重視する事業主にとって頼れる存在です。

手数料は2%からと低コストで利用可能。

コストを抑えて資金調達できる点も大きなメリットです。契約はオンライン・対面どちらにも対応しており、事業主のスタイルに合わせた柔軟な取引ができます。

対応金額は30万円〜1億円までと幅広く、少額から大口まで対応可能。

規模を問わず、さまざまな資金ニーズに応えられる体制が整っています。

また、無料査定はわずか60秒程度で完了。

簡単な手続きで、どの程度の資金調達が可能かすぐに確認できる点も便利です。

スピーディーな入金と柔軟な対応力を備えたMentor Capitalは、あらゆる規模の事業主にとって、心強い資金調達のパートナーといえるでしょう。

| 会社名 | 株式会社Mentor Capital |

|---|---|

| 代表者名 | 庄司 誠 |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-12 サンカテリーナ4F |

| 電話番号 | 03-6670-1996 |

| 営業時間 | 9:30~18:30 |

| 設立 | 平成21年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 本人確認書類 直近の取引入金が確認できる書類 請求書など |

- 必要書類を揃えておけば即日でファクタリングできる

- 2社間と3社間のファクタリングに対応

ファクタリングを卒業するより活用しよう

ファクタリングは、卒業よりも正しい利用法を身につけて活用すべきシステムです。

借入に頼らない資金調達法として、さまざまなメリットがあるファクタリングですが、使い方次第では逆効果になることもあります。

ファクタリングの卒業の必要性を感じるときは、利用方法や条件の見直しが必要なときです。

ファクタリングは計画性をもって正しく活用し、自社のキャッシュフローの健全化にお役立てください。