ファクタリングはつなぎ資金の調達に最適な方法!成功事例を紹介

2025年12月1日

企業を経営していれば、突発的に大きな支出が発生したり、予期せぬ資金不足に直面したりすることはめずらしくありません。とくに、開業したての頃や資金不足の企業では、リスクを抑え、いかに運転資金を確保するかに頭を悩ませている経営者は多いのではないでしょうか。

急にまとまった費用が必要になった、あるいは一時的な資金の立替をしなければならない状況になったときに、対応するための資金が「つなぎ資金」です。

つなぎ資金を得るために、ファクタリングは最適な手段です。本記事では、ファクタリングがつなぎ資金の調達に最適な理由と、活用および成功事例を解説します。事例では、企業がファクタリングで得たつなぎ資金を、どのように活用したのかについて紹介します。

つなぎ資金と運転資金

事業経営に欠かせないのが「運転資金」です。つなぎ資金は、売掛金を回収できるまでの一時的な期間に必要な資金を指します。どちらも、事業経営に欠かせない資金です。

つなぎ資金とは

「つなぎ資金」は、一時的に資金が不足する期間をつなぐための資金のことです。売掛金が期日を迎え、入金されるまでには一定の期間待たなくてはなりません。

しかし、その間に何らかのトラブルが発生したり、売掛金の入金遅れが発生したりして一時的に現金が不足する事態になる可能性があります。その場合、資金がショートするのを回避するための資金として利用されるのが、つなぎ資金です。

運転資金とは

企業が事業を行うための資金が運転資金です。商品を仕入れたり、従業員に給与を払ったりなど、運転資金がなければ何もできません。運転資金は企業の事業継続に不可欠であるため、経営者は常に不足しないように、調達方法を考えておかなければならないでしょう。

つなぎ資金が必要になるケース

つなぎ資金は、一時的に資金が不足するときに必要です。以下、タイミングを解説します。

売掛金の入金を待つ間

売掛金が現金で受け取れるまで、1か月~数か月かかることも珍しくありません。その間にも運転資金(現金)は必要であるため、何らかの形で確保しなければならないでしょう。また、売掛先が倒産した、災害が発生したなどの理由で資金不足となったときも、つなぎ資金のタイミングといえます。

借り入れたお金が入金されるまでの間

銀行などの金融機関から融資を受ける際には、申し込みから審査、入金までには早くて2週間、遅いと数か月待たなければなりません。その間、資金が不足するのであれば、つなぎ資金を調達する必要があります。

補助金や助成金を受け取るまでの間

補助金や助成金を申請している企業も、つなぎ資金を活用することが多いといえます。補助金や助成金は、原則、設備などを導入後に申請するため、先につなぎ資金などを利用して、準備しなければなりません。

資金が不足していることで、補助金や助成金をあきらめることがないよう、つなぎ資金をうまく活用することが大切でしょう。

先払いが必要な場合

たとえば建設業では、大口の仕事を受注した際などに、つなぎ資金が必要になることがあります。建設業では、材料費や人件費などを先払いしなければならないケースがあり、そのための資金を要します。しかし、建設業は売掛金の入金までの期間が長く、運転資金が不足しやすい業種であり、先払いの費用を確保するのは難しいといえるでしょう。

さらに、建設業は季節によって売り上げが上下します。売り上げが少ない時期の資金不足を補うために、つなぎ資金の活用が大切になるでしょう。

つなぎ資金の調達方法

つなぎ資金を調達する方法には、ファクタリングや融資などがあります。それぞれの特徴を解説します。

ファクタリング

ファクタリングは、売掛債権を売却して資金化するサービスです。企業は、売掛金を当初の予定よりも早く現金として受け取れるため、不足する資金を補う手段として有効です。

ファクタリングは、資金調達までのスピードなど、さまざまな面からつなぎ資金の調達に向いている方法といえるでしょう。

融資

融資とは、企業や個人が資金を主に金融機関から借り入れることです。融資を受けた場合は、借りた金額を利息とともに返済しなければなりません。また、融資を受けるには厳しい審査があります。

融資には金利や手数料がかかるため、返済が負担にならない程度の借り入れ金額にすることが大切です。

個人に借金する

金融機関や、ファクタリング会社などを利用せず、知り合いに資金を貸してもらう方法もあります。双方が合意すれば、利息や返済期間などの融通がききやすい点がメリットです。ただし、返済の遅れなどが原因で、関係が悪くなる可能性があります。

ファクタリングがつなぎ資金に最適な理由

つなぎ資金を得るのに、ファクタリングは適しているといえます。ここでは、なぜファクタリングはつなぎ資金を調達するのに適した手段なのかについて解説します。

資金調達のスピードが速い

ファクタリングは最短即日での資金調達が可能です。つなぎ資金を要するタイミングは、急を要することが多い傾向にあるため、ファクタリングのスピードは助けとなるでしょう。

審査を通過しやすい

ファクタリングの審査で重視されるのは売掛先の信用度です。利用者の業績は審査に影響しません。そのため、審査は通過しやすいといえます。中には、審査通過率が90%以上のファクタリング会社もあり、多くの事業者が利用できるでしょう。

売掛先に知られることなく利用可能

ファクタリングの契約形態によっては、売掛先に知られずに資金調達ができます。ファクタリングの契約には、利用者とファクタリング会社の間で行う2社間方式であれば、売掛先に通知されることはありません。

担保や保証人が不要

ファクタリングでは売掛債権が担保となるため、不動産などの資産を担保は不要です。売掛先の信用力や回収できる可能性をもとに審査するため、保証人もいりません。担保や保証人が不要なことから、審査に時間がかからず、スピーディーな資金調達が可能になります。

ファクタリングを活用したつなぎ資金調達の成功事例

ファクタリングにより、つなぎ資金の調達に成功した事例は少なくありません。とくに、先払いが必要な業界では、ファクタリングによりつなぎ資金を調達することが大切です。ここでは、成功・活用事例をご紹介します。

成功事例1. 建設業の事例

ある建設業者の事例では、規模が大きい工事を受注するために建設業許可が必要でした。しかし、許可は資本金が500万円以上、または500万円以上の現預金がないと許可が取れない決まりになっていました。

建設業者は資本金も現預金も不足しており、そのままでは申請をあきらめる以外に選択肢がありません。そこでファクタリングを利用し、売掛金を現金化して500万円の現金に変え、無事申請でき、工事の受注に成功したのです。

成功事例2. 製造業の事例

ある自動車部品工場の事例では、円安による材料の値上げなどにより業績が悪化したのに加え、機械の調子が悪くなっても修理できない状態でした。そのため仕事が受注できず、ますます売上が減ってしまい、資金繰りは困難な状況です。

経営者は、売掛金が早く現金で受け取れれば機械の修理ができると考え、ファクタリングを利用しました。すぐにつなぎ資金を手に入れられたことで機械の修理ができ、再び以前と同じくらいの仕事を受注できるようになったのです。

成功事例3. 運送業の事例

ある運送会社の事例では、毎年、繁忙期であるクリスマス、年末年始は売上が増える一方で、人件費や燃料費などの支払いが増加し、資金が不足していました。運送業は売掛サイトが長く、資金繰りが難しい状態でしたが、ファクタリングで調達したつなぎ資金で無事繁忙期を乗り切れました。

成功事例4. IT業界の事例

Web業界も一般的に売掛サイトが長く、納品から入金までに長い期間待たなくてはなりません。ある企業の事例では、着手金が支払われない案件を受注し、先払いの費用がかさんでいました。売上を増やすために新規案件を受けたくても、資金繰りが難航し、受注できないことが続き、悪循環に陥っています。

ノンバンクでの融資を考え、毎月の返済負担が大きく利用を迷っていたところ、ファクタリングを知り、利用しました。ファクタリングは売掛金を迅速に現金化でき、運転資金に充てられるため、つなぎ資金の調達に最適です。無事、つなぎ資金を得られたこの企業は、チャンスを逃すことなく新たな案件を受注できました。

成功事例5. 飲食店の事例

ある飲食店の事例では、もともとカード決済が多く、さらに最近は電子決済が増えたため、現金での支払いが少なくなり資金繰りに困っていました。

コロナ禍の影響もあり現金が不足したことで、廃業を考えるところまで追い込まれましたが、融資は受けられそうにありません。悩んだ結果、ファクタリングを利用し即日の現金化に成功し、つなぎ資金を得られたことで協力金が支給されるまで持ちこたえました。

成功事例6. 人材派遣業の事例

人材派遣業の事例として、ある企業に取引先から新しい事業の開始に伴って、大量の人材派遣の要請がありました。しかし、売掛金の回収が遅れたことで人材の確保が難しくなり、会社の存続が危ぶまれる状態になったところ、この企業はファクタリングを知り、つなぎ資金の調達に成功したのです。

売掛サイトが長引いた結果、手元の現金が不足し、給料などの人件費の確保が難しくなります。そうなると従業員は辞めてしまうため、事業の存続ができません。ファクタリングで調達したつなぎ資金を人件費の支払いに充てることで、人材を確保することが可能となります。

おすすめのファクタリング会社8選

おすすめのファクタリング会社を厳選し、比較表にまとめました。

比較表下には各社の詳しい詳細も載せてありますので、安心してファクタリングを利用できるよう是非参考にして下さい。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ペイトナーファクタリング | 1万円~100万円 | 10% | 最短10分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

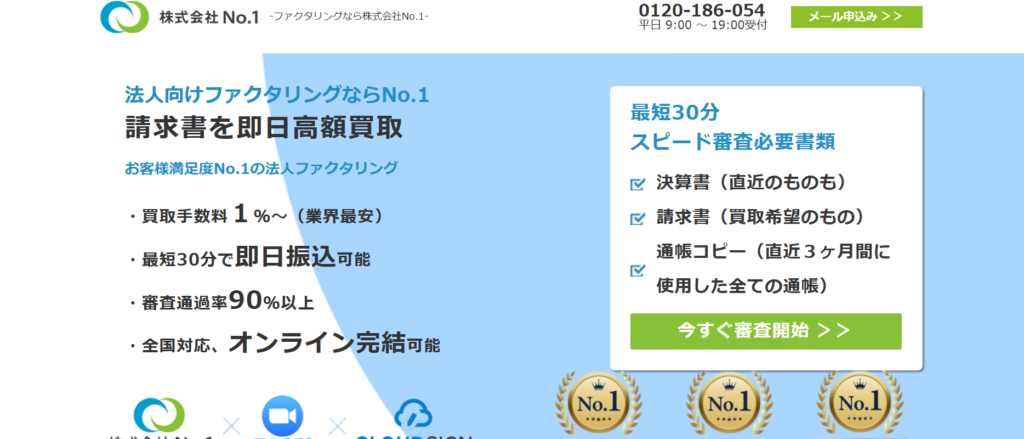

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

ペイトナーファクタリング

ペイトナーファクタリングは、個人事業主やフリーランスといったスモールビジネスに従事する方々に特化したファクタリングサービスを提供している、注目のファクタリング会社です。特に注目すべきポイントは、申し込みから入金までのスピード感にあり、最短でわずか10分という驚異的なスピードで請求書を現金化できる点が大きな魅力です。このスピードは業界内でもトップクラスであり、急な資金ニーズにも迅速に対応できる体制が整っています。

手数料については、わかりやすく一律10%に設定されており、手数料の変動に不安を感じることなく、安心してサービスを利用することができます。また、これからファクタリングを初めて利用する方でも、シンプルで直感的な手続きによってスムーズに取引を進めることが可能です。

さらに、買取対象となる請求書の金額は1万円から100万円までと、比較的少額の取引に対応しているのが特徴です。これは、日々の運転資金や短期的な資金繰りを必要とする個人事業主やフリーランスの方々にとって、非常に利用しやすい設定となっています。

このように、ペイトナーファクタリングは早いスピード・手軽さ・安心感の三拍子が揃ったサービスを提供しており、時間も手間もかけずに資金化したい方にとって、非常に頼れる存在といえるでしょう。

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | ー% |

| 手数料 | 10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 身分証明書、請求書 |

| 会社名 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 住所 | 〒105-0001 東京都港区虎ノ門五丁目9番1号麻布台ヒルズ ガーデンプラザB 5F |

| 電話番号 | 明記なし |

| FAX番号 | ー |

| 営業時間 | 10:00~18:00 |

| 設立日 | 2019年2月4日 |

みんなのファクタリング

「みんなのファクタリング」は、法人や個人、フリーランス向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに簡単に利用できる点が魅力です。迅速な早い 資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。注文書ファクタリングも可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡単さとスピード早い、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ベストファクター

「ベストファクター」は、個人事業主にもおすすめのスピード対応ファクタリングサービスです。

急な資金調達が必要になったときでも、**電話での簡単スピード診断を活用することで、最短5分で審査結果がわかります。そのため、資金繰りに不安を感じている個人事業主でも、すぐに対応できるのが大きなメリットです。

このサービスは法人だけでなく、個人向けにも利用できるのが特徴。売掛債権の買取額は最大1億円と高額に対応しており、小規模事業者でも安心して利用できます。また、建設業や物流業、製造業、IT、医療、小売、サービス業など、さまざまな業種に対応しているため、職種を問わず柔軟に活用可能です。

さらに、1億円が基本の上限ではありますが、事業内容や取引状況によっては、さらに高額なファクタリングも可能。資金繰りの悩みに対して、しっかりと柔軟に応えてくれるサービスです。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

まとめ:ファクタリングはつなぎ資金の調達に最適な方法!成功事例を紹介

事業が存続していくためには、運転資金を十分に確保しなければなりません。もし一時的に資金が不足する事態になった際、資金が入金されるまで「つなぎ資金」を活用することが大切です。

つなぎ資金は、売掛金の回収よりも支払いが先行する時に活用します。たとえば、設備投資をする時や新たな案件の受注したとき、人件費や材料費を先払いしなくてはならないときなどが該当します。

ファクタリングは、つなぎ資金として複数の取引先にまたがる資金繰りでも柔軟に使える一方、手形の割引とは仕組みが異なるため混同しないよう注意が必要です。

取引先にばれる可能性や、手数料の高さなどメリットデメリットをしっかりと理解し、契約内容を確認しましょう。

また、会計上の仕分けも正しく行わないと、後で「支払いが払えない」「貸金業と誤解される」などのリスクにつながります。自社の状況に合った方法を選び、無理のない資金調達につなげることが大切です。

成功事例を見ると、多くの企業がつなぎ資金をファクタリングで調達していることがわかります。ファクタリングでつなぎ資金、まとまった資金の調達には融資というように、うまく使い分けることが、事業の成功に欠かせません