不動産賃貸業はファクタリングを活用すべきなのか。ファクタリングのメリット、デメリットを詳しく解説

2025年7月3日

この記事では不動産賃貸業の方でファクタリングにご興味がある方、疑問に感じている方に向けた記事になります。

「不動産賃貸業はファクタリングに向いている?」

「不動産賃貸業はファクタリングを利用できる?」

不動産賃貸業はファクタリングに向いていると思います。

なぜ向いているのか、本記事は不動産賃貸業においてファクタリングが有効である理由を解説していますので、

最後までお読みいただければ幸いです。

不動産事業は、安定的で長期的な収入が得られる設備投資型の事業として有名です。

冒頭で触れた通り、個人の資産運用としての不動産購入も一般化しており、基本的に景気や経済の変化に左右されにくく、投資に対しての安定的な収益構造を求めて、不動産オーナーになる方も多くなっています。

企業に関しても同じく、近年再び不動産投資戦略を実施する企業も増えてきています。

都心部に不動産を保有する大手企業は、不動産の周りでオフィスや大型商業施設を併設して、それを賃貸することで安定的な収入源を確保する企業も増えてきています。

この記事ではそんな不動産事業の詳しい業態や、不動産事業の中でもメインとなる不動産賃貸事業において、ファクタリングが活用できるのか、ファクタリングのメリット・デメリットと共に詳しく解説していきます。

不動産事業者の方は、是非最後までお読みください。

不動産賃貸業

不動産賃貸業とは、自身が保有する土地や物件を大家として第三者に貸し出し、継続的に賃料を得る事業を指します。

この記事で具体的に紹介していくのもこの、不動産賃貸業となっています。

不動産賃貸業の特徴としては、不動産賃貸業を開始していくために必要な資格や免許がそそもありませんので、不動産や土地を購入する費用さえ捻出することが出来れば、誰でも大家として自分が保有する物件を貸し出すことが出来る点が挙げられます。

最近では、都心部のマンションの一室だけを購入して貸し出すプランなども流行しており、以前に比べて気軽に参入できる事業となっています。

冒頭にも記載した通り、この不動産賃貸事業においては、法人でも個人でも参入することができ、不動産事業の中でも最も規模の大きい事業体となっています。

不動産賃貸業のビジネスモデル

一言で不動産事業と言っても、大きく分けて不動産開発業、不動産仲介業、不動産管理業、不動産賃貸業の4種類の事業体が存在しますが、中でも最も規模が大きい事業体は不動産賃貸業であり、参入するにあたって資格や免許が必要ありませんので、土地や物件さえ所有することが出来れば、個人オーナーから法人オーナーまで、誰でも大家として土地や物件を貸し出せるようになっています。

本稿では、そんな不動産賃貸業のビジネスモデルを詳しく解説していきます。

設備産業の側面

不動産賃貸業は、如何に入居者や入居企業に物件やテナントを貸し出すか、の部分に着目されがちですが実は設備産業としての一面が非常に強い事業でもあります。

基本的に入居者や入居企業とは、複数年での契約を締結していくのが通常ですが、その入居者や入居企業に対して、オーナーは常に満足度の高い、快適な住空間を提供する必要があります。

そして、それを実現するために必要不可欠なのが、定期的な設備投資や、物件の老朽化に伴う修繕やリフォームです。

基本的に、賃貸物件は数十年の単位で維持、保全されなければ不動産賃貸事業は成り立たないため、不動産賃貸事業は設備産業としての側面が強い事業と言えます。

長期契約型ビジネス

不動産賃貸業は、長期契約型のビジネスモデルです。

基本的に入居者や入居企業とは2年間の契約期間に則って契約が実施されますが、その後の契約更新率が非常に高いと言えます。

入居企業の倒産や、入居者の引っ越しなどがない場合には基本的に5年~10年以上の長期契約となりますので、ニーズの高い土地であれば長期間にわたって安定的な収入が見込めます。

又、不動産賃貸業は景気や経済の変動に左右されにくい事業であり、具体的に、物件を入居者や入居企業に貸し出す際の賃料の相場も、景気や経済情勢の変動に影響されにくくなっています。

貸家業と貸事務所業

前述の通り、不動産賃貸業において、物件の貸出先は一般の個人の場合もありますし、テナントとして企業に貸し出す場合もあります。

一般の個人に貸し出す場合は貸家業と呼ばれ、テナントとして企業に貸し出す場合は貸事務所業と呼ばれます。

この、貸家業と貸事務所業において重要になるのが、土地や物件の地域による特性と、立地条件です。

例えば貸家業の場合は個人の入居者を対象としていますので、立地としては入居者が生活を営んでいく上で不自由しないよう、近隣にスーパーマーケットや商店街、幼稚園や保育園、小中学校や病院など、様々な施設がある立地条件であることが不可欠です。

又、主要都市部への交通アクセスも重要ですが、基本的に都会の一等地や繁華街の中心地よりも、少し離れた環境の方が、落ち着いて生活しやすいとの理由で人気になる傾向が強いです。

一方、貸事務所業の場合は、基本的に使用都市部の近隣や都会の一等地、繁華街の中心地が好まれる傾向にあります。

これは、企業として都市部に物件を構えていた方が企業としての信頼にも繋がりますし、従業員が確保しやすく、通勤しやすいため離職率を下げる事にも繋がります。

そして何より、都心部には企業のテナントが密集しており、事業を営んでいく上では都心部に物件を構えていた方が動きやすいため、都心部に人気が集中する傾向が強く表れます。

このように、同じ不動産賃貸業においても、物件の立地やオーナーの狙いによって貸家業と貸事務所業に分類されます。

不動産賃貸業におけるファクタリング活用のメリット

前述の通り、不動産賃貸業には設備産業としての側面や、長期契約型ビジネスモデルとしての側面、同じ不動産賃貸業の中でも個人を対象とした貸家業と、法人を対象とした貸事務所業に分類されることを解説しました。

本稿では、そんな不動産賃貸業において、ファクタリングを活用すべきメリットに関して詳しく解説していきます。

家賃未払いのリスク回避

不動産賃貸業の収益構造の大部分は、物件の入居者やテナントの入居企業から得られる長期的な賃料収益になります。

この、賃料収益を安定的に確保できるため、不動産賃貸業は長期的な安定収益型のビジネスモデルとして人気を集めています。

しかしながら、この賃料収益には大きなリスクが存在します。

それは、入居者や入居企業の賃料の未払いリスクです。

賃料の未払いが発生してしまうと、長期的な安定収益の柱が崩れてしまう結果となり、設備投資や先々の修繕費用に必要な資金が集まらない危険性が一気に高まります。

そんな時に、ファクタリングを活用すべきです。

ファクタリングは売掛債権を最短即日で現金化する資金調達方法ですので、入居者や入居企業が支払うべき賃料債権を、事前にファクタリング会社に買い取ってもらう事で、万が一賃料の未入金が発生した場合に関しての貸し倒れリスクを回避することが出来ます。

原則、ファクタリングの売掛債権売買取引には償還請求権がありません。

償還請求権とは、ファクタリング会社に買い取ってもらった売掛債権が、万が一支払期日に現金化されなかった場合に、ファクタリング会社が債権を買い取ったファクタリング利用者に対して、その金額を請求する権利の事を指します。

償還請求権がないということは、このケースで言いかえると、入居者や入居企業が賃料を仮に支払わなかったとしても、賃料債権を買い取ったファクタリング会社は、債権を譲渡した物件オーナーに対して未払いの賃料を請求することが出来ない、ということになります。

したがって、ファクタリングを活用することで、不動産オーナーは入居者や入居企業の家賃未払いによる、賃料の未回収リスクを回避できるメリットがあります。

修繕費用などの必要経費に充てられる

不動産賃貸業には、前述の通り設備産業としての側面が強く存在します。

入居者や入居企業に長期的に契約を締結し続けてもらうためには、当然ながら快適な住空間を継続的に提供し続ける事が必要不可欠です。

しかしながら、大雨、洪水、台風、地震、落雷などの予期せぬ自然災害や、物件そのものの老朽化に伴い、物件には必ず修繕費用が継続的に発生します。

しかも、この修繕費用に関して、ほとんどのケースは定期的に修繕を実施していく計画に基づいて都度行われるため、費用が必要なタイミングも事前に把握しておけるものなのですが、前述の通り大雨、洪水、台風、地震、落雷などの予期せぬ自然災害が発生した場合の修繕費用は、いつ発生するか予測することができません。

急な大雨で雨漏りが発生してしまったため部分的な修繕費用がすぐに必要になってしまった、落雷の影響でブレーカーに影響が出て長期間停電してしまったため設備の見直しや検査に費用が必要になってしまった等々、予期せぬ自然災害による修繕費用が発生するリスクは避ける事が出来ません。

そんな時、ファクタリングを活用すれば、最短即日で不動産オーナーが保有する賃料債権の現金化が可能になりますので、急な修繕にも問題なく対応することが出来るでしょう。

急遽必要になった経費に関しては、不動産オーナーが手出しで準備できない場合はファクタリングを活用すべきです。

売掛債権の種別上、手数料が低く設定されやすい

ファクタリングのメリットとして、不動産賃貸業で発生する賃料債権は、売掛債権としての信頼度が高く、手数料が相場よりも低く設定されやすい点が挙げられます。

不動産賃貸業で発生する売掛債権は、前述の通り入居者や入居企業が毎月支払う家賃になります。

この、家賃という債権はファクタリング会社側の目線で見ると、非常に未回収になるリスクが低い債権と判断されます。

理由としては、例え支払期日に未回収であったとしても、入居派や入居企業からすると、当然ながらそのままずっと賃料を支払わない状況を続けていくとは考えにくいです。

賃料をずっと支払わない状況が続くと、入居者や入居企業は物件から強制退去させられてしまいますので、その状況は入居側としては避けたい状況のはずです。

ですので、ファクタリング会社としての判断は、賃料債権の信用度は他の売掛債権と比較して非常に高く、未回収リスクが非常に低い債権と言えるでしょう。

そのため、一般的な2社間ファクタリングの手数料相場である10%~30%の平均相場よりも、賃料債権は低い手数料率で買い取ってもらえる可能性が非常に高いです。

不動産賃貸業におけるファクタリングの活用シーン

前述の通り、ファクタリングは不動産賃貸業にとって、賃料の未回収リスクを回避することが出来ますし、突然発生してしまった設備投資にも、最短即日で売掛債権を現金化してくれるため対応しやすく、更に賃料は債権としての未回収リスクが非常に低いため、手数料に関しても平均的な手数料相場より低くできる可能性が高い、非常に有用な資金調達方法であると言えます。

本稿ではそんなファクタリングが、実際に不動産賃貸業の運営上役に立つケースを、実例を挙げて詳しく解説します。

テナント企業の倒産によるリスクを回避

貸事務所業をメインで実施している不動産賃貸業に関して、最も危険性の高いリスクは、テナントを貸し出している企業の倒産です。

企業が倒産する理由は大きく分けて赤字倒産と黒字倒産の2種類に分類されます。

赤字倒産の場合は、不動産賃貸業を営むオーナーの目線から見ても、倒産の危険性や倒産の兆候が判断しやすい傾向にあります。

例えば赤字倒産の兆候として顕著なのが、家賃の支払いの滞りです。

経営状況が赤字状態になると、固定費の支払いが追い付かなくなるケースが多く、固定費の中でも家賃に関しては不動産オーナーに事情を説明し、分割での支払い交渉などを実施するケースが多いためです。

一方で、一時的な資金ショートなどによって、経営状況的には黒字な状態にもかかわらず倒産させてしまう、または先々の赤字経営を予測して、黒字の内に倒産させる事で、負債を抱える事なく会社を畳んでしまう黒字倒産に関しては、テナントを貸し出している不動産オーナーからは、その兆候や危険性が高まっている状況を判断することが非常に困難です。

黒字倒産の場合、表面上はしっかりと経営が出来ており、不審な点は何も見えてきません。

そのため、不動産オーナーが気付かぬ間に倒産に向けた手続きが進んでおり、突然賃料の未払いが発生してしまうケースがあります。

このような黒字倒産による、賃料の未回収リスクを確実に回避するために、ファクタリングを有効活用することが出来ます。

前述の通りファクタリングは、原則的に償還請求権がないため、テナントの賃料債権を事前にファクタリング会社に債権譲渡しておくことで、万が一テナント企業の黒字倒産が発生したとしても、手数料を差し引かれた残りの金額は確実に確保できるため、満額の賃料を得る事は難しくても、8割から9割の賃料は確実に得る事が出来ます。

特に貸事務所業を展開している不動産賃貸業者は、万が一の時に備えてファクタリング会社に先んじて申し込みをしておき、スムーズにファクタリングが利用出来るようにしておくべきです。

急な修繕費用の発生に対応

先述の通り、物件の修繕費用の考え方としては、基本的に、物件を長期的に維持、保全していくために物件内外の修繕計画を事前に考えておき、定期的に物件の修繕を実施していきます。

しかしながら、昨今では首都直下型の大きな地震が発生したり、各地で集中的な豪雨や大型の台風が直撃するなど、昔と比較して自然災害が突発的に発生するリスクが全国的に高まっています。

しかも、仮に直接的に物件に被害が出なかったとしても、地域一帯の停電や、豪雨の影響での土地の地盤の脆弱化など、間接的に被害が発生するケースも多く報告されています。

そんな時には、事前の修繕計画よりも優先的に被害が出た箇所への修繕を実施しなければなりません。

しかしながら、このような自然災害によって発生した被害に関しては、前述の修繕計画のように、元々修繕にかかる費用が算出できているわけではありません。

中には、想定していたよりも多額の修繕費用が、突然必要になるケースも発生します。

そんな時に、ファクタリングによって手出し資金の不足分を一時的に賄う事が出来れば、突然の修繕費用の発生にも対応できます。

又、このような自然災害によって発生する被害は早急に修繕しなければ入居者やテナント企業が物件を離れて行ってしまうリスクと隣り合わせになりますので、出来れば即日で対応したい状況と言えます。

ファクタリングであれば、最短即日で売掛債権の現金化が可能ですので、このような突発的なケースにも十分に対応することが出来ます。

物件に、予期せぬ自然災害の被害が発生してしまった不動産オーナーは、ファクタリングを活用して修繕費用を即日で調達できるようにするべきです。

不動産賃貸業におけるファクタリング活用のデメリット

前述の通り、入居していたテナント企業の突然の倒産や、予期せぬ自然災害の発生による被害を受けてしまった場合など、不動産オーナーにとって急を要する資金調達シーンでこそ、最短即日で売掛債権が現金化できるファクタリングは非常に有用です。

そんな、不動産賃貸事業の強い味方となり得るファクタリングですが、活用するにはメリットだけではなく、デメリットも存在します。

本稿では、そんなファクタリングを不動産賃貸事業で活用するにあたってのデメリットを具体的に解説していきます。

2社間ファクタリングしか使えない

ファクタリングには、2社間ファクタリングと3社間ファクタリングと言う2種類の方法が存在します。

2社間ファクタリングとは、ファクタリングの利用者とファクタリング会社の2社間で、売掛債権の売買を行う方法です。

具体的な流れとしては、利用者が保有する支払い前の売掛債権をファクタリング会社が買い取り、手数料を差し引いた差額を利用者の口座に現金化して振り込みます。

利用者はその後、本来の入金日に売掛債権が現金化されて売掛先から振り込まれますので、その全額をファクタリング会社に支払って、取引が完結します。

2社間ファクタリングのメリットは、手続きや売掛債権の審査がスピーディなため、最短即日で売掛債権の現金化が可能な点になります。

一方で、2社間ファクタリングのデメリットとしては、手数料相場が後述の3社間ファクタリングと比較して高めに設定されている点です。

2社間ファクタリングの手数料は前述の通り、10%~20%が相場となっています。

一方、3社間ファクタリングとは、ファクタリングの利用者とファクタリング会社に加えて、売掛先も含む3社間で売掛債権の売買を行う方法です。

2社間ファクタリングと違い、3社間ファクタリングは売掛先がファクタリング会社に対して直接売掛金を支払い、取引が完結します。

3社間ファクタリングの最大のメリットは、手数料相場が前述の2社間ファクタリングと比較して非常に低い点です。

3社間ファクタリングの手数料相場は1%~9%が相場となっています。

さて、このような違いがある2社間ファクタリングと3社間ファクタリングですが、不動産賃貸事業においては3社間ファクタリングを使う事が出来ません。

3社間ファクタリングを不動産賃貸事業において使う事が出来ない理由としては、不動産賃貸事業の売掛債権は、入居者やテナント企業が毎月支払う賃料になりますので、現実的に1件1件の入居者やテナント企業に事情を説明して、ファクタリングの契約に了承、協力してもらう事がほぼ不可能に近いためです。

手数料の安さが魅力の3社間ファクタリングですが、不動産賃貸事業においては活用することが出来ないため、デメリットと言えます。

継続的に利用することで収支計画を崩す危険性

不動産賃貸事業において最も大切なのが、収支計画と言われています。

不動産賃貸事業は設備産業としての側面が強く、尚且つ長期的な契約型ビジネスになりますので、収支の状況を安定させることが何より大切です。

しかしながら、前述の通りファクタリングを不動産賃貸事業で利用すると、毎月入居者やテナント企業から支払われる賃料が債権となり、この賃料債権をファクタリング会社が手数料を差し引いた差額で買い取る為、必然的に賃料が満額入金されない状況が発生します。

緊急時に、一時的に賃料債権をファクタリングして本来の入金日よりも早く現金化すること自体は、不動産賃貸事業において非常に心強い資金調達方法なのですが、これが常態化してしまうと、逆に不動産賃貸事業において最も大切な収支計画を崩してしまいかねません。

収支計画が崩れてしまうと、不動産賃貸事業の収入と支出のバランスが徐々に崩れていき、最終的に安定的な黒字経営が見込める筈の状況において、赤字経営に苦しむ結果になりかねません。

不動産賃貸事業において、ファクタリングを継続的に利用する際には、収支計画をしっかり確認しながら慎重に利用すべきと言えるでしょう。

おすすめのファクタリング会社10選

不動産賃貸事業者におすすめのファクタリング会社を比較表にまとめました。

各社の詳しい詳細とあわせてご確認ください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

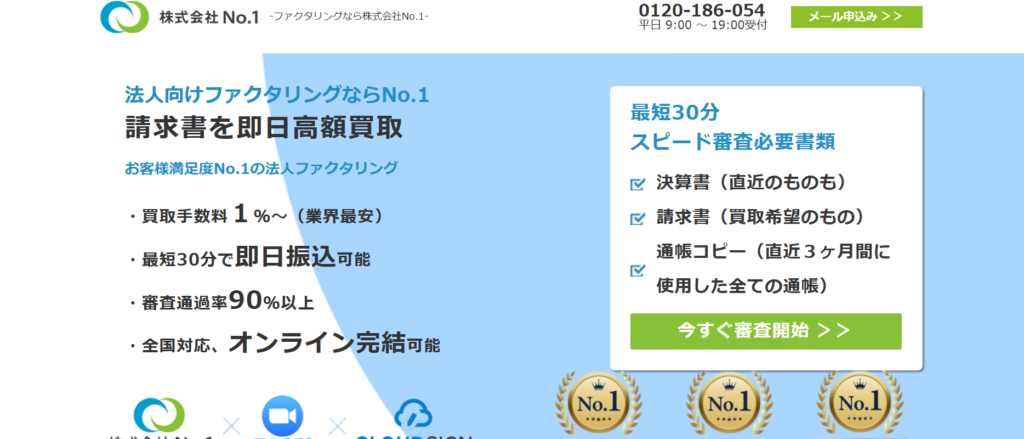

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

| フリーナンス | 1万円~ | 3%~10% | 最短即日 | 可能 |

| ソクラ | 上限・加減なし | 2%~15% | 最短2時間 | 可能 |

| ZIST | 30万円~5000万円 | 2%~10% | 最短即日 | 可能 |

| トラストゲートウェイ | 10万円~1億円 | 1.5~%~ | 最短即日 | 可能 |

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。注文書ファクタリングも可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡単さとスピード早い、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ベストファクター

「ベストファクター」は、個人事業主にもおすすめのスピード対応ファクタリングサービスです。

急な資金調達が必要になったときでも、**電話での簡単スピード診断を活用することで、最短5分で審査結果がわかります。そのため、資金繰りに不安を感じている個人事業主でも、すぐに対応できるのが大きなメリットです。

このサービスは法人だけでなく、個人事業主でも利用できるのが特徴。売掛債権の買取額は最大1億円と高額に対応しており、小規模事業者でも安心して利用できます。また、建設業や物流業、製造業、IT、医療、小売、サービス業など、さまざまな業種に対応しているため、職種を問わず柔軟に活用可能です。

さらに、1億円が基本の上限ではありますが、事業内容や取引状況によっては、さらに高額なファクタリングも可能。資金繰りの悩みに対して、しっかりと柔軟に応えてくれるサービスです。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

フリーナンス

FREENANCEは、主にフリーランスや個人事業主を支援する「お金と保険のサービス」を提供しています。オンラインで完結する売掛債権の買取に加え、無料で付帯できる保証が大きな魅力です。

2社間ファクタリングに特化しながらも、手数料は最大10%と低水準。1万円からの少額債権にも対応し、買取上限がないため高額な資金調達にも活用できます。

さらに、会員登録をすると無料で付帯される「フリーナンス安心補償Basic」により、業務中の事故や商品の破損などの損害を最大5000万円まで補償。安心して業務に取り組めます。

| 会社名 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 代表者名 | 五十島 啓人 |

| 所在地 | 本社 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー 福岡オフィス |

| 電話番号 | 03-5458-8056 |

| 営業時間 | 明記なし |

| 設立 | 2002年4月 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 請求書コピー 通帳 |

- フリーランス・個人事業主向けのサービスを中心に展開

法人でも利用できる柔軟な仕組み - 売掛債権をオンラインで手軽に売却可能

ソクラ

「SOKULA」は、個人事業主から法人まで幅広く利用できる、オンライン完結型のファクタリングサービスです。

手数料は2%~15%と、業界相場と比較しても低水準に設定されており、申し込み完了から最短2時間で資金調達が可能です。

原則として債権譲渡登記が必要ですが、状況に応じて留保も可能となっており、実際に申し込んだ企業の約50%が即日資金調達に成功しています。このことから、留保のハードルはそれほど高くないと言えるでしょう。

また、審査通過率は93%と非常に高く、買取可能な売掛債権には上限・下限の制限がないため、柔軟な資金調達が可能です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 電話番号 | 050-7562-2380 |

| 営業時間 | 平日10:00~18:30 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 買取可能額 | 上限・下限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 明記なし |

- 個人事業主から法人まで、誰でも利用できるオンライン完結型のファクタリングサービス。

- 申し込み完了から最短2時間で資金調達が可能

ZIST

「ZIST」は、急な資金調達を必要とする際に重要な資産通過率が93%以上を達成しており、申込みを行った企業のほとんどが資金調達に成功しています。

ZISTではファクタリングによる資金調達が可能なだけでなく、資金調達の専門パートナーや企業経営アドバイザー、財務戦略パートナーなどの認定アドバイザーが在籍しており、専門的なサポートを提供します。

手数料面では、3社間ファクタリングが「3%から7%」、2社間ファクタリングは「5%から15%」と、低めの手数料で利用しやすい設定となっています。

| 会社名 | 株式会社ZIST |

|---|---|

| 代表者名 | 岡田 裕一 |

| 所在地 | ≪渋谷本社OFFICE≫ 〒150-0044 東京都渋谷区円山町5番6号 道玄坂イトウビル7階 ≪練馬総合センター本部≫ 〒176-0001 東京都練馬区練馬3丁目1-4 SUN CUBEビル5F-Ⅱ |

| 電話番号 | 0120-322-200 |

| 営業時間 | 平日10:00~18:00 |

| 設立 | 2020年7月22日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~10% |

| 買取可能額 | 30万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | 電話 FAX |

| 必要書類 | 身分証明書 請求書 通帳 |

- 通過率が93%以上であり、急な資金調達が必要な企業の大半が成功しています。

- 急ぎの資金調達にも対応でき、迅速な対応が可能です。

トラストゲートウェイ

トラストゲートウェイは、迅速かつ柔軟な資金調達を可能にする信頼性の高いファクタリング会社です。

同社は、オンラインでの審査および契約に対応しており、わざわざ来社したり、面談を行ったりする必要がありません。そのため、時間や手間をかけずに手続きを進めることができ、急に資金が必要になった場合でも、最短で即日中に資金を調達することが可能です。スピーディーな対応により、資金繰りの不安を抱える事業者の強い味方となっています。

トラストゲートウェイでは、「2社間ファクタリング」を採用しており、取引先企業に知られることなく資金調達ができる点も大きな魅力です。これにより、今後のビジネス関係や信頼関係に悪影響を与える心配がなく、安心してサービスを利用することができます。とくに、外部への情報漏洩に敏感な個人事業主の方々から高い支持を受けています。

また、最低買取金額が10万円からと比較的少額から利用可能である点も、利用者にとって大きなメリットです。売掛債権の金額が小さい場合でも柔軟に対応してもらえるため、事業の規模を問わず多くの方が利用しやすいサービスとなっています。

さらに、トラストゲートウェイでは「診療報酬債権ファクタリング」にも対応しており、病院・クリニック・歯科医院などの医療機関や介護事業所など、医療・福祉分野の事業者にとっても非常に心強い存在です。公的機関からの入金までのタイムラグによってキャッシュフローが不安定になりがちな医療現場でも、確実でスピーディーな資金確保が可能となります。

総じて、トラストゲートウェイは「早く・確実に・安心して」資金を調達したいすべての事業者にとって、非常に頼りになる存在です。

| 会社名 | 株式会社トラストゲートウェイ |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 福岡県福岡市大名2-2-42 ケイワン大名402 |

| 電話番号 | 0120-951-212 |

| 営業時間 | 平日9:00~18:00 |

| 設立 | 2017年02月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 医療ファクタリング |

| 手数料 | 1.5%~9.5% |

| 買取可能額 | 10万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 要お問い合わせ |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 要お問い合わせ |

- オンライン完結で最短即日資金調達できる

- 診療報酬債権ファクタリングにも対応

まとめ:不動産賃貸事業はファクタリングを活用すべきなのか、不動産賃貸事業がファクタリングを活用するにあたってのメリット、デメリットとは

本記事は不動産賃貸業におけるファクタリング活用シーンやメリット、デメリットなどを解説しました。

本記事の内容まとめましたのでご参考にしてください。

不動産賃貸業におけるファクタリング活用のメリット

・利用者の家賃未払いのリスクを回避できる

・修繕費用などの必要経費にファクタリングで得た資金を充てる事が出来る

・家賃やテナント料は売掛債権としての信用力が高く、手数料が低く設定されやすい

不動産賃貸業におけるファクタリングの活用シーン

・テナント企業の倒産によるリスクを回避できた事例

・急な修繕費用の発生に対応できた事例

不動産賃貸業におけるファクタリング活用のデメリット

・個々の入居者とファクタリング契約を締結することは物理的に難しいため、基本的に2社間ファクタリングしか使えない

・継続的にファクタリングを利用することで、賃料が満額入金されなくなるため、物件の収支計画を崩す危険性

昨今、個人の投資としても注目を集めている不動産賃貸事業ですが、主な収益である利用者からの家賃収入の未回収リスクを回避する目的や、急な修繕費用などが必要になるケースなどで、ファクタリングを活用すべきです。

又、賃料債権は他の売掛債権と比較しても未回収リスクが低く、信用度が高い売掛債権に分類されるため、手数料の相場より安く設定される場合が多く、条件面も非常に使いやすい特徴があります。

しかしその一方で、3社間ファクタリングは不動産賃貸事業においては活用出来ないため、手数料相場が安いとはいえ、平均10%~20%の手数料相場であることには変わりありません。

なおかつ、不動産賃貸事業において継続的にファクタリングを使っていくと、必然的に賃料が満額入金されなくなる状況が常態化されてしまうため、そもそもの収支計画を崩す危険性が高まるリスクもあります。

不動産賃貸事業においてファクタリングは非常に便利で、万が一の時の強い味方となり得る資金調達方法ですが、検討する際はきちんと収支計画を見直して、慎重に利用していきましょう。