個人事業主はファクタリングを使える?審査の甘い会社の特徴なども解説

2025年9月24日

個人事業主も仕事を続ける上で資金調達に困ることがあります。

従業員の給料などの固定費や急な支払いに頭を抱えている事業主様も多いでしょう。

個人事業主は会社より信用度が低いため、資金が必要でも融資などを断られてしまうことが少なくありません。

では、ファクタリングはどうなのでしょう。個人事業主が資金に困ったときに利用可能なのでしょうか?

個人事業主がファクタリングを使えるとして、問題になるのが審査です。報酬や売掛金の資金化を使う際は審査パスが条件になります。できれば基準が緩やかな業者に申し込みたいと思うことでしょう。

個人事業主はファクタリングを使えるのでしょうか。基準が緩やかで審査の通りやすいファクタリング会社とはどのような業者なのでしょう。

この記事では個人事業主のファクタリング利用の可否や基準が甘い会社の特徴、審査パスのコツなどを分かりやすく説明します。

ファクタリングは個人事業主も使える

個人事業主もファクタリングの利用が可能です。

ただし、すべてのファクタリング会社が個人事業主の利用を可としているわけではありません。業者の中には主なターゲットにしている業界や債権額、会社規模が決まっており、個人方の利用を不可としている会社もあります。

個人事業主が利用できるのは、「使用OK」という利用条件を定めている業者のサービスです。利用の可否を知りたい場合は、まずは申し込みを検討しているファクタリング会社の利用条件をチェックしてみましょう。

個人事業主への審査が甘い会社の前に!ファクタリングとは

まずは個人事業主が資金調達に使える「ファクタリング」というサービスについて説明します。資金調達に有効活用するためにもサービスの基本をおさえておきましょう。

個人事業主が使える「ファクタリング」とは

ファクタリングとは債権を資金化するサービスのことです。

このサービスは債権の譲渡・売買による資金化なので、融資やローンのような負債ではありません。売掛金などの債権さえあれば会社や個人事業主、NPO法人、フリーランスなど幅広い事業者・業種が使える資金調達方法になっています。

債権さえ持っていれば個人の方でも使えるのが債権の資金化サービスの良いところです。

個人事業主が使えるのは買取型や保証型など

個人事業主が使えるファクタリングには大きく分けて2つのタイプがあります。

・買取型ファクタリング

・保証型ファクタリング

買取型とは、売掛金などの債権を業者に譲渡・売却するタイプです。業者と債権を売買することで資金化するのが買取型の基本的なサービス内容になっています。個人事業主が資金調達のためによく使っているのがこの買取型です。

保証型とは、売掛金などの債権を回収できないときに保証金が支払われるタイプになります。会社などが取引のリスク対策によく使うのがこの保証型です。

買取型ファクタリングには2社間と3社間がある

買取型には2つのタイプがあります。どちらのタイプも債権を資金化するという点は同じですが、資金化時の手続きに「誰が参加するか」が違ってきます。

・2社間ファクタリング

・3社間ファクタリング

2社間タイプで手続きに参加するのは申込者である個人事業主とファクタリング会社です。2社間タイプには手続き完了まで早いというメリットと、取引先に知られず債権を資金化できるというメリットがあります。

3社間タイプで手続きに参加するのは申込者である個人事業主とファクタリング会社、そして個人事業主の取引先(債権を支払う人や会社)です。

3社間タイプには取引先が参加することから債権トラブルのリスクが低くなるため、手数料を抑えられるというメリットがあります。

ファクタリングの利用には審査パスが必要である

ファクタリングは個人で仕事をしている方でも使えますが、利用のためには申し込み先の審査をパスしなければいけません。

審査は会社によって甘いか厳しいかが違います。基準が甘い会社を見つけて申し込みできれば、それだけ利用が容易になります。

誰でも通る審査激甘ファクタリングは存在しない

個人事業主なら誰でも通してくれる審査激甘の業者は存在しません。だからこそ審査に甘い業者を探したいという個人の方は少なくありません。

個人事業主の審査が甘いファクタリング業者を探すとして「では、どうやって探すか?」が問題になります。

個人事業主への審査が甘いファクタリング会社の特徴

個人事業主の審査が甘いファクタリング会社には次のような特徴があります。

・広い業種や債権に対応している

・少額の債権にも対応している

・手数料が高めに設定されている

・即日資金調達に対応している

・オンラインで手続きが完結する

・提出する必要書類が少ない

審査が甘いサービスを探したいときは、まずは特徴に当てはまっているかを確認します。特徴に当てはまっている業者は個人で仕事をしている方に対する基準が甘い可能性が高いと言えます。

広い業種や債権に対応しているファクタリング会社である

広い業種や債権に対応しているファクタリング会社の方が審査は甘い傾向にあります。なぜかと言うと、広い業種や債権に対応している場合、厳しい目で見てしまうと多くの申込者が使えなくなるからです。

広い業種や債権に対応しているファクタリング会社は審査をあまり厳しくするわけにはいかないため、個人事業主に対しても審査は甘い傾向にあるのです。

金額の低い債権にも対応している会社は審査が甘い

個人事業主と会社を比較すると、基本的に個人の方が事業規模は小さくなります。事業規模が小さいということは、売掛金などの債権額も小さいということです。

少額の債権に対応している業者の場合、事業規模の小さい事業者(個人事業主など)の利用も想定しています。そのため、個人で仕事を引き受けている方でも利用しやすい基準や条件を定めていることが少なくありません。

少額の債権にも対応しているファクタリング会社は、個人事業主に対する審査も甘い業者だと言えるでしょう。

ファクタリングの手数料が高い会社は個人事業主にも甘い

手数料が高い会社は申込者に対する審査が甘い会社です。

手数料にはリスク対策の意味もあります。仮に債権を回収できなくても、業者が受けるダメージを手数料である程度カバーできます。手数料は人件費や事務負担をカバーする費用などの意味もありますが、いざというときのリスク対策の意味もあるのです。

手数料を高めに設定しているファクタリング会社は、個人事業主などの申込者を甘い審査基準で判断する可能性が高いと言えます。

即日のファクタリング会社は個人事業主に甘い

即日対応の業者は個人事業主に対しても審査が甘いと言えるでしょう。なぜなら即日対応しなければならないため、チェックにあまり時間をかけられないからです。

即日対応のサービスは急いで手続きを進めなければならないため、細かな審査基準や厳しい審査基準で申込者・債権をチェックする時間はありません。スピードの速いファクタリング会社は、個人の方に対しても甘めであるという特徴があります。

オンラインで完結する会社は個人事業主にも甘い

オンラインで完結する業者は個人で事業をしている方を含め申込者に対する審査が甘い傾向にあります。

オンライン完結型の業者は迅速な資金調達が特徴です。また、手続きや書類の提出がネットで簡便にできてしまうところも特徴になります。

オンライン完結型のサービスは迅速さや簡便さが特徴なので、あまり面倒な審査や厳しい審査は行わない傾向にあるのです。そのため、個人事業主に対しても利用基準が緩やかなサービスになっています。

ファクタリングの必要書類が少ない会社は審査が甘い

提出すべき必要書類の少ない業者は、個人事業主に対する審査が甘い傾向にあります。

提出する必要書類が多い債権の資金化サービスは、それだけ多くの情報を厳しくチェックして利用の可否を審査するということです。

対して必要書類の少ない業者は、少ない情報で審査することになります。必要書類が多い業者より少ない業者の方が審査時に要する情報が少なく、限られたポイントで結果を出すことになるわけです。必要書類が少ない業者の方が個人事業主の審査も自然と甘くなります。

個人事業主がファクタリング審査を通過する4つのコツ

個人事業主に対する基準が甘いとしても、審査通過率100%はあり得ません。会社側がチェックを行う以上、審査落ちの可能性はゼロではないのです。

個人で仕事をしている方への審査が甘い会社を見抜いて申し込むだけでなく、実際にパスすることが重要です。審査パスのコツを説明します。

審査の甘いファクタリング会社を見抜いて申し込むことがコツ

業者によって審査基準や審査の甘さ、厳しさが違っています。審査パスのコツとして、まずは前の見出しで説明した特徴に当てはめて「個人事業主にとって基準が緩やかそうか?」をもう一度チェックしてみましょう。

審査が甘いファクタリング会社の中からさらに基準が緩やかそうな業者を見抜いて、申し込み先の候補を絞るという流れです。

支払い期日まで短い債権を選ぶことがコツ

ファクタリング会社の審査をパスしたいときは、資金化する債権もよく選ぶことが重要です。

報酬などの資金化業者が気にするポイントのひとつに「支払い期日」があります。個人事業主が資金化を申し込んだ債権の支払い期日が長いと、回収までの間に支払い側の事業が破綻することや、倒産するリスクが高くなってしまうのです。支払い期日まで短い債権の方が回収不能のリスクは低くなります。

個人で仕事をしている方は支払い期日まで短い債権を選んで申し込んだ方が良いでしょう。その方が審査通過率もさらにアップします。

3社間ファクタリングを選ぶことがコツ

個人事業主が審査パスを狙うときは、3社間タイプを選ぶこともコツになります。

3社間タイプは2社間タイプと比較して審査が甘い傾向にあります。なぜなら、3社間タイプは手続きに債権の支払い側である取引先も関与するからです。

取引先が承諾の上で手続きに関与することで「債権を巡ってトラブルになる」「支払いを受けられない」などのリスクが低くなります。3社間タイプはトラブルリスクが低くなるため、審査も甘いものになります。

3社間タイプの利用を検討することがコツです。

個人事業主に優しい会社を選ぶこともコツ

「審査が甘いか」だけでなく「個人事業主に優しいか」を判断して会社選びをすることもコツです。

同じような業態・職種の利用者の口コミ・評判などは参考になります。加えて、業者のホームページなどに「個人事業主OK」など分かりやすいかたちで記載してあると、「個人で仕事をしている人間にも優しい会社なのだろう」と予想できます。

申し込みを検討している先のホームページや利用者の口コミ・評判などから、個人にも優しい会社かどうか判断して申し込むことが審査パスのコツです。

個人事業主が審査の甘いファクタリング会社を選ぶときのコツ

個人事業主に対する審査が甘いファクタリング会社が複数見つかった場合はどのような基準で会社選びをしたらいいのでしょうか。

複数の業者から1社を選びたいときのコツを説明します。

審査の甘いファクタリング会社間で手数料を比較して選ぶ

個人事業主に対する審査が甘いファクタリング会社が複数ある場合は、それぞれの会社の手数料を比較してみましょう。設定されている手数料が低ければ、それだけ軽いコストの負担で資金調達できます。

複数の業者を手数料で比較する際は、同じファクタリングの種類で比較するよう注意してください。2社間タイプと3社間タイプでは手数料相場が違っています。

基本的に3社間で手続きを進める方が手数料相場は低くなります。

・3社間ファクタリングの手数料相場 / 1%~9%

・2社間ファクタリングの手数料相場 / 5%~20%

サービス選びの際は手数料の比較や見積もりの活用をおすすめします。

ファクタリングのサービス内容について確認する

個人事業主がファクタリング会社を選ぶときは審査の甘さも重要ですが、具体的なサービス内容・契約内容も重要になります。

業者によって「債権10万円から」など、サービス内容に違いがあります。申し込みを検討している先のサービス内容が債権額や調達したい金額に合っていないなら、再検討した方が良いでしょう。

また、契約時の内容が「償還請求権あり」になっていないか注意してチェックする必要があります。

償還請求権ありの契約とは、ファクタリング会社が債権を回収できないときは「代わりに払う」「債権を買い戻す」タイプの契約です。償還請求権ありの契約を結んでしまうと、後から個人事業主に対して「代わりに払ってくれ」と請求がくる可能性があり、リスクが高いと言えます。

ファクタリング契約の基本は「償還請求権なし」です。個人事業主に対する審査が甘い業者を選びたいときは、契約内容にも注意してください。

扱っているファクタリングの種類を確認して選ぶ

個人の方が複数の審査の甘い業者の中から1社を選びたいときは、扱っているファクタリングのタイプを確認して選ぶことがコツです。

会社によって「2社間のみ」「2社間と3社間どちらにも対応」など、扱っているタイプに違いがあります。

利用したいサービスを扱っている会社を選ぶことがコツです。

おすすめのファクタリング会社10選

比較的審査の甘いおすすめのファクタリング会社を厳選し、比較表にまとめました。

ファクタリング会社によって審査基準はさまざまです。ファクタリング会社を見つける際の参考にして下さい。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| アットライン | 上限なし | 0%~ | 最短5分 | 可能 |

| ファクトル | 1万円~制限なし | 1.5%~ | 最短40分 | 可能 |

| Mentor Capital | 30万円~1億円 | 2%~ | 最短30分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

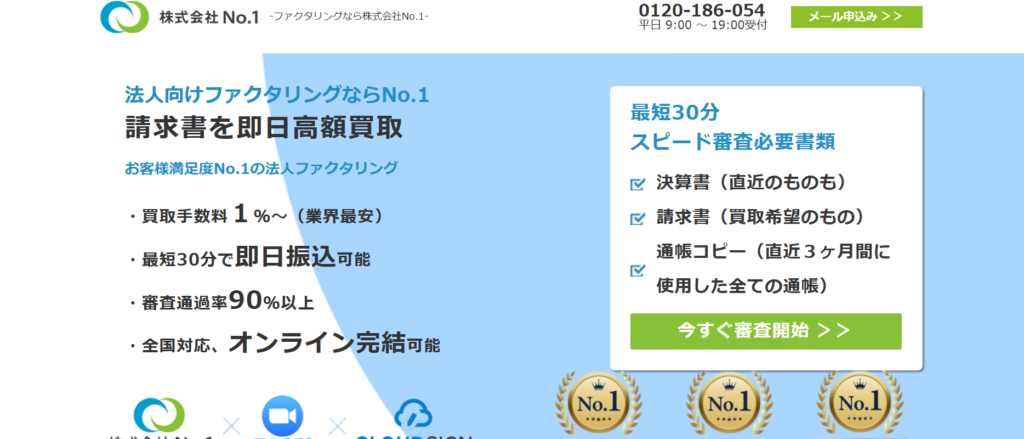

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

アットライン

アットラインは、最短5分での資金調達が可能なファクタリングサービスを提供しています。担保や保証人が不要で、手続きもシンプルで簡単。急な資金ニーズにも迅速に対応し、買取金額に上限がないため、大口取引にも対応可能です。他社と比較しても圧倒的な早いスピードと柔軟な対応力を持ち、ビジネスの成長を強力にサポートします。

| 会社名 | 株式会社アットライン |

|---|---|

| 代表者名 | 橋本 靖彦 |

| 所在地 | 東京都豊島区東池袋一丁目31番6三昌ビル301号 |

| 電話番号 | 0120-620-005 |

| 営業時間 | 9:00~19:00 |

| 設立 | 2024年10月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 0%~ |

| 買取可能額 | 上限なし |

| 入金スピード | 最短5分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話・オンライン |

| 必要書類 | 通帳コピー 請求書など |

- 初回手数料0%だからコストを抑えて利用可能!

- 最短5分で入金!スピーディーに早い資金調達

ファクトル

ファクトルは、独自のAI技術を活用したファクタリングサービスにより、業界トップクラスのスピードで資金調達ができるファクタリング会社です。

審査は最短10分、入金までは最短40分と、急な資金ニーズにも迅速に早い対応ができます。

サービスは完全WEB完結型となっており、来店やオンライン面談の必要は一切なし。全ての手続きがオンラインで完結するため、忙しい経営者でもスムーズに簡単に利用できます。

手数料は最低1.5%〜と、スピードだけでなくコスト面でも魅力的。迅速かつ低コストで資金調達を行いたい法人経営者に最適なサービスです。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0012 東京都港区芝大門1-2-18-2F |

| 電話番号 | 03-6435-7371 |

| 営業時間 | 8:30~18:00 |

| 設立 | 2017年4月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~ |

| 買取可能額 | 1万円~上限なし |

| 入金スピード | 最短40分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー 請求書 契約書など |

- 独自のAIファクタリングを利用することで、審査時間は最短10分、入金まで最短40分で資金調達が可能

- 完全WEB完結ファクタリングサービスなので、店舗に赴かずに手軽に取引可能

Mentor Capital

Mentor Capitalは、最短30分で資金を受け取れるスピード対応が魅力のファクタリング会社です。

急な資金ニーズにも迅速に応えてくれるため、スピードを重視する事業主にとって頼れる存在です。

手数料は2%からと低コストで利用可能。

コストを抑えて資金調達できる点も大きなメリットです。契約はオンライン・対面どちらにも対応しており、事業主のスタイルに合わせた柔軟な取引ができます。

対応金額は30万円〜1億円までと幅広く、少額から大口まで対応可能。

規模を問わず、さまざまな資金ニーズに応えられる体制が整っています。

また、無料査定はわずか60秒程度で完了。

簡単な手続きで、どの程度の資金調達が可能かすぐに確認できる点も便利です。

スピーディーな入金と柔軟な対応力を備えたMentor Capitalは、あらゆる規模の事業主にとって、心強い資金調達のパートナーといえるでしょう。

| 会社名 | 株式会社Mentor Capital |

|---|---|

| 代表者名 | 庄司 誠 |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-12 サンカテリーナ4F |

| 電話番号 | 03-6670-1996 |

| 営業時間 | 9:30~18:30 |

| 設立 | 平成21年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 本人確認書類 直近の取引入金が確認できる書類 請求書など |

- 必要書類を揃えておけば即日でファクタリングできる

- 2社間と3社間のファクタリングに対応

みんなのファクタリング

「みんなのファクタリング」は、法人やフリーランス、個人向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに簡単に利用できる点が魅力です。迅速な早い 資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMoは、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。注文書ファクタリングも可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡単さとスピード早い、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ベストファクター

「ベストファクター」は、個人事業主にもおすすめのスピード対応ファクタリングサービスです。

急な資金調達が必要になったときでも、**電話での簡単スピード診断を活用することで、最短5分で審査結果がわかります。そのため、資金繰りに不安を感じている個人事業主でも、すぐに対応できるのが大きなメリットです。

このサービスは法人だけでなく、個人事業主でも利用できるのが特徴。売掛債権の買取額は最大1億円と高額に対応しており、小規模事業者でも安心して利用できます。また、建設業や物流業、製造業、IT、医療、小売、サービス業など、さまざまな業種に対応しているため、職種を問わず柔軟に活用可能です。

さらに、1億円が基本の上限ではありますが、事業内容や取引状況によっては、さらに高額なファクタリングも可能。資金繰りの悩みに対して、しっかりと柔軟に応えてくれるサービスです。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

個人事業主はファクタリングを使える?審査の甘い会社の特徴などについてのまとめ

結論、個人事業主もファクタリングの利用は可能です。

ファクタリングというサービス自体に「会社のみ」などの制約はありませんので、申し込み先がOKとしていれば「問題なく使える」が結論です。

ただ、利用時は審査にパスしなければいけません。

個人事業主を対象にしたファクタリング会社の中でも審査基準が甘い会社を見つけることができれば、より容易にサービスを使えることでしょう。

この記事では基準の業者の特徴などもお伝えしましたので、銀行融資や他社の審査に通らなかった方はぜひ参考にしてください。