訪問可能なファクタリングは避けるべき?即日入金のためのおすすめ会社選び

2025年10月11日

ファクタリングを即日使いたいときは会社選びが重要です。なぜかと言うと、サービスによっては即日入金に対応していないためです。会社選びの段階で「即日入金に対応しているか」を見分けないと、後から「その日のうちに資金調達できなかった」と頭を抱える羽目になります。

即日使えるサービスを見分けたいときは、訪問可能を避けるなど6つのポイントが重要です。資金調達を「今日すぐに!」と困っている事業者に、即日対応可能なファクタリングを見つけるための会社選びについて解説します。

訪問可能なファクタリングを避けるなど6つのポイント

まずは即日使えるファクタリング会社を見つけるための6つのポイントについて簡単にまとめます。急いでいる事業者はこれらのポイントを確認した上で選んでください。

1.手続きスピードの早さ

2.オンライン手続きに対応可能か

3.訪問可能、訪問必須ではない

4.2社間の契約方法である

5.少額債権に特化している

6.提出を要する書類が少ない

はじめてファクタリングを使う事業者はローンなど他の資金調達方法とも比較した方がいいでしょう。

6つのポイントの具体的な説明に入る前に基本的な説明を読んで「ファクタリングがニーズや資金調達の目的に合っているか」を考えてみてください。

しばらく債権の資金化サービスを使っていなかった事業者やはじめて利用する事業者は、基本的なサービスの説明から順番におさらいし、それから「訪問可能なサービスは避ける」など会社探しのポイントに入ることをおすすめします。

ファクタリングとは?訪問可能を避けて即日利用するための基礎知識

ファクタリングとは債権の売買サービスのことです。

手元にある売掛金などを売買に対応している会社に譲渡・売却することで資金調達します。債権を使って柔軟に資金調達できる方法がファクタリングです。

ファクタリングには2つのタイプと2種類の契約方法があります。

ファクタリングの2つのタイプ|買取型と保証型

ファクタリングには2つのタイプがあります。

・買取型のファクタリング

・保証型のファクタリング

買取型は債権を譲渡・売却により現金化するタイプです。サービス内容が債権の売買だからこそ買取型と呼ばれます。買取型は急ぎの資金調達によく使われています。

保証型は債権を回収できないときや回収が難しいときに保証金が支払われるタイプです。サービスが「もしものとき」の保証なので保証型と呼ばれています。保証型は取引のリスク対策によく使われているタイプです。

どちらもタイプもさまざまな会社が扱っており、「訪問可能(対面)」など、会社ごとに利用条件が違っています。

ファクタリングの2つの契約方法|2社間と3社間

ファクタリングには2つに契約方法があります。

・2社間契約(2社間ファクタリング)

・3社間契約(3社間ファクタリング)

2社間契約とは、債権の売買を申し込む事業者とファクタリング会社の2社(2者)で行う売買・契約のことです。2社間契約には「最短即日可能になっており、手続きが早い」「取引先に知られずファクタリングできる」などのメリットがあります。

3社間契約とは、申し込み者である事業者と取引先、ファクタリング会社の3社(3者)で行う売買・契約のことです。2社間契約では取引先が関与しませんでした。3社間契約では取引先が手続きに関与するところが特徴です。

3社間契約には「売買後の債権トラブルのリスクが低い」「手数料相場が低い」などのメリットがあります。

最短即日使用が可能かどうかには訪問可能(対面)などのポイントの他に契約方法も関係してきます。

対応スピードやオンライン対応の可否などは会社によって違う

売掛金などの売買にかかる時間はファクタリング会社によって違います。

たとえば、2社間契約に対応しているA社とB社があったとします。A社とB社は共に手続きスピードに重点を置いていました。ただ、A社は最短即日使用が可能ですが、B社はスピードを重視しているものの最短が2日になっています。このように会社によって手続きにかかる時間が異なる他、最短使用までに要する時間も違ってくるのが基本です。

現金が急ぎで必要なら、最短入金までにかかる時間を確認しておく必要があります。

はじめて使う事業者はローンなどとも比較してみる

ファクタリングをはじめて使う事業者は、資金調達のニーズや目的にファクタリングが合っているか、念のためのローンなど他の方法と比較検討することをおすすめします。

ファクタリングには次のような特徴があります。

・債権の売買である(売掛金などの債権がないと使えない)

・負債にならない(借り入れではなく売買だから)

・融資やローンのような返済がない(サービスの性質が売買だから)

・担保や保証人が不要になっている(売買なので、返済できないときの保証は不要だから)

・契約方法によっては最短即日での利用が可能である

・契約方法によっては取引先にバレず資金調達できる

以上のような特徴をローンや融資など他の資金調達方法と比較検討してみましょう。その上で「ファクタリングの方がニーズに合っている」と感じたら、具体的な会社選びに入ることをおすすめします。

訪問可能なファクタリングは避ける!6つのポイントで即日入金の会社を選ぶ

サービスごとに最短使用までの時間が違うからこそ会社選びが重要です。即日入金のファクタリングを使いたいときの会社選びで大切になるポイントを順番に説明して行きます。

ポイント①手続きのスピードが早い

即日入金を希望する場合は「手続きスピード」に注目することがポイントです。ただ、手続きの早さだけが重要になるのではなく、「即日対応は可能か」を確認しておくことが重要になります。手続きが早いというだけでは即日対応できない可能性があります。即日入金を希望するなら、即日入金の可否まで調べておきましょう。

訪問の要否など他のポイントも重要ですが、第一にまずは「即日入金できるか」についてしっかりチェックして、その上で他のポイントも併せて会社選びをすることが大切になります。

ポイント②オンラインに対応している

オンラインの手続きに対応している会社やオンラインで完結する会社なら手続きがスムーズです。オンラインの手続きに対応していれば、急ぎのときはすぐにネットで手続きできます。加えて、夜間など都合のいい時間に申し込みや手続きを進めることも可能です。

訪問を要するかどうか以外にオンラインへの対応状況なども確認し、ネットで手続きできる会社を選ぶといいでしょう。

ポイント③訪問可能(訪問を要する)サービスは避ける

即日入金で資金調達したいなら、訪問を要するファクタリングや訪問可能のファクタリングは避けた方が無難です。

訪問が必要なファクタリングは時間を作って会社に足を運ばなければいけません。訪問に時間がかかってしまうため、対面を要するサービスで即日対応は難しいと考えるべきです。

また、訪問可能なファクタリングは、申込者が訪問する可能性も視野に入れてサービスに対応しています。同じく、即日入金は難しい可能性があります。

ポイント④2社間の契約方法に対応している

ファクタリングの契約方法の中でも3社間契約だと時間がかかってしまいます。3社間契約は申込者である事業者とファクタリング会社だけでなく取引先も手続きに関与します。手続きに関与する人数(社数)が多い分、時間がかかってしまうのです。

3社間契約で手続きにかかる時間の目安は1週間ほどになっています。3社間契約で債権を売買する場合、最短即日入金は難しい(基本的にできない)と考えてください。

2社間契約で債権を売買する場合、手続きにかかる時間の目安は最短即日~2日ほどになっています。即日入金を希望しているなら、2社間契約に対応している会社を選ぶことがポイントです。

ポイント⑤少額の債権が中心である

急いでファクタリングしたいなら訪問が必要なサービスであるかどうか以外に少額債権が中心の会社を選ぶことがポイントです。

高額の債権を買い取った後に回収不能になると、どうしても会社側のダメージが大きくなってしまいます。リスクや債権の内容、支払う側の信用度などをしっかり調査・審査したいと考えるのは当然ではないでしょうか。

少額の債権の売買では会社側もそこまで慎重になりません。仮に売買をする場合、不動産などの高額債権と家電ではどちらが慎重になるか考えてみれば、高額債権と少額債権の慎重さの違いがよく分かることでしょう。

即日入金のためにも、少額債権に対応しているファクタリング会社や少額債権を中心にしている会社、少額債権に特化している会社を選ぶことがポイントです。

ポイント⑥必要書類が少ない

ファクタリング会社によって必要書類の数や種類が異なります。会社によっては提出を要する書類やデータがかなり多いため、注意が必要です。

申し込みの際に必要書類や提出を要するデータが多い会社だと、それだけ手続きに時間がかかってしまいます。また、必要書類やデータは、提出後に会社が確認します。必要書類などが多いということは、チェックにも時間がかかるということです。反対に必要書類などが少ないと、チェックも短時間で済みます。

即日入金が希望なら、訪問を要するかどうかだけでなく、必要書類の少ない会社を選ぶことが重要です。

訪問可能(対面)などの条件だけでなくファクタリングのコストも確認する

ファクタリングの会社を選ぶときは「訪問可能(対面)サービスを避ける」などの他に、注意したいポイントがあります。注意点とは、手数料やその他の費用なども確認するという点です。

債権を売買するときの手数料は会社によって異なります。手数料などのコストが多いと、その分だけ調達できる現金が減ってしまうのです。必要な額を即日調達するためにも、訪問可能(対面)などのポイントだけに注目するのではなく、設定されている手数料率などコスト面も注視してください。

なお、即日利用の際によく使われる2社間契約の買取型だと、手数料相場は4%~12%になっています。

訪問可能なファクタリングは避けた上で即日入金を成功させるコツ

即日の資金調達を成功させるためには訪問可能なファクタリングを避けるなど、会社選びが重要です。ただ、会社選びさえしっかり行えば必ず成功するというわけではありません。

訪問可能なサービスを避けるなどポイントをおさえた会社選びをした上で、コツに留意することが重要です。

急ぎの資金調達を成功させるためのコツは5つです。

早い時間に申し込むことがコツ

売掛金などの売買を即日完了させるためには、訪問を要するファクタリングを避ける以外に「早い時間帯に申し込むこと」がコツです。

即日対応が可能なファクタリングでも、会社の就業時間ぎりぎりや午後遅くの申し込みになってしまうと、対応が翌営業日になってしまう可能性があります。資金調達を急ぐときは、その日の午前中など早い時間に申し込みを完了させてください。

過去に使ったサービスに申し込むこともコツ

現金の確保を急ぐときは過去に使ったファクタリング会社に申し込むこともコツになります。

過去に使ったことのある会社の場合、社内に申込者である事業者やサービス利用時の情報が残っていることが多いのです。会社側は過去の情報も参考にできるので、手続きや審査がスムーズに進みます。その分だけ早く現金を確保できる可能性が高くなるので、急ぐときは以前に利用した会社も申し込みの候補に入れた方がいいでしょう。

訪問可能かどうかなども含めて留意したいポイントです。

必要書類なども前もって準備しておく

ファクタリングを急ぐときは必要書類を早め早めに準備しておくとスムーズです。書類や提出すべきデータが必要なタイミングになってから準備すると、時間ロスになってしまいます。あらかじめ必要な書類やデータを準備しておき、「提出してください」と言われたタイミングですぐに出せるようにしておくようにします。

提出すべき書類やデータについて分からないことがあれば、申し込み前に確認しておくことをおすすめします。訪問を要するサービスを避けるだけでなく、必要書類などの事前準備にも力を入れておきましょう。

事前審査を有効活用することもコツ

ファクタリングで即日入金を成功させるためには、訪問を要するファクタリングを避ける他に、事前審査を有効活用することもコツです。

事前審査とは、必要なときすぐに債権を売買できるよう事前に審査を受けておくことを言います。事前に「この内容、この債権で申し込みます」と審査を受けておけば、その内容で実際に売買を申し込めばスムーズに手続きできます。

急ぎの資金調達が必要になりそうなときは、あらかじめ事前審査を受けておき、お金が必要になったタイミングですぐに手続きするという方法が有効です。

可能な限り額の小さい債権を対象にする

債権の額が小さい方が売買完了までのスピードが速くなります。急いでいるときは額の大きな売掛金などではなく、可能な限り小さな額の債権を売買することがコツです。

大きな額の売掛金などは、手続き完了まで早い会社でも、どうしても「回収できなかったらどうしよう」「審査でしっかり見極めないと」と慎重になります。

額の小さな売掛金などは回収できなくても会社側へのダメージが小さいことから、額の大きな債権ほど慎重にはなりません。急ぐときは手持ちの売掛金などの中から額の小さなものを売買した方がいいでしょう。

おすすめの即日対応ファクタリング会社10選

現在、個人事業主やフリーランスをはじめ、中小企業から大手企業まで、多くの事業者がファクタリングを資金調達の手段として活用しています。特に売掛金の支払いを待たずに資金化できる仕組みは、資金繰りの遅れに直面する現場にとって、非常に心強い存在です。しかし一方で、「どこに申し込めば審査に通るのか分からない」「必要書類をすべて提出したのに通らなかった」といった不安や失敗談も少なくありません。特に個人やフリーランスの方の場合、法人よりも審査のハードルが高いと感じてしまい、「どうせ自分は無理だろう」と諦めてしまうケースすらあります。さらに、焦って資金を求めた結果、闇金まがいの悪質な業者に申し込んでしまい、法外な手数料に苦しむトラブルも後を絶ちません。「払えないなら財産を差し押さえる」といった脅し文句に悩まされる人もいます。こうした事態を避けるためには、どこに申し込むか・どの会社が安全かを正しく仕分けし、信頼できる業者を選ぶことが何より大切です。

本記事では、そうしたお悩みを抱える方に向けて、

「審査が比較的甘い」

「24時間オンライン申込み対応」

「即日入金OKのスピード重視」

「個人やフリーランスでも利用可能」

といったニーズを満たす、信頼性の高いファクタリング会社を厳選してご紹介します。

中には、AIによる独自審査システムで審査通過率を高めている会社や、資金繰りの遅れがちな現場の悩みに寄り添うコンサルティング型のファクタリング会社も含まれています。事前に必要書類を準備しておけば、面倒な仕分けや確認作業の時間も短縮でき、よりスムーズな資金調達が可能です。

「いますぐ現金が必要。でも、どこに頼めばいいかわからない」「払えない支払いが差し迫っている」——そんな方は、焦って申し込む前に、本記事を“ファクタリング情報局”として活用し、現実的かつ安全な資金調達手段を見つけてください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| うりかけ堂 | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

| アットライン | 上限なし | 0%~ | 最短5分 | 可能 |

| ファクトル | 1万円~制限なし | 1.5%~ | 最短40分 | 可能 |

| Mentor Capital | 30万円~1億円 | 2%~ | 最短30分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

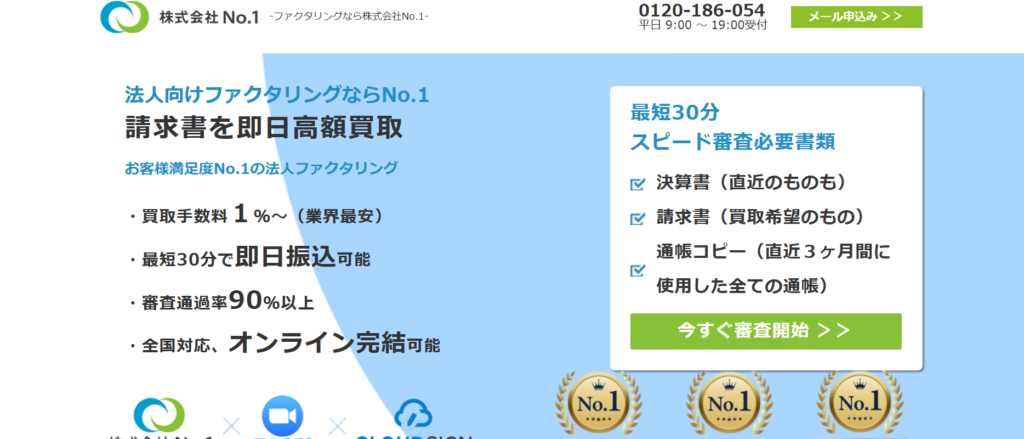

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ククモ | 上限・下限なし | 1%~ | 最短2時間 | 可能 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

うりかけ堂

うりかけ堂は、個人事業主にもおすすめのスピード対応型ファクタリング会社です。

業界最安水準の手数料2%から利用できる点が大きな魅力で、資金調達の対象額は最低30万円から、最大で5,000万円までと幅広く対応しています。そのため、小規模な事業者様から中堅規模の法人様まで、資金繰りに関する多様なニーズに柔軟に応えることができます。

うりかけ堂では、Webからたったの1分で簡単に見積もりができるオンライン対応の仕組みを導入しており、日中は忙しくて時間が取れないという方にも非常に便利です。また、電話でのご相談やお問い合わせは、365日24時間体制で受け付けており、急な資金ニーズにも迅速に対応可能です。

契約手続きもオンライン完結型となっており、電子契約サービス「クラウドサイン」を活用することで、書類のやり取りや郵送の手間を省き、最短で申込から2時間以内に入金が完了するスピード感も大きな魅力です。

このスピーディーさは、日々の売上や取引先からの入金に頼る個人事業主にとっては、資金繰りの不安を軽減する非常に心強いサポートとなります。

さらに、保証人や担保の提出は一切不要で、債務超過や税金の未納がある方でも利用可能な柔軟な審査基準が設けられているため、一般的な融資やローンの審査が通りにくいと感じている方にもおすすめです。実際に、うりかけ堂の審査通過率は92%以上と非常に高く、甘い、多くの事業者様が利用しやすい環境が整っています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~5,000万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 本人確認書類 入出金の通帳(Web通帳含む) 取引先との契約関連書類(請求書/見積書/基本契約書等) |

| 会社名 | 株式会社hs1 |

|---|---|

| 代表者名 | 鈴木 博雅 |

| 住所 | 〒101-0041 東京都千代田区神田須田町2-2-7 トーハン須田町ビル10 |

| 電話番号 | 0120-060-665 |

| FAX番号 | 03-5927-8416 |

| 営業時間 | 平日9:00~19:30 |

| 設立日 | 非公開 |

アットライン

アットラインは、最短5分での資金調達が可能なファクタリングサービスを提供しています。担保や保証人が不要で、手続きもシンプルで簡単。急な資金ニーズにも迅速に対応し、買取金額に上限がないため、大口取引にも対応可能です。他社と比較しても圧倒的な早いスピードと柔軟な対応力を持ち、ビジネスの成長を強力にサポートします。

| 会社名 | 株式会社アットライン |

|---|---|

| 代表者名 | 橋本 靖彦 |

| 所在地 | 東京都豊島区東池袋一丁目31番6三昌ビル301号 |

| 電話番号 | 0120-620-005 |

| 営業時間 | 9:00~19:00 |

| 設立 | 2024年10月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 0%~ |

| 買取可能額 | 上限なし |

| 入金スピード | 最短5分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話・オンライン |

| 必要書類 | 通帳コピー 請求書など |

- 初回手数料0%だからコストを抑えて利用可能!

- 最短5分で入金!スピーディーに早い資金調達

ファクトル

ファクトルは、独自のAI技術を活用したファクタリングサービスにより、業界トップクラスのスピードで資金調達ができるファクタリング会社です。

審査は最短10分、入金までは最短40分と、急な資金ニーズにも迅速に早い対応ができます。

サービスは完全WEB完結型となっており、来店やオンライン面談の必要は一切なし。全ての手続きがオンラインで完結するため、忙しい経営者でもスムーズに簡単に利用できます。

手数料は最低1.5%〜と、スピードだけでなくコスト面でも魅力的。迅速かつ低コストで資金調達を行いたい法人経営者に最適なサービスです。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0012 東京都港区芝大門1-2-18-2F |

| 電話番号 | 03-6435-7371 |

| 営業時間 | 8:30~18:00 |

| 設立 | 2017年4月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~ |

| 買取可能額 | 1万円~上限なし |

| 入金スピード | 最短40分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー 請求書 契約書など |

- 独自のAIファクタリングを利用することで、審査時間は最短10分、入金まで最短40分で資金調達が可能

- 完全WEB完結ファクタリングサービスなので、店舗に赴かずに手軽に取引可能

Mentor Capital

Mentor Capital(メンターキャピタル)は、急な資金ニーズに即応するスピード対応が特徴のファクタリング会社です。最短30分での入金も可能なため、「すぐに資金が必要」という事業主にとっては非常に心強い存在です。また、手数料は2%〜と業界水準でも低めに設定されており、コストを抑えた資金調達が実現可能です。資金効率を重視する中小企業やフリーランスにも適した選択肢となっています。契約方式はオンライン・対面の両方に対応。利用者のスタイルや状況に応じて柔軟に選択できる点も大きな魅力です。さらに、対応可能な金額は30万円〜1億円までと幅広く、少額から大口案件まで対応可能。業種や事業規模を問わず、多様な資金ニーズに応えられる体制が整っています。無料査定は最短60秒で完了するため、申込み前にどの程度の資金調達が可能か、スピーディーに把握することができます。スピード・コスト・柔軟性を兼ね備えたMentor Capitalは、資金繰りに悩むすべての事業主の心強い資金パートナーとして、高い評価を得ています。

| 会社名 | 株式会社Mentor Capital |

|---|---|

| 代表者名 | 庄司 誠 |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-12 サンカテリーナ4F |

| 電話番号 | 03-6670-1996 |

| 営業時間 | 9:30~18:30 |

| 設立 | 平成21年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 本人確認書類 直近の取引入金が確認できる書類 請求書など |

- 必要書類を揃えておけば即日でファクタリングできる

- 2社間と3社間のファクタリングに対応

みんなのファクタリング

「みんなのファクタリング」は、法人やフリーランス、個人向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに簡単に利用できる点が魅力です。迅速な早い 資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは、東京都千代田区に拠点を構えるファクタリング専門会社です。業界最低水準の買取手数料(5%~)を誇り、最短即日で資金化が可能。赤字決算や税金滞納があっても利用できる柔軟な審査体制が魅力です。

契約方法は「オンライン」「来店」「出張」の3種類から選べるため、多忙な個人事業主にもぴったり。急な資金ニーズにもスピーディーに対応できる、頼れる資金調達のパートナーです。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

買速

「買速」は、最短30分で売掛債権を現金化できるスピード対応が魅力のファクタリングサービスです。平日の午前9時から営業しており、急な資金ニーズにも柔軟に対応できるため、忙しい個人事業主にとって心強い味方となります。

買取額は10万円から利用可能で、少額資金が必要な場合でも気軽に申し込みができます。個人事業主のように規模が小さくても利用しやすい点は、大きなメリットです。

手数料は最低2%と比較的低水準に設定されています。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

株式会社No.1

株式会社No.1は、東京都に本社を構えるファクタリング事業を展開する信頼と実績のある企業です。中小企業や個人事業主の皆様が抱える資金繰りの課題に迅速かつ柔軟に対応し、売掛金を買い取ることで早期に資金を提供するサービスを行っています。これにより、お客様のビジネスにおけるキャッシュフローを改善し、経営の安定化や事業のさらなる成長を力強くサポートしています。

当社は、お客様一人ひとりの経営状況やニーズにしっかりと寄り添い、個別対応による最適なサービスを提供することを重視しています。スピーディーな審査体制と、迅速で早い資金提供の仕組みを整えており、急な資金需要にも即座に対応可能です。

特に個人事業主の方にとっては、資金調達の選択肢が限られていることも多いため、当社のファクタリングサービスは大きな力となります。銀行融資に比べて審査基準が柔軟で、甘い、担保や保証人も不要なため、資金繰りに不安を感じている方にとって、非常に利用しやすい手段となっています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ククモ

QuQuMo(ククモ)は、来店不要・完全オンラインで手続きが完結するファクタリングサービスを提供しており、最短2時間での入金が可能です。急な資金ニーズに直面している企業や個人事業主にとって、非常に頼りになる存在です。提出書類も本人確認書類・請求書・通帳のコピーのみと非常にシンプル(※個人事業主は確定申告書など追加書類が必要)で、すべての書類がオンラインでアップロード可能。余計な手間をかけず、スピーディーに申し込みから資金化まで進めることができます。さらに、債権譲渡登記や面談も原則不要。買取金額の制限がない点も、少額から高額まで幅広いニーズに対応できる柔軟性を示しています。加えて、注文書ファクタリングにも対応しているため、請求書発行前の資金調達も可能です。気になる手数料は、下限が「1%〜」と業界でも最安水準。上限は非公開ですが、全体的にコストを抑えた資金調達ができる可能性が高く、多くの利用者から高評価を得ています。「手続きを簡単に済ませたい」「できるだけ早く現金化したい」「手数料は抑えたい」という企業にとって、QuQuMoは非常に理想的なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

- 注文書でもOK

ラボル

ラボルは、個人事業主やフリーランスの方向けに特化したファクタリングサービスを提供する、安心と信頼のオンライン資金調達プラットフォームです。

・最短1時間で資金調達可能

・オンライン完結・来店不要

・提出書類は最小限

・面倒な手続きなしでカンタン利用

急な資金ニーズにも即対応。請求書(売掛金)を現金化することで、事業の運転資金を素早く確保できます。スピード感だけでなく、利便性と手軽さでも多くのフリーランスから支持されています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

訪問可能なファクタリングは避けるべき?即日入金のための会社選びのまとめ

本記事では、即日対応可能なファクタリングを見つけるための会社選びについて解説しました。

即日入金のためには訪問可能なファクタリングや、訪問を必須にしているファクタリングは避けるべきです。この他にも契約方法は2社間契約を選ぶことやオンライン対応が可能であるなど、会社選びにも注意が必要になります。

また、サービスを利用する際にもコツが重要です。即日入金のための会社選びやコツに留意して、サービスを有効活用してください。

◎ポイントを抑えて即日ファクタリングを成功させるには?

即日入金を目指すなら、訪問可能なファクタリングは避けるのが鉄則です。特に、個人事業主のように時間やリソースに限りがある方にとって、24時間対応のオンライン手続きが可能なファクタリング会社は大きな味方となります。対面が必要なサービスは仕分け作業や訪問の手間でスピードが落ち、即日入金はほぼ不可能と考えた方がいいでしょう。

また、支払いが遅れそうな状況でも、焦って条件の甘いファクタリングに飛びつくのは危険です。中には実態が不透明で、実質的に闇金まがいの業者も存在します。「払えなくなったらどうなるのか」といったリスクまで含め、しっかりとファクタリングの仕組みを理解しておくことが重要です。

特に、急ぎであれば2社間契約・少額債権・書類の少なさを重視して会社を選ぶのが成功のカギです。さらに、事前審査を済ませておく、午前中の早い時間に申し込むなどの工夫をすることで、よりスムーズな対応が期待できます。

「いますぐ現金が必要」と思っても、安易に選べば後で大きな代償を払うことになります。条件の良い会社をしっかり仕分けし、払えなくなるリスクを最小限に抑えることが、ファクタリングを使いこなす上で最も大切なポイントです。