ファクタリングにおける掛け目とは?限度額や利点、注意点も合わせて解説

2026年1月27日

この記事では、「掛け目」とはどういうものなのか、その仕組みや注意点、さらにはファクタリングにおける実際の影響などについて詳しく解説していきます。

掛け目とは、別名「担保掛け目」あるいは単に「掛目」とも呼ばれる金融用語の一つです。これは、担保として差し出された資産に対して、どれくらいの割合で現金化(融資)できるのかを示す基準です。たとえば、1,000万円の資産価値がある担保に対して、掛け目が80%と設定されていれば、金融機関はその担保に基づいて最大800万円までしか貸し付けを行いません。これは、担保資産の評価に甘い見積もりをせず、売却時のリスクや市場変動を考慮して安全マージンを取っているためです。

ファクタリングにおいてもこの「掛け目」は重要な意味を持ちます。ファクタリングとは、売掛債権をファクタリング会社に売却して、資金を早期に調達する手法ですが、この売掛金が満額で買い取られるわけではありません。ここで適用されるのが掛け目で、例えば売掛金が500万円あっても、掛け目が90%であれば実際に受け取れる金額は450万円になります。このように、掛け目はファクタリング利用者にとって資金調達の実効性を左右する重要な要素です。

さらに、掛け目の設定はファクタリング会社が独自に判断するため、売掛先の信用力や過去の取引実績、手形の回収状況なども加味されます。たとえば、売掛先が期日通りに支払ってくれず、何度も取り立てが必要な企業であれば、掛け目は低く設定される傾向があります。また、売掛金が手形である場合は、現金化までに時間がかかるため、一般的にリスクが高いとされ、その分掛け目も低くなる傾向があります。

会計処理においても、ファクタリングを利用する場合は仕分けが必要になります。たとえば、売掛債権をファクタリング会社に譲渡した場合、「売掛金」の勘定科目を減らし、「現金」や「債権譲渡益/損」などの科目で仕分けを行うことになります。このとき、掛け目によって受け取る金額が変動するため、会計上の損益にも影響を及ぼします。

このように、掛け目はファクタリングの利用において、単なる手数料以上に重要な要素であり、甘い見積もりで見逃してしまうと、資金繰りに大きな支障をきたす恐れがあります。この記事を通じて、掛け目の正しい理解とその注意点をぜひ押さえておきましょう。

ファクタリングにおける掛け目とは?

掛け目という言葉は、もともとは「秤(はかり)」で量った重さを指す言葉でした。つまり、物の重さを測定する際の基準や割合という意味合いが根底にあります。このような「重さを量る」「価値を見積もる」という概念が転じて、現代の金融業界では異なる意味で使われるようになりました。

現在、金融の世界において「掛け目」とは、主に融資やファクタリングの際に担保や債権の評価額に対して、どの程度まで現金化できるか、あるいはどの割合まで金融機関がリスクを取るかという判断を示すための係数として用いられています。これは、単なる抽象的な基準ではなく、金融取引のリスク管理において極めて重要な役割を果たしているのです。

たとえば、銀行やノンバンクなどの金融機関が企業に融資を行う際、多くの場合は何らかの担保が必要になります。担保には不動産、有価証券、在庫商品など様々な種類がありますが、これらの担保が必ずしもそのままの価値で評価されるわけではありません。というのも、担保となる資産の価値は変動する可能性があり、また実際に換金しようとした際に時間やコストがかかるケースもあるからです。

したがって、金融機関としては、担保が実際の市場価値を持っていたとしても、その全額を融資額の基準にしてしまうと、回収が困難になった場合に損失が出るリスクを抱えることになります。たとえば、1,000万円の評価がついた不動産を担保として受け取ったとしても、いざという時にすぐに売却できるとは限らず、場合によっては取り立てや処分に手間と費用がかかる可能性もあります。こうした事態を想定して、金融機関は担保の価値を実際よりも低めに見積もるのが一般的です。このときに用いられるのが「掛け目(掛け率)」であり、仮に掛け目が70%とされれば、その担保価値1,000万円に対して実際に融資されるのは700万円まで、ということになります。

この考え方は、実はファクタリングにおいても同様に活用されています。ファクタリングとは、企業が保有する売掛金をファクタリング会社に売却し、早期に現金化する資金調達の方法です。このとき、売掛金がたとえば500万円あるからといって、必ずしも500万円全額が買い取られるわけではありません。ファクタリング会社も、売掛先の信用状況や支払いの履歴、過去の手形の不渡り状況などを詳細に審査し、万一回収ができなかった場合に備えて、リスクを加味した掛け目を設定します。

つまり、ファクタリングにおける掛け目とは、売掛金に対して何割程度の金額を実際に買い取ってくれるかを示す指標であり、たとえば90%の掛け目が設定されていれば、500万円の売掛金に対して実際に受け取れる金額は450万円になります。残りの10%は、リスクへの備えや手数料の一部として差し引かれてしまうのです。

掛け目の設定は、売掛先の企業の規模や信用力、支払い能力によっても大きく左右されます。例えば、過去に支払遅延や手形の不渡りがあったような取引先に関する売掛金であれば、当然ながら掛け目は低く設定されます。反対に、優良企業や大手上場企業など、支払い能力が高く取り立てリスクが少ないと判断される相手であれば、掛け目は高く設定され、より多くの現金を調達できる可能性が高まります。

このように、掛け目というのは単なる計算式の数字ではなく、金融機関やファクタリング会社が慎重にリスク管理を行ううえで、欠かすことのできない判断基準なのです。実際の取引においては、この掛け目を理解せずに「売掛金がある=そのまま全額現金化できる」と考えてしまうのは非常に甘い見通しといえるでしょう。

また、ファクタリングを会計処理する際には、「売掛金」や「現金」の仕分けに加え、「債権譲渡損」や「手数料」などの勘定科目を用いた仕分け処理が必要になります。掛け目によって差し引かれた金額は、会社の財務諸表にも影響を及ぼすため、経理担当者は仕分けを正確に行うことが求められます。

ファクタリングで売掛金の満額がもらえるわけではない

たとえば、ファクタリング会社に売掛金として1,000万円分の債権を持ち込んだ場合、多くの人は「この金額から手数料だけを引かれた金額がそのまま入金される」と考えるかもしれません。つまり、仮に手数料が5%であれば、950万円が入金される──といった具合です。

しかし、実際のファクタリング取引ではそう単純にはいきません。というのも、ファクタリングでは「掛け目」という考え方が用いられるためです。前述のとおり、掛け目とは、売掛金のうちファクタリング会社がどれだけの割合を買い取るかを示す割合のことです。つまり、手数料とは別に、掛け目によって売掛金そのものの評価額が調整されるため、結果として実際に入金される金額は売掛金の額面よりさらに少なくなる可能性があります。

たとえば、掛け目が90%に設定されている場合、1,000万円の売掛金でも、評価されるのは900万円まで。そして、そこからさらに手数料が差し引かれるため、実際に受け取れるのはたとえば850万円程度になるといったケースも珍しくありません。このように、ファクタリングの実質的な調達額は、「売掛金額 × 掛け目 − 手数料」という計算式で算出されるのが一般的です。

とはいえ、すべてのファクタリング会社がこのように掛け目を適用しているわけではありません。市場には、掛け目を設定せず、売掛金の額面通り──つまり100%の金額を基準として買取を行う会社も存在します。こうしたファクタリング会社は、利用者にとって非常に魅力的に映るでしょう。なぜなら、掛け目による減額がない分、より多くの資金を手に入れることができるからです。

とにかく「なるべく多くの資金を確保したい」「売掛金を高く評価してくれる会社に売りたい」と考える場合、掛け目を設けていないファクタリング会社を選ぶことは有効な手段となります。とくに、資金繰りが厳しいタイミングでは、少しでも手元に残る金額を増やすことが重要となるため、こうした選択肢を積極的に検討する価値は十分にあるでしょう。

ただし、注意すべきポイントもあります。掛け目を設けていないファクタリング会社は、それだけで見れば利用者に有利な条件を提示しているように思えますが、その裏には当然ながらリスクが存在します。売掛金を100%評価して買い取るということは、ファクタリング会社にとってはリスクを全面的に背負うことになります。仮に売掛先が支払いを滞らせた場合、ファクタリング会社がその損失を直接被ることになるからです。

そのため、掛け目がない代わりに、手数料が割高に設定されていたり、与信審査が非常に厳しく、審査結果が出るまでに時間がかかったりするケースも少なくありません。中には、売掛先企業の詳細な情報提供を求められたり、複数回にわたる電話・書面での確認作業が必要になることもあります。つまり、掛け目がないファクタリングは、条件が良いように見えて、実は「スピード重視」や「手続きの簡便さ」を求める利用者にはあまり適していない場合もあるのです。

したがって、ファクタリングを利用する際には、「掛け目があるかないか」だけで判断するのではなく、手数料率、入金スピード、審査の厳しさ、対応の柔軟性など、総合的な観点から比較・検討することが重要です。とくに、中小企業や個人事業主が資金繰りの手段としてファクタリングを利用する場合、単純に「高く売れる会社」に飛びつくのではなく、「自社の状況に合った条件」を見極める目が求められます。

ファクタリングの掛け目は80%程度

掛け目は、担保や対象資産の「信用度」や「換金性の高さ」によって大きく変動する性質を持っています。つまり、金融機関がその資産をどの程度信頼できるか、そして万が一回収が必要になった場合に、どれだけスムーズに現金化できるか──この2点が掛け目の設定において最も重要な判断基準となります。

たとえば、もっとも信用度が高いとされる「銀行預金」のような資産については、掛け目が100%に設定されることも珍しくありません。これは、銀行預金がすでに現金同様の存在であり、換金する必要すらない流動性の高い資産だからです。そのため、金融機関もこれを担保にした場合、満額の価値を認めることができます。

一方で、信用度がやや低い資産、たとえば上場していない企業の株式や、業績の不安定な企業の有価証券などについては、掛け目が60%程度、場合によっては50%を下回ることもあります。これらの資産は、市場での売却が難しい上、価格変動のリスクも大きいため、金融機関としては安全を見て低めの掛け目を設定するのが一般的です。

このような中で、ファクタリングにおける掛け目は、だいたい70%〜90%程度に設定されるのが標準的な相場となっています。具体的には、売掛先が上場企業や公的機関のように信用力が非常に高い場合には、掛け目が90%を超えることもありえます。一方で、支払い実績が不安定だったり、過去に手形の不渡りがあるような企業が売掛先の場合には、掛け目が70%前後にまで下がることもあります。

このファクタリングの掛け目を、他の安定資産と比較してみると、たとえば国債のような政府が発行する極めて信用度の高い資産であれば、掛け目は95%前後と非常に高くなります。また、比較的安定した投資商品である投資信託でも、90%前後の掛け目が設定されるケースが多いです。これらはいずれも、価格の変動が緩やかで、現金化が比較的容易であることが評価されているためです。

こうした安定資産と比較すれば、ファクタリングの掛け目はやや低く感じられるかもしれません。しかし、たとえば土地や建物といった不動産資産の場合、掛け目は70%程度に設定されることが一般的であり、しかも換金には時間もコストもかかります。この点を踏まえると、ファクタリングにおける70〜90%という掛け目は、決して低すぎるというわけではなく、むしろ流動性の高い資金調達手段としては妥当な水準であると言えるでしょう。

特に、ファクタリングは不動産のように時間のかかる手続きや登記の必要もなく、売掛金という「将来的に入金される見込みのある債権」をすぐに現金化できるという点で、非常に効率的な資金調達手段です。その掛け目が70%〜90%であれば、資産効率としても十分に価値のある選択肢となりえます。

掛け目は未回収リスクや利用頻度で変わる

ファクタリングにおける「掛け目(かけめ)」が具体的に何%になるのかは、売掛金の回収可能性、つまり「その債権がどの程度の確率で確実に回収できるか」に大きく左右されます。掛け目とは、売掛債権に対してファクタリング会社がどれだけの割合で買い取るかを示す指標であり、売掛債権の信用力の高さがその数値に直結します。

たとえば、売掛先が上場企業や誰もが知る大手企業である場合、債権が回収できなくなる可能性は非常に低いため、掛け目は自然と高くなります。このようなケースでは、ファクタリング会社も安心して債権を買い取ることができるため、90%〜95%といった高い掛け目が設定されることもあります。

一方、売掛先が中小企業や業績が不安定な企業である場合、その信用力に対する懸念から、掛け目は低く見積もられる傾向があります。中小企業の場合、資金繰りの悪化や倒産のリスクが相対的に高いため、たとえ額面が大きくても、掛け目が70%〜80%程度にとどまることが多いのです。

特筆すべき例として、医療機関が保有する「診療報酬債権」があります。診療報酬とは、医療機関が診療を行った対価として、国民健康保険団体連合会(国保)や社会保険診療報酬支払基金(社保)などの公的機関から支払われる金銭を指します。これらの機関は国が運営または管理しているため、倒産リスクが極めて低く、売掛金の回収見込みがほぼ100%に近いとされています。そのため、こうした診療報酬債権をファクタリングする場合は、掛け目が90%前後と非常に高く設定されるのが一般的です。

また、掛け目の決定に影響するのは売掛先の信用度だけではありません。ファクタリングを利用する企業(債権を売る側)とファクタリング会社との「取引実績」も重要な要素となります。

たとえば、初めてファクタリングを利用する企業に対しては、ファクタリング会社も慎重になります。過去の支払いトラブルの有無、会計処理の透明性、売掛債権の管理体制などが未知であるため、リスクを抑えるために掛け目を低めに設定する傾向が強くなります。これはある意味「様子見」の段階であり、掛け目が70%台にとどまることも珍しくありません。

しかし、同じ企業がファクタリング会社を継続的に利用し、その都度問題なく取引が完了している場合、状況は大きく変わってきます。取引のたびに実績が積み上がり、ファクタリング会社側の信用評価が高まっていくことで、次第に掛け目の数値も引き上げられていきます。長期的な取引関係が築かれることで、最終的には初回よりも10%以上高い掛け目が適用されるケースもあるのです。

このように、ファクタリングの掛け目は単純な計算式ではなく、「売掛先の信用力」「売却する企業の信頼性」「取引の継続性」など、複数の要素をもとに総合的に判断されます。高い掛け目での資金調達を実現するためには、信頼できる売掛先との取引を確保することはもちろん、ファクタリング会社との良好な関係を継続的に築くことも重要だといえるでしょう。

掛け目に加えて手数料も発生する

ファクタリングを利用する際には、資金化の際に差し引かれるのは「掛け目」だけではありません。もうひとつ重要なコストとして、「手数料」も発生します。この手数料は、ファクタリング会社にとってのサービス提供料であり、債権の管理やリスク引受に対する対価といえるものです。

したがって、実際に企業がファクタリングを行って現金として受け取る金額は、売掛金の額から「掛け目で減額された分」と「手数料として差し引かれる分」の両方を差し引いたものとなります。この点をしっかりと理解しておかないと、「思っていたよりも手元に残る資金が少なかった」という事態にもなりかねません。

では、具体的な計算例を見てみましょう。

たとえば、売掛金の額が1,000万円であったとします。ファクタリング会社が設定する掛け目が80%、さらにその買取対象額に対して10%の手数料がかかると仮定すると、受け取れる金額の算出式は次のようになります。

1,000万円 × 0.8(掛け目)= 800万円(買取対象額)

800万円 × 0.9(手数料差し引き後)= 720万円(即時入金額)

つまり、1,000万円の売掛金に対して、手元にすぐ入金されるのは720万円となります。

ここで注意すべきなのは、手数料は「売掛金全体」に対してではなく、「掛け目が適用された後の金額(この場合は800万円)」に対して課されるという点です。よくある誤解として、「手数料10%だから、1,000万円の10%で100万円が手数料」と考えてしまうケースがありますが、これは正しくありません。

実際には、掛け目後の800万円に対して10%の手数料がかかるため、手数料額は80万円となります。結果的に、1,000万円から800万円(掛け目適用額)を取り出し、そこからさらに80万円(手数料)を引いて、最終的な即時資金化額は720万円となるのです。

では、掛け目によって差し引かれた200万円はどうなるのかというと、これは失われるわけではなく、後日取引先が売掛金を支払ったタイミングで企業に返還されます。つまり、売掛先からの支払いが無事に行われた場合、残りの200万円はファクタリング会社から企業に戻される仕組みです。

したがって、上記のケースでは、企業はまず720万円を先に受け取り、売掛先からの支払いが完了した後、さらに200万円を受け取ることで、最終的には合計920万円が手元に残る計算になります。

このように、ファクタリングによる資金調達では、「今すぐ手に入るお金」と「将来的に戻ってくるお金」が混在することになるため、資金繰りの計画を立てる際にはこの点をしっかりと踏まえておくことが重要です。とくに仕分け処理の際や会計管理の上でも、「掛け目で差し引かれた額は最終的に返ってくる前提である」ことを理解しておかないと、資金残高の把握にズレが生じる可能性があります。

また、ファクタリングの「掛け目」と「手数料」は、それぞれ別個の要素として捉える必要があります。「掛け目が甘い(=高い)」ファクタリング会社であっても、手数料が高ければ結果として受け取れる金額は少なくなりますし、逆に手数料が低くても掛け目が厳しければ同様です。したがって、ファクタリング会社を選ぶ際には、掛け目と手数料の両方をトータルで比較し、自社にとって最も有利な条件を提示してくれる会社を選ぶことが重要です。

ファクタリングで資金調達するなら限度額を確認すべき

一般的に、銀行や信用金庫などの金融機関から融資を受ける場合、その企業が保有する担保資産の価値や**信用力(与信評価)**が大きな判断材料となります。つまり、企業の財務状況や事業の安定性、保有資産の内容(たとえば土地や建物、株式など)に基づいて、調達可能な金額の「上限」が決まってくるのです。

たとえば、同じ1,000万円を調達したい企業でも、担保として差し出す資産の価値が低かったり、信用情報に問題がある場合は、その全額を借りることができず、500万円しか借りられないというようなことも十分にあり得ます。これは、金融機関にとっては「返済不能リスク」を最小限に抑えるための合理的な判断であり、いわば担保にかかる「掛け目」の概念が融資の可否に影響を及ぼす典型例といえるでしょう。

一方で、ファクタリングにおける資金調達の限度額を決定するのは、企業の資産や信用力ではありません。ファクタリングにおいて最も重視されるのは、売掛金の金額そのものです。ファクタリングはあくまで「売掛債権の買取取引」であるため、たとえ申込者が上場企業であっても、あるいは公的機関であっても、保有している売掛金以上の資金調達はできないという点が大きな特徴です。

つまり、1,000万円分の売掛金を持っていれば、それをもとに最大1,000万円(掛け目を除く)までの資金化が可能であり、逆に言えば、それ以上の調達はできません。ここには「担保に何を差し出せるか」や「過去の融資実績があるか」といった金融機関特有の審査基準は関係ありません。

これは一見すると、資金調達の自由度が低いようにも思えるかもしれません。しかし、逆に考えると非常にシンプルかつ明瞭な仕組みとも言えます。というのも、売掛金の額=調達可能額の上限がある程度見えているため、事前に資金計画を立てやすいのです。

たとえば、現在手元にある売掛金が3,000万円分あり、それに掛け目が80%、手数料が10%かかると仮定すれば、

3,000万円 × 0.8(掛け目)= 2,400万円(買取対象額)

2,400万円 × 0.9(手数料控除後)= 2,160万円(即時受取額)

といったように、資金化の目安が数字として明確に見えてくるのです。これは、今後の運転資金の見通しを立てたり、資金繰りの調整を行ったりする上でも非常に有効な情報です。

したがって、ファクタリングを検討する際には、まず自社がどの程度の売掛金を保有しているのかを洗い出し、その額をもとに「どの程度の金額が実際に資金調達可能なのか」を試算しておくことが大切です。あらかじめ調達可能な範囲を把握しておくことで、必要な資金と調達可能額とのギャップに気づき、より現実的な資金戦略を組み立てることができるでしょう。

売掛金×掛け目-手数料=限度額

ファクタリングで調達できる限度額は、【売掛金×掛け目-手数料】で計算可能です。

売掛金の額が大きく、掛け目の割合が大きく、手数料が少ないほど限度額が増えます。

限度額はさまざまな条件によって変わってきますが、おおむね売却予定の売掛金総額の70%程度が調達可能な金額だと考えておくとよいでしょう。

限度額は各ファクタリング会社で異なる

ファクタリングを利用して資金調達を行う際に、注意しておきたいのが「どのファクタリング会社を選ぶか」によって、実際に調達できる金額が大きく変わるという点です。というのも、ファクタリング会社ごとに設定している掛け目の割合や手数料率には差があるため、同じ売掛金であっても、査定結果は会社ごとにまったく異なる場合があるのです。

たとえば、同じ1,000万円の売掛金を売却するケースでも、ある会社では掛け目80%・手数料10%で「720万円」が振り込まれる一方、別の会社では掛け目が85%・手数料が8%で「782万円」が受け取れる、ということも現実に起こり得ます。これは、ファクタリング各社がリスク評価の基準や利益設定において独自の方針を持っているためです。

このような背景から、より多くの資金を調達したいと考えるのであれば、複数のファクタリング会社に査定を依頼し、比較検討することが非常に重要となります。審査を受ける手間は少しかかりますが、それによって数十万円〜数百万円の差が生まれる可能性もあるため、費用対効果は高いといえるでしょう。

ファクタリングを利用するには売掛金が必須

ファクタリングをするためには、必ず売掛金を持っていなければいけません。

ファクタリングは融資ではなく、売買契約のため、商品である売掛金がなければ話が始まらないのです。

どんな大企業でも、売掛金がなければファクタリングできません。

しかし、売掛金さえあれば中小企業でも債務超過状態でもファクタリングをおこなえます。

ファクタリングで資金調達する4つの利点

ファクタリングによる資金調達には、次のような4つのメリットがあります。

• 売掛金の早期現金化が可能

• 銀行融資より審査が緩い

• 保証人や担保が必要ない

• 信用情報を傷付けない

それでは、ファクタリングの利点について、詳しく見ていきましょう。

売掛金の早期現金化が可能

売掛金をそのまま持っていても、支払日まではお金を入手できません。

よく使われている60日の売掛金なら、入金までに2カ月ものラグが生まれてしまいます。

しかしファクタリングを利用すれば、使い道のない売掛金をすぐに現金に変えることが可能です。

実際の現金化スピードがどの程度になるかは、ファクタリング会社ごとに変わります。

入金が早いファクタリング会社なら、申込みから数時間での現金化も可能です。

さすがに数時間で入金されるファクタリング会社はめったに存在しませんが、即日入金可能なファクタリング会社は珍しくありません。

銀行融資より審査が緩い

銀行から融資を受けようとすると、厳しい審査が待っています。

税金滞納をしていたり、債務超過になっていたりする場合は、まず審査に通りません。

それどころか、赤字決算があるだけでも、融資してもらうのが難しくなります。

しかしファクタリングなら、信用が低くても利用可能です。融資なら絶対に審査をクリアできない状態でも、ファクタリングなら契約できるケースは珍しくありません。

保証人や担保が必要ない

一般的な銀行融資では、融資額に見合う担保や保証人が必要です。

しかしファクタリングには担保や保証人は必要ありません。

なぜならば、銀行融資が金銭貸借契約であるのに対して、ファクタリングが売買契約であるためです。

土地などの資産をすでに担保として使っている会社は少なくありません。

また、大きなリスクがある保証人になってくれる人が見つからないという場合もあるでしょう。

しかし、そういった状態でも、ファクタリングなら資金調達できます。

信用情報を傷付けない

ファクタリングは、ただ売掛金を売るだけのものです。そのため、自社の信用情報に影響を及ぼしません。

対して銀行融資を受けると、負債が増えるため、後に融資を受けようとする時に金融機関からの評価が下がってしまいます。

ファクタリングで資金調達する際の3つの注意点

ファクタリングを使う場合は、次の3つのことに注意してください。

• 掛け目と手数料の負担がある

• 利用者が貸倒リスクを負う契約の場合がある

• 第三者にファクタリング利用を知られる可能性がある

それでは、ファクタリングの注意点について、詳しく見ていきましょう。

掛け目や手数料の負担がある

まず、掛け目があるために、手に入れられる資金は売掛金よりも何割か目減りしてしまいます。

できるだけ多くの資金を調達したい場合は、ファクタリングよりも「売掛債権担保融資」の方が適しているケースも少なくありません。

ファクタリングは融資よりも手軽で時間もかかりませんが、手数料の負担は融資よりも大きくなります。

ファクタリングは融資と違って、業者のリスクが大きくなるため、手数料にリスク分の金額が上乗せされてしまうのです。

有名企業の売掛金を使う場合などは、貸倒れリスクが低いため手数料も低下します。

利用者が貸倒リスクを負う契約の場合がある

ファクタリングは売買契約のため、原則として償還請求権はありません。

つまり、ファクタリング後に売掛先が倒産した場合、自分ではなく、ファクタリング会社が損失を受けるわけです。

しかしファクタリング会社の中には、償還請求権付きで契約しているところもあるかもしれません。

その場合は、売掛先が倒産したら、自分が代わりに支払いをする義務があります。

ただし日本では、償還請求権付きの契約はファクタリングとは見なされません。

償還請求権があると、売買契約ではなく金銭貸借契約となるためです。

償還請求権付きのファクタリングは違法である可能性が高いため、利用しないほうがよいでしょう。

第三者にファクタリング利用を知られる可能性がある

ファクタリングを利用すると、その事実が第三者に知られてしまう可能性があることを理解しておくことが大切です。特に、資金調達の手段としてファクタリングを検討している方にとっては、プライバシーや信用情報の扱いが気になるポイントでしょう。

まず、ファクタリングには主に「2社間ファクタリング」と「3社間ファクタリング」の2種類がありますが、3社間ファクタリングを選択した場合は、必ず売掛先(つまり取引先企業)にファクタリングを行ったことを連絡し、承諾を得る必要があります。このため、取引先には資金繰りの事情や売掛債権を売却していることが知られてしまうことになります。

また、ファクタリングの契約に際して「債権譲渡登記」を求められるケースも多くあります。**債権譲渡登記とは、売掛債権が売却されたことを公的に記録する手続きのことです。**この登記は法務局で誰でも閲覧可能なため、登記されると第三者にファクタリングの事実が明らかになるリスクがあります。

多くのファクタリング会社が、債権の確実な移転や二重譲渡の防止のために債権譲渡登記を契約条件としているため、利用前に「債権譲渡登記が必要かどうか」をよく確認しておくことが非常に重要です。債権譲渡登記が不要なファクタリング会社や、2社間ファクタリングならば、売掛先に知られずに資金調達できる可能性があります。

このように、ファクタリングを利用する際には「第三者に知られてしまう可能性がある」ことを念頭に置き、契約内容や登記の有無をしっかり確認してから進めることが大切です。秘密保持の観点からも、不安がある場合はファクタリング会社の担当者に直接相談し、納得できる説明を受けるようにしましょう。

おすすめファクタリング会社16選

ここからは、おすすめのファクタリング会社をランキング形式でご紹介します。

ファクタリング会社によって、申し込みから資金調達までのスピードは異なりますが、近年では即日対応が可能な会社も増えています。

急ぎで資金調達が必要な事業主にとって、迅速に対応してくれるファクタリング会社は非常に便利です。

しかし、即日利用が可能な会社でも、手数料やサービス内容には違いがあるため、特徴を比較した上で最適な会社を選びましょう。

おすすめのファクタリング会社をランキング形式でご紹介します。

どの会社を利用するか悩んだ際には、ぜひ参考にしてみてください。

おすすめファクタリング会社16選比較表

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ファクトル | 1万円~制限なし | 1.5%~ | 最短40分 | 可能 |

| アクティブサポート | ~1000万円 | 2%~14.8% | 最短即日 | 可能 |

| Mentor Capital | 30万円~1億円 | 2%~ | 最短30分 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~ | 最短60分 | 可能 |

| ソクデル | ~1000万円 | 5%~ | 最短60分 | 可能 |

| FKマネージメント | ~5000万円 | 3%~20% | 最短即日 | 可能 |

| 株式会社No.1 | 50万円~ | 1%~ | 最短30分 | 可能 |

| ベストファクター | 30万円~1億円 | 2%~20% | 最短即日 | 可能 |

| ファクタリングのTRY | 10万円~5000万円 | 3%~ | 最短即日 | 不可 |

| ラボル | 1万円~ | 10% | 最短1時間 | 可能 |

| フリーナンス | 1万円~ | 3%~10% | 最短即日 | 可能 |

| ソクラ | 上限・加減なし | 2%~15% | 最短2時間 | 可能 |

| 買速 | 10万円~ | 2%~10% | 最短30分 | 可能 |

| ネクストワン | 30万円~上限なし | 1.5%~10% | 最短即日 | 不可 |

| ZIST | 30万円~5000万円 | 2%~10% | 最短即日 | 可能 |

| うりかけ堂 | 30万円~5,000万円 | 2%〜 | 最短2時間 | 可能 |

おすすめファクタリング会社16選内容をご紹介

ファクトル

ファクトルは、独自のAIファクタリングを活用 することで、スピーディーな資金調達を実現しているファクタリング会社です。審査時間は最短10分、入金までは最短40分と、業界内でもトップクラスの速さを誇ります。

また、完全WEB完結型のサービス を提供しているため、店舗に足を運ぶ必要がなく、オンライン上で手軽に手続きが可能です。来所やオンライン面談の手間が省けるため、忙しい事業主にも最適です。

手数料は**最低1.5%~**と設定されており、スピーディーかつ低コストでファクタリングを利用したい方におすすめです。ただし、法人限定のサービス となっているため、法人経営者向けのファクタリング会社となります。

ファクトルのメリットは最短40分で資金調達が可能で来店やオンライン面談が不要です。手間をかけずに取引できます。

また、手数料1.5%~と低コストで利用できます。

ファクトルは、スピードと利便性を重視する法人経営者にとって、効率的な資金調達手段となるファクタリング会社です。

| 会社名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0012 東京都港区芝大門1-2-18-2F |

| 電話番号 | 03-6435-7371 |

| 営業時間 | 8:30~18:00 |

| 設立 | 2017年4月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~ |

| 買取可能額 | 1万円~上限なし |

| 入金スピード | 最短40分 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳コピー 請求書 契約書など |

- 独自のAIファクタリングを利用することで、審査時間は最短10分、入金まで最短40分で資金調達が可能

- 完全WEB完結ファクタリングサービスなので、店舗に赴かずに手軽に取引可能

アクティブサポート

アクティブサポートは、小額買取専門のファクタリング会社 で、300万円までの取引に対応しています。無料見積もりは最短30分、取引完了までは最短60分と、スピーディーな資金調達が可能です。

契約方法は、郵送・来社・出張訪問のいずれかから選択 でき、事業主の都合に合わせた手続きが可能です。法人だけでなく個人事業主も利用できるため、幅広い事業形態に対応しています。

手数料は2%~と低めに設定 されており、コストを抑えて資金調達ができる点も魅力です。お近くにアクティブサポートの拠点がある場合は、直接訪問して相談してみるのも良いでしょう。

また、2社間ファクタリングを採用 しているため、取引先に通知されることなく資金調達が可能です。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒170-0013 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 電話番号 | 03‐5957‐5950 |

| 営業時間 | 9:00~19:00 |

| 設立 | 平成29年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~14.8% |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則必須 |

| 申込方法 | オンライン 電話 訪問 |

| 必要書類 | 本人確認書類 通帳コピー 請求書など |

- 少額から利用でき、幅広い業種に対応

- オンライン完結で最短2時間で現金化

Mentor Capital

Mentor Capital(メンターキャピタル)は、最短30分でスピード入金が可能なファクタリング会社 です。急ぎで資金調達をしたい事業主にとって、迅速な対応が大きな魅力となっています。

手数料は2%~と良心的な設定 で、コストを抑えながら利用できるのも特徴です。契約方法は、オンラインと対面の両方に対応 しているため、事業主の都合に合わせた取引が可能です。

また、買取金額は30万円~1億円と幅広く対応 しており、小規模な資金調達から大口の取引まで、さまざまなニーズに応えられる体制が整っています。さらに、無料査定はわずか60秒程度 で完了するため、どの程度の買取が可能なのかを手軽に確認できる点も大きなメリットです。

スピーディーな資金調達と柔軟な対応が魅力のMentor Capitalは、少額から大口まで幅広い資金調達を希望する事業主にとって、心強い選択肢となるでしょう。

| 会社名 | 株式会社Mentor Capital |

|---|---|

| 代表者名 | 庄司 誠 |

| 所在地 | 〒160-0022 東京都新宿区新宿1-36-12 サンカテリーナ4F |

| 電話番号 | 03-6670-1996 |

| 営業時間 | 9:30~18:30 |

| 設立 | 平成21年9月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則留保 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 本人確認書類 直近の取引入金が確認できる書類 請求書など |

- 必要書類を揃えておけば即日でファクタリングできる

- 2社間と3社間のファクタリングに対応

みんなのファクタリング

「みんなのファクタリング」は、法人や個人事業主、フリーランス向けのオンライン完結型ファクタリングサービスです。土日祝日を含む年中無休の対応に加え、最短60分での資金調達が可能なスピード感が特徴です。

買取可能額は1万円から最大300万円で、手数料は7%から15%の範囲で設定されています。来店や電話対応が不要な完全オンライン型の手続きにより、忙しい方でもスムーズに利用できる点が魅力です。迅速な資金調達を求める方に最適なサービスとして、多くの利用者に選ばれています。

| 会社名 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 明記なし |

| 営業時間 | 9:00~18:00 |

| 設立 | 2023年1月20日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 7%~ |

| 買取可能額 | 1万円~300万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類 直近の入金が確認できるもの 請求書 |

- 事務手数料や出張費用など一切不要

- 土日祝日も営業しております、平日忙しい方でも利用しやすい

ソクデル

ソクデルは東京都千代田区に拠点を置くファクタリング専門会社で、スピーディーな資金調達と柔軟な審査が特徴です。業界最低水準の買取手数料(5%~)を設定し、最短即日で資金化が可能。赤字決算や税金滞納がある場合でも利用でき、契約方法もオンライン・来店・出張の3種類から選べるため、幅広いニーズに対応しています。

| 会社名 | 株式会社フラップコミュニケーションズ |

|---|---|

| 代表者名 | 高橋 保彦 |

| 所在地 | 〒279-0012 |

| 電話番号 | 03-3518-5211 |

| 営業時間 | 平日9:30~18:30 |

| 設立 | 2016年3月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%~ |

| 買取可能額 | ~1000万円 |

| 入金スピード | 最短60分 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 |

| 必要書類 | 要問い合わせ |

- 最短60分で資金調達できる

- 2社間ファクタリングに対応

FKマネージメント

『FKマネージメント(エフケーマネージメント)』は、東京都品川区にある株式会社FK商事が運営する、

社間ファクタリングに特化したサービスです。

手数料は3%〜20%と一般的な水準ながら、全ての手続きがオンラインで完結し、24時間365日いつでも相談可能なのが大きな特徴です。

また、買取可能額は最大5,000万円まで対応しており、個人事業主から中小企業まで幅広く利用できる設定となっています。

| 会社名 | FK商事 |

|---|---|

| 代表者名 | 曽我 文彦 |

| 所在地 | 東京都品川区西五反田3-13-2オークプレイス目黒リバーテラス504号 |

| 電話番号 | 0120-553-114 |

| 営業時間 | 24時間365日 |

| 設立 | 2016年 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 3%~20% |

| 買取可能額 | ~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 要問い合わせ |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 要問い合わせ |

- 24時間365日、柔軟に対応できる

- 手続きがオンラインでできる

ククモ

QuQuMo(ククモ)は、来店不要でオンライン完結のファクタリングを提供しており、最短2時間での入金が可能なため、急ぎの資金調達を必要とする企業にとって非常に頼りになるサービスです。

必要な書類は、本人確認書類・請求書・通帳のコピーと最小限に抑えられており(個人事業主は確定申告書なども必要)、書類のアップロードにも対応しているため、手続きの手間を大幅に削減できます。その結果、多くの企業が即日で資金調達を実現しています。

さらに、債権譲渡登記や対面での面談が原則不要であり、買取金額の上下限も設けられていないため、柔軟かつスピーディーな対応が可能です。こうした点からも、QuQuMoは即日ファクタリングを求める企業のニーズを高水準で満たしていることがわかります。

また、手数料の上限は非公開ですが、下限手数料は業界最安水準の「1%〜」と設定されており、売掛債権を低コストで現金化できる可能性が高いのも魅力の一つです。

手続きの簡便さとスピード、そして低コストを重視する企業にとって、QuQuMoは最適なファクタリングサービスといえるでしょう。

| 会社名 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒171-0022 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 電話番号 | 0120-670-680 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 下限・上限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 申し込みから資金調達まで、すべてオンラインで完結

- 面談不要でスピーディーな手続きが可能

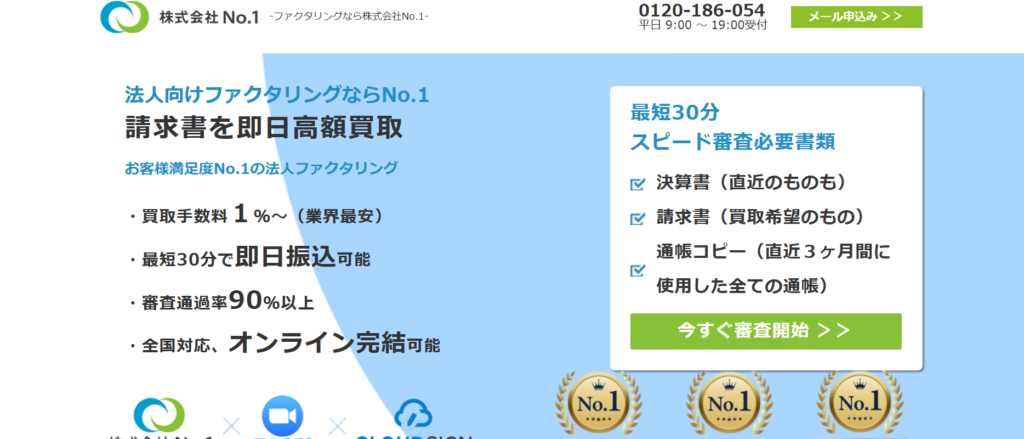

株式会社No.1

株式会社No.1(ナンバーワン)は、東京都に本社を構えるファクタリング事業を展開する企業です。企業や個人事業主が抱える資金繰りの課題に対応し、売掛金を買い取ることで迅速に資金を提供し、ビジネスの安定と成長を支援しています。お客様一人ひとりの状況に合わせた柔軟なサービスを心がけており、スピーディーな審査と資金提供により、キャッシュフローの改善をサポートしています。

| 会社名 | 株式会社No.1 |

|---|---|

| 代表者名 | 濵野 邦彦 |

| 所在地 | 東京本社 〒171-0014 東京都豊島区池袋4丁目2−11 CTビル3F 電話番号 03-5956-3670 / FAX 03-5956-3671 名古屋支社 福岡支社 |

| 電話番号 | 0120-700-339 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 2016年1月7日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1%~ |

| 買取可能額 | 50万円~ |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン 来社 訪問 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- スピーディーな資金調達

- 業界トップクラスの実績と信頼

ベストファクター

「ベストファクター」は、売掛債権の買取をスピーディーに判断できるサービスを提供しており、電話による簡単スピード診断を活用することで、わずか5分という短時間で審査の可否を確認することが可能です。これにより、急な資金調達が必要な企業でも迅速に対応できるため、資金繰りの悩みを抱える経営者にとって大きなメリットとなります。

このサービスは、法人だけでなく個人事業主も利用できるため、企業規模を問わず幅広い事業者が活用できます。また、一社につき最大1億円までの高額な売掛債権買取に対応しており、資金調達の選択肢として非常に魅力的です。特に、建設業や物流業といった業種だけでなく、製造業、IT企業、医療機関、小売業、サービス業など、あらゆる業種の企業にとっても有用なサービスとなっています。

さらに、買取金額の上限は基本的に1億円とされていますが、企業の業態や取引状況によっては、1億円以上のファクタリングを利用できる可能性もあります。資金繰りの課題を抱える事業者にとって、柔軟な対応が可能な点は非常に魅力的です。

| 会社名 | 株式会社アレシア |

|---|---|

| 代表者名 | 明記なし |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 03-4214-8282 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 30万円~1億円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | 電話 |

| 必要書類 | 身分証明書 請求書 通帳 |

- 電話でのヒアリングをもとに、わずか5分で売掛債権の買取が可能かを診断。

- 一社につき最大1億円までの売掛債権買取が可能。

ファクタリングのTRY

ファクタリングのTRY(トライ)は、資金調達を急ぐ法人向けに、スピーディーかつ誠実な対応が高く評価されているファクタリングサービスです。特に、土日祝日を含む24時間体制で審査を受け付けているため、いつでも相談・申し込みが可能であり、最短即日での入金にも対応しています。ただし、即時入金を希望する場合は平日に手続きを行う必要があるため、スムーズな資金調達を実現するためには事前の準備を整えておくことが重要です。

| 会社名 | 株式会社SKO |

|---|---|

| 代表者名 | 廣澤 悠哉 |

| 所在地 | 〒110-0015 東京都台東区東上野2-21-1-4F ケーワイビル |

| 電話番号 | 03-5826-8680 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 2018年2月5日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 3%~ |

| 買取可能額 | 10万円~5,000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 請求書 発注書か契約書 売掛先住所と連絡先 通帳コピー(直近3ヶ月分) |

- 手数料は3.0%からと非常に低く設定されており、コストを抑えながら資金調達が可能です。

- LINEを活用した24時間365日の相談サービスを実施しており、いつでも気軽に質問や相談が可能です。

ラボル

ラボルは、個人事業主やフリーランスのために特化したファクタリングサービスを提供する会社であり、オンライン完結型の手続きと最小限の提出書類で、最短1時間という圧倒的なスピードで資金調達が可能です。スピードだけでなく、手軽さや利便性の高さも大きな魅力となっています。

| 会社名 | 株式会社ラボル |

|---|---|

| 代表者名 | 建部 大 |

| 所在地 | 〒150-0043 東京都渋谷区道玄坂1-20-8寿パークビル 7F |

| 電話番号 | 明記なし |

| 営業時間 | 明記なし |

| 設立 | 2021年12月1日 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短1時間 |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | オンライン |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を売却する際に気になる手数料ですが、ラボルでは10%の固定手数料を採用

- 面倒な対面手続きは不要で、オンライン上ですべて完結。

書類提出の手間も最小限に抑えられており、資金調達のスピードと利便性が両立。

フリーナンス

FREENANCE(フリーナンス)は法人も利用可能ですが、主にフリーランスや個人事業主を支援する「お金と保険のサービス」を提供しています。オンラインで完結する売掛債権の買取に加え、無料で付帯できる保証が大きな魅力です。

2社間ファクタリングに特化しながらも、手数料は最大10%と低水準。1万円からの少額債権にも対応し、買取上限がないため高額な資金調達にも活用できます。

さらに、会員登録をすると無料で付帯される「フリーナンス安心補償Basic」により、業務中の事故や商品の破損などの損害を最大5000万円まで補償。安心して業務に取り組めます。

| 会社名 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 代表者名 | 五十島 啓人 |

| 所在地 | 本社 〒150-8512 東京都渋谷区桜丘町26番1号 セルリアンタワー 福岡オフィス |

| 電話番号 | 03-5458-8056 |

| 営業時間 | 明記なし |

| 設立 | 2002年4月 |

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3%~10% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン |

| 必要書類 | 請求書コピー 通帳 |

- フリーランス・個人事業主向けのサービスを中心に展開

法人でも利用できる柔軟な仕組み - 売掛債権をオンラインで手軽に売却可能

ソクラ

「SOKULA(ソクラ)」は、個人事業主から法人まで幅広く利用できる、オンライン完結型のファクタリングサービスです。

手数料は2%~15%と、業界相場と比較しても低水準に設定されており、申し込み完了から最短2時間で資金調達が可能です。

原則として債権譲渡登記が必要ですが、状況に応じて留保も可能となっており、実際に申し込んだ企業の約50%が即日資金調達に成功しています。このことから、留保のハードルはそれほど高くないと言えるでしょう。

また、審査通過率は93%と非常に高く、買取可能な売掛債権には上限・下限の制限がないため、柔軟な資金調達が可能です。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 東京都新宿区高田馬場一丁目30番4号 30山京ビル5階 |

| 電話番号 | 050-7562-2380 |

| 営業時間 | 平日10:00~18:30 |

| 設立 | 明記なし |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~15% |

| 買取可能額 | 上限・下限なし |

| 入金スピード | 最短2時間 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 オンライン |

| 必要書類 | 明記なし |

- 個人事業主から法人まで、誰でも利用できるオンライン完結型のファクタリングサービス。

- 申し込み完了から最短2時間で資金調達が可能

買速

「買速」は、最短30分で売掛債権を現金化でき、平日午前9時から営業しているため、急ぎの資金調達にも非常に便利です。買取額は10万円から対応しており、多くの企業にとって十分な範囲となっています。

手数料は最低2%と低めですが、上限については公開されていないため、事前に確認することをお勧めします。

| 会社名 | 株式会社アドプランニング |

|---|---|

| 代表者名 | 佐藤 聖人 |

| 所在地 | 本社住所 〒104-0028 東京都中央区八重洲2丁目11番7号一新ビル8階 池袋営業所 大阪支社 |

| 電話番号 | 0120-160-128 |

| 営業時間 | 9:00~19:00(日祝除く) |

| 設立 | 2019年11月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 10万円~無制限 |

| 入金スピード | 最短30分 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | オンライン 電話 |

| 必要書類 | 身分証明書 請求書 通帳コピー |

- 売掛債権を最短30分で現金化でき、急な資金調達に対応可能です。

- 手数料の下限は2%と低めであり、費用を抑えることができます

ネクストワン

「ネクストワン」は、96%という非常に高い審査通過率を誇るファクタリング会社で、丁寧な審査が特徴です。

手数料は、3社間ファクタリングで「1.5%から8%」、2社間ファクタリングでも「5%から10%」と、非常に競争力のある設定となっており、安心して利用できます。また、他社から乗り換えの場合、手数料の優遇を受けられ、乗り換え前より10%程度安くなる可能性もあります。

高い審査通過率と低い手数料によって、利用者の満足度は98%と非常に高評価ですが、「法人専用ファクタリング」である点には注意が必要です。

| 会社名 | 株式会社ネクストワン |

|---|---|

| 代表者名 | 福田 文生 |

| 所在地 | 〒101-0047 東京都千代田区内神田3-24-4 9STAGEkanda 6F |

| 電話番号 | 0078-6017-5802-84 |

| 営業時間 | 平日9:00~19:00 |

| 設立 | 平成27年8月 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 1.5%~10% |

| 買取可能額 | 30万円~ |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則必要 |

| 申込方法 | メール 電話 |

| 必要書類 | 決算書 身分証明書 請求書 通帳 |

- 「法人専用ファクタリング」であるため、個人事業主や法人以外の利用者は利用できない点に注意が必要です

- 丁寧な審査により、審査通過率は96%と非常に高く、利用者にとって安心です。

ZIST

「ZIST(ジスト)」は、急な資金調達を必要とする際に重要な資産通過率が93%以上を達成しており、申込みを行った企業のほとんどが資金調達に成功しています。

ZISTではファクタリングによる資金調達が可能なだけでなく、資金調達の専門パートナーや企業経営アドバイザー、財務戦略パートナーなどの認定アドバイザーが在籍しており、専門的なサポートを提供します。

手数料面では、3社間ファクタリングが「3%から7%」、2社間ファクタリングは「5%から15%」と、低めの手数料で利用しやすい設定となっています。

| 会社名 | 株式会社ZIST |

|---|---|

| 代表者名 | 岡田 裕一 |

| 所在地 | ≪渋谷本社OFFICE≫ 〒150-0044 東京都渋谷区円山町5番6号 道玄坂イトウビル7階 ≪練馬総合センター本部≫ 〒176-0001 東京都練馬区練馬3丁目1-4 SUN CUBEビル5F-Ⅱ |

| 電話番号 | 0120-322-200 |

| 営業時間 | 平日10:00~18:00 |

| 設立 | 2020年7月22日 |

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~10% |

| 買取可能額 | 30万円~5000万円 |

| 入金スピード | 最短即日 |

| 債権譲渡登記 | 原則不要 |

| 申込方法 | 電話 FAX |

| 必要書類 | 身分証明書 請求書 通帳 |

- 通過率が93%以上であり、急な資金調達が必要な企業の大半が成功しています。

- 急ぎの資金調達にも対応でき、迅速な対応が可能です。

うりかけ堂

うりかけ堂は最短2時間のスピード入金可能なファクタリング会社です。業界最安の手数料2%~で利用可能額が30万円から最大5000万円まで対応可能となっています。webから簡単に見積りができ、1分でお見積もりができます。お電話からのお問合せなら24時間365日対応可能になっています。うりかけ堂のファクタリングはオンライン契約可能で電子契約サービスクラウドサインを使用することで、最短2時間の資金調達が可能です。また、他社よりも安い手数料、保証人・担保の不要、債務超過や税金等未払いも関係ない柔軟な審査基準で審査通過率は92%を超えております。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~5,000万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 | 本人確認書類 入出金の通帳(Web通帳含む) 取引先との契約関連書類(請求書/見積書/基本契約書等) |

| 会社名 | 株式会社hs1 |

|---|---|

| 代表者名 | 鈴木 博雅 |

| 住所 | 〒101-0041 東京都千代田区神田須田町2-2-7 トーハン須田町ビル10 |

| 電話番号 | 0120-060-665 |

| FAX番号 | 03-5927-8416 |

| 営業時間 | 平日9:00~19:30 |

| 設立日 | 非公開 |

まとめ:ファクタリングの掛け目は約70~90%

この記事では、ファクタリングにおける掛け目の仕組みや相場、取引できる限度額について解説しました。

ファクタリングでは、売掛金の額をそのまま売るわけではありません。

一般的には売掛金に対して70〜90%程度の掛け目がかかり、割引された金額だけを売却できます。

売掛先の信用が低い場合や、ファクタリング会社との関係が薄い場合は、掛け目の%が低くなって、売掛金を高く売ることができません。

また、掛け目に加えて手数料も考慮してうまくファクタリングを活用してみてください。

そのため利用前にメリットデメリットを正しく理解し、支払いの遅れなどのリスクも踏まえたうえで慎重に判断することが大切です。

実際にファクタリングサービスの立ち上げに携わったメンバーも在籍。

実質の手数料や審査通過のリアルを徹底的に追求し、お客さまの資金調達をナビします。